Что такое ндфл

Содержание:

- Какой подоходный налог в Украине в 2020 году?

- Работаю и не плачу НДФЛ. Что за это будет? Ответственность физических лиц за неуплату налогов на доход.

- Сроки и порядок уплаты подоходного налога с зарплаты в 2021 году

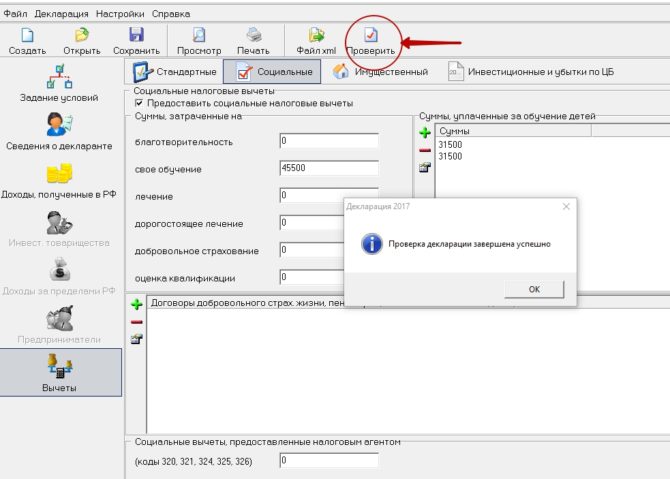

- Как заполнить 3-НДФЛ?

- Проверка через сайт Госуслуги

- О возврате

- Варианты ставок НДФЛ

- Налоговые вычеты (на детей, лечение, обучение)

- Что вернут деньгами?

- Налоговые вычеты, предоставляемые государством

- По какому принципу рассчитывается подоходный налог

- Где найти бланк расчета 6-НДФЛ?

- Об особенностях вычетов

- Ставка НДФЛ для нерезидентов в 2021 году

Какой подоходный налог в Украине в 2020 году?

Практически все виды доходов с 2016 года облагаются базовой ставкой НДФЛ 18%, однако в некоторых случаях ставка может быть снижена до 5%. Существуют и другие исключения. В таблице ниже указаны ставки налога на основные виды доходов и пункты в НКУ, определяющие их.

| Вид дохода | Ставка налога | Пункт в Налоговом Кодексе |

|---|---|---|

| Заработная плата | 18% | 167.1 |

| Прочие поощрительные и компенсационные выплаты, которые начисляются плательщику в связи с трудовыми отношениями и по гражданско-правовым договорам | 18% | 167.1 |

| Суммы пенсий (включая сумму их индексации, начисленную в соответствии с законом) или ежемесячного пожизненного денежного содержания, если их размер превышает 10 размеров прожиточного минимума для лиц, утративших трудоспособность (в расчете на месяц), установленного на 1 января отчетного налогового года |

18% суммы превышения |

164.2.19 |

| Пенсии из иностранных источников, согласие на обязательность которых предоставлено ВРУ, и которые подлежат налогообложению в стране их выплаты | 18% | 164.2.19 |

| 60% суммы одноразовой страховой выплаты по договору долгосрочного страхования жизни в случае достижения застрахованным лицом определенного возраста, обусловленного в страховом договоре, или окончанием срока действия договора | 18% | 170.8.2 |

| Стипендия, выплачиваемая из бюджета ученику, студенту, ординатору, аспиранту или адъюнкту (в сумме превышения над значением прожиточного минимума для трудоспособного лица, умноженной на 1,4 и округленной к ближайшим 10 грн.) | 18% | 165.1.26 |

| Доходы, полученные физическим лицом – предпринимателем от осуществления хозяйственной деятельности | 18% | 177.1 |

| Доходы граждан, полученные от осуществления независимой профессиональной деятельности | 18% | п.178.2 |

| Суммы излишне потраченных средств, полученных на командировку или под отчет, и не возвращенных в установленный срок | 18% | 170.9 |

| Доходы от предоставления недвижимости в аренду (субаренду), жилищный наем (поднаем) | 18% | 170.1 |

| Инвестиционный доход от проведения налогоплательщиком операций с ценными бумагами, деривативами и корпоративными правами, выпущенными в отличных от ценных бумаг формах (кроме дохода от операций, отмеченных в пп. 165.1.2 и 165.1.40 НКУ) | 18% | 170.2 |

| Доход за сданный утиль драгоценных металлов (кроме дохода, полученного за утиль драгоценных металлов, проданный НБУ) | 18% | 164.2.18 |

| Процент на текущий или депозитный банковский счет | 18% | 167.5.1 |

| Процент на вклад (депозит) в кредитных союзах | 18% | 167.5.1 |

| Доход по ипотечным ценным бумагам (облигациям и сертификатам) | 18% | 167.5.1 |

| Дивиденды по акциям и корпоративным правам, начисленные резидентами – плательщиками налога на прибыль предприятий (кроме доходов по акциям и/или инвестиционным сертификатам, выплачиваемых институтами совместного инвестирования) | 5% | 167.5.2 |

| Дивиденды по акциям и/или инвестиционным сертификатам и корпоративным правам, начисленные нерезидентами, институтами совместного инвестирования, а также резидентами – неплательщиками налога на прибыль предприятий | 9% | 167.5.4 |

| Роялти | 18% | 170.3.1 |

| Доход от продажи в течение отчетного года более чем одного объекта недвижимости из указанных в п. 172.1, а также доход от продажи объекта недвижимости, не отмеченного в п.172.1 | 5% | 172.2 |

| Доход от продажи (обмена) объекта незавершенного строительства | 5% | 172.2 |

| Доход от продажи (обмена) в течение отчетного года двух и более объектов движимого имущества (легкового автомобиля, мотоцикла, мопеда) | 5% | 173.2 |

| Наследство, полученное любым наследником от наследодателя – нерезидента, и любой объект наследства, которое наследуется наследником – нерезидентом | 18% | 174.2.3 |

| Стоимость любого объекта наследства, полученного наследниками, которые не являются членами семьи наследодателя первой степени родства | 5% | 174.2.2 |

| Иностранные доходы | 18% | 170.11.1 |

Работаю и не плачу НДФЛ. Что за это будет? Ответственность физических лиц за неуплату налогов на доход.

Ближе к началу статьи мы уже говорили о том, что далеко не каждый перевод на банковскую карту является доходом. Более того, даже если у кого-либо из налоговой есть догадки, что ваши операции по карте – это неучтенный доход, то им придется это еще доказать… Налоговая не вправе сравнивать ваши доходы и расходы (официально), да и делать им это совершенно некогда, но если все-таки доходы вскроются, а налог по ним не был уплачен, то есть несколько видов ответственности:

- Административный штраф — 2000 рублей, ст. 14.1 КоАП.

- Налоги за три года — 13% от поступлений, ст. 113 НК.

- Пеню за просрочку — 1/300 ставки ЦБ за каждый день, ст. 75 НК.

- Штраф за умышленную неуплату налога — 40% от суммы недоимки, ст. 122 НК.

- Штрафы за несданные декларации — до 30% от суммы налога за каждый год, ст. 119 НК.

За неуплату налогов физическим лицом существует даже уголовная ответственность. Она предусматривается ст. 198 УК РФ, где указано, что к ответственности будут привлекаться физические лица, не уплатившие в течение 3 лет подряд налогов и сборов на сумму от 900 000 рублей (если эта сумма составляет более 10% от той суммы, которую нужно было уплатить в общем в качестве налогов и сборов), либо общая сумма от 2 700 000 рублей. В данном случае санкции начинаются от 200 000 рублей штрафа.

Сроки и порядок уплаты подоходного налога с зарплаты в 2021 году

Ответы на вопрос взыскания и уплаты этого налога отражены в 23 главе НК, в частности:

- ст. 226 – для подчиненных, налог за которых уплачивает налоговый агент-наниматель;

- ст. 227 – для ИП, адвокатов и нотариусов, иностранных физлиц;

- ст. 228 – для физлиц, получающих средства не от работодателей.

Срок перечисления в бюджет подоходного налога коррелирует с типом доходов:

- налог с вознаграждения за труд, выданного либо через кассу, либо перечисленного на карту, а также дивидендов уплачивается в следующий за расчетным рабочий день;

- с доходов ИП – не позднее 15.07 следующего года с обязательной уплатой на протяжении предыдущих 12 мес. авансовых платежей;

- с больничных и отпускных – в последний рабочий день расчетного месяца.

Уплачивать налог с дивидендов налоговый агент должен из средств физлиц, но не из своих собственных (ст.226 НК). То есть, в случае ошибочной выплаты дивидендов в полном размере, без удержания налога, следует либо затребовать от лица возврата суммы налога, либо удержать ее из следующего платежа (с учетом законодательно обусловленных ограничений).

НДФЛ с доходов ИП уплачивается ими согласно данным годовой декларации не позднее 15 июля следующего за отчетным года (ст. 227). В течение отчетного периода им приходят уведомления от налоговых органов с рассчитанными авансовыми платежами и требованием уплатить:

- 50 % годового размера средств – до 15.07;

- 25 % – до 15.10;

- 25 % – до15.01 года, следующего за отчетным.

Особое внимание следует уделять расчету налога с больничных и отпускных.Так, если отпуск начинается 17.10. этого года, а заканчивается 08.11., отпускные выдаются подчиненному за три дня до его начала, то есть 13.10 (с учетом нерабочих дней)

А вот перечислить налог следует до 31.10.

Если сотрудник взял больничный с 18.10 по 26.10 этого года и вышел на работу 27.10, предоставив в этот день листок нетрудоспособности в качестве подтверждающего документа, он вправе получить пособие в ближайший зарплатный день (исходя из коллективного договора, это – 31.10), а работодатель может рассчитаться с государством по налогу вплоть до 31.11.

Перечислять налог следует в орган по месту налогового учета платежным документом с указанием указаны КБК, периода оплаты, основания (если имеется).

При наличии у налогового агента обособленных подразделений, НДФЛ с трудоустроенных там физлиц платится по месту нахождения (ст. 226 НК).

Для понимания порядка определения расчетных сроков по НДФЛ следует ознакомиться с примером.

В октябре 2019 г. размер вознаграждения за труд коллектива компании «Альфа и Омега» составил 379.000 руб., начисленного НДФЛ – 48.178 руб. 25 числа выплачивается аванс – 160.000 руб.

31 числа начисляется вознаграждение за труд (379.000 руб.) и налог. 10 ноября выплачивается вторая часть зарплаты, составляющая 170.822 руб. (379.000-160.000-48.178), а НДФЛ уплачивается 13 ноября.

Как заполнить 3-НДФЛ?

Начнем с того, где ее взять. Формы свободно можно распечатать с правовых ресурсов, убедившись, что она актуальна на текущую дату. Проще открыть личный кабинет и просто следовать инструкциям.

Сложности обычно возникают с номером инспекции – мало кто знает эту загадочную цифру. К счастью, на помощь опять приходит Интернет: просто набираем в адресной строке «Федеральная налоговая служба».

С тем, чтобы найти в предложенных вариантах свой регион и район, сложностей обычно не возникает: если Вы знаете наименование области и города, они найдутся легко.

Заполнить декларацию в личном кабинете режиме «онлайн» не очень сложно, но требуется внимательность. Не рекомендуется заполнять декларацию в различных сервисах, так как Ваши данные таким образом становятся доступны всем.

Если Вам все-таки сложно заполнить декларацию самостоятельно, это можно сделать за плату, представив исполнителю необходимые документы.

Проверка через сайт Госуслуги

Сделать это очень просто – необходимо провести регистрацию на портале (если ее нет), после заказать выписку о состоянии вашего пенсионного счета. Особо что-то делать не нужно, так как все происходит автоматом.

Итак, авторизируемся и находим . Жмем кнопку «получить услугу», далее заполняем требуемые данные.

После этого через пару минут вы получите запрошенную выписку, которую система пришлет вам в личный кабинет. Из выписки вы сможете узнать, платит ли за вас ваш работодатель взносы и с какой зарплаты все это происходит.

Также через личный кабинет на портале госуслуг можно зайти на сайт пенсионного фонда. Для этого в личном кабинете (госуслуги) находим следующий раздел «О сформированных пенсионах правах». Именно в этом разделе имеется вся информация по интересующему вас вопросу.

Посмотрите видео. НДФЛ в деятельности ИП:

О возврате

Официально трудоустроенный человек каждый месяц делает налоговые отчисления. Это происходит без его участия – 13% с дохода сотрудника обязан перечислять работодатель. Часть этих средств налогоплательщик может вернуть. Возмещение НДФЛ возможно в нескольких случаях.

- Работник приобрел жилье либо земельный участок под застройку, соответственно может претендовать на имущественную льготу.

- Сотрудник оплатил дорогостоящее лечение или обучение и теперь вправе запросить компенсацию.

- Гражданин проходил курсы повышения квалификации, получал высшее, средне-специальное и любое другое образование.

Все вычеты производятся через налоговую службу.

Физлицо собирает необходимый пакет документов, а затем передает его в отделение ФНС по месту жительства. Налоговики проверят их и вынесут решение о возможности возмещения НДФЛ в заявленном объеме. Если налоговая служба удовлетворит запрос, деньги перечислят на указанные платежные реквизиты – в течение месяца после положительного решения вопроса. Если отклонит – человек получит письменное уведомление, в котором будут прописаны все основания для отказа.

Варианты ставок НДФЛ

В калькуляторе предусмотрена опция выбора нужной ставки НДФЛ – 9, 13, 15, 30 или 35%.

Особенности применения той или иной ставки будут рассмотрены ниже. Что же касается непосредственных расчетов, то вам потребуется лишь выбрать нужную именно вам ставку и внести в поле калькулятора сумму, от которой требуется провести расчет на предмет налога на доход.

Удобство калькулятора в том, что сумму не нужно округлять до ближайшего целого числа. Можно ввести в поле сумму в рублях и копейках, разделив их запятой.

В зависимости от того, какой именно расчет вам необходим, вы можете кликнуть по опциям-кнопкам «Выделить НДФЛ» или «Начислить НДФЛ». Соответственно калькулятор выдаст вам результат в виде НДФЛ от суммы или суммe с приплюсованным к ней НДФЛ.

Стандартная ставка

Стандартной считается ставка в 13%. Она применяется для исчисления налога на доход в отношении граждан – резидентов Российской Федерации, для которых в соответствии со ст. 224 НК не предусмотрена иная ставка.

По ставке в 13% производится налогообложение:

- заработной платы;

- премиальных и отпускных выплат;

- получаемых дивидендов.

Для нерезидентов РФ 13-процентная ставка применяется в случаях:

- получения нерезидентом доходов в Российской Федерации;

- официального трудоустройства нерезидента в РФ по приглашению для высококвалифицированных кадров;

- трудоустройства нерезидента на территории Российской Федерации в рамках программы по переселению соотечественников, на все время пребывания их в качестве нерезидентов;

- трудоустройство в РФ лиц, находящихся в статусе беженца либо на условиях временного пребывания в РФ;

- трудоустройства нерезидентов на судах, портом прописки которых являются порты РФ.

Ставка в 30%

30-процентная ставка применяется для налогообложения доходов, получаемых от ценных бумаг, за исключением дивидендов по акциям российского выпуска, которые налогооблагаются по 13-процентной ставке.

Применяется ставка в 30 процентов для:

- начисления налогов по доходам от ценных бумаг для нерезидентов РФ;

- начисления налогов любому из налогоплательщиков, не предоставивших в ФНС данных, позволяющих провести налогообложение по другой ставке в соответствии с требованиями ст. 214 НК.

Вычеты по данной ставке налогообложения не применяются.

Ставка в 35%

Исчисление НДФЛ, исходя из ставки в 35%, применяется в силу ст. 224 НК РФ.

Плательщиками являются физические лица, как резиденты, так и иностранцы, получающие доходы в Российской Федерации. При этом налоговые резиденты облагаются по ставке в 30% в случаях получения доходных средств от источников, находящихся как в России, так и за рубежом. Иностранные граждане становятся налогоплательщиками по 30-процентной ставке только по доходам, получаемым из российских источников.

Применяется 30-процентный налог по доходам, происходящим из:

- выигрышных и призовых сумм по рекламным акциям на сумму более 4 тысяч рублей;

- доходов по банковским вложениям, которые превышают ключевую ставку Центробанка РФ на 5 пунктов по отечественной валюте и свыше 9% по вкладам в валюте других стран;

- доходов, полученных в результате экономии по кредитным средствам.

Вычеты по подобным видам доходов не применяются.

Ставка 15%

Применяется как ставка налогообложения для нерезидентов РФ, получающих доходы по результатам владения долями капитала компаний и организаций РФ.

В налоговую базу входят все виды дохода, а именно:

- денежные поступления;

- натуральный продукт;

- материальная выгода.

При наличии разных видов дохода начисление НДФЛ производится отдельно по каждому из вышеперечисленных видов.

Ставка 9%

Ст.224 НК РФ определяет 9-процентную ставку для расчета налога по:

- доходам, полученным как проценты по облигациям с датой эмиссии не позднее 1.01.2007 года;

- доходам учредителей по договорам доверительного управления в силу сертификатов, эмитированных не позднее 1.01.2007 года.

Налоговые вычеты (на детей, лечение, обучение)

На сегодняшний день налоговым законодательством выделяется несколько основным групп соответствующих вычетов.

В частности речь идет о таких, как:

Разновидность налогового вычета

Разъяснения

Стандартный

1,4 тысячи рублей предоставляется на каждого налогоплательщика, который выступает в качестве родителя. Данная разновидность суммы может быть увеличена до 3 тысяч рублей в случае с третьи ми последующим ребенком. Начисления положены на каждого ребенка, который до наступления совершеннолетия находится на полном обеспечении родителей. В данном случае перечисления осуществляются каждый месяц отчетного налогового периода до того, когда будет факт превышения лимита в 350 тысяч рублей. В случае с детьми-инвалидами, вычет составляет 12 тысяч для родителей и 6 тысяч рублей для опекунов

Имущественный

Под ним подразумеваются перечисления, на которые могут рассчитывать налогоплательщики, осуществляющие затраты на новый объект жилой недвижимости либо же строительство

Суммарный размер не может превышать 2 миллионов рублей, не беря во внимание финансовый учет, направленный непосредственно на погашение долговых обязательств по ипотечному кредитованию

Социальная разновидность

Может быть предоставлена исключительно тем гражданам, которые по различным на то причинам понесли социальные разновидности затрат. Они могут быть напрямую связаны с благотворительностью, обучением, каким-либо учением и так далее

Профессиональная разновидность выплат

Говоря простыми словами, то под ним подразумевается вычет по НДФЛ, который может быть предоставлен по факту совершенных и одновременно с этим документально подтвержденных затрат

Нередко предприниматели также оставляют за собой юридическое право на оформление вычета в размере 20% на основании заявления

Обращая внимание на указанные особенности и конкретно установленные условия, можно с легкостью оформить налоговый вычет и без подвохов со стороны представителей налогового органа

Что вернут деньгами?

Вычет может быть оформлен несколькими способами:

- если подать заявление работодателю, он будет применять его автоматически. Например: приносим свидетельство о рождении ребенка, и из дохода для целей налогообложения каждый месяц будут вычитать 1400 рублей;

- если налог уже уплачен, при наличии права на вычет его можно вернуть. Это относится, в частности, к имущественным вычетам;

- если сумма вычета больше, чем доходы, то часть налога могут вернуть за прошлые периоды, а за следующие – не удерживать его из зарплаты. Такое чаще всего применяется к имущественному вычету.

Что касается получения именно возврата уже уплаченного налога, то чаще всего это применяется к таким расходам:

- на покупку жилья и проценты по ипотечному кредиту. Сумма может быть до 2 и 3 миллионов рублей соответственно (то есть, в сумме до 5 миллионов рублей), получить его можно за любой год, начиная с года покупки квартиры – а общая максимальная сумма возврата составит 650 тысяч рублей. Пенсионеры могут получить вычет дополнительно за 3 года до подачи заявления;

- на платное лечение. Сюда входят как платные медицинские услуги, так и покупка лекарств, назначенных врачом. Для получения вычета нужно оформить в больнице соответствующие документы (так и говорить – для налоговой), а на рецепт на лекарства должен стоять специальный штамп. Вычет относится к социальным, поэтому его сумма вместе с другими вычетами этой группы – не более 120 тысяч рублей в год;

- на платное обучение. За свое обучение налогоплательщик может вернуть деньги в пределах тех же 120 тысяч рублей в год, за обучение детей – не более 50 тысяч на каждого ребенка;

- на пенсионные взносы. Речь идет о взносах в рамках негосударственного пенсионного обеспечения, а также о взносах в счет накопительной пенсии. Суммы – те же, до 120 тысяч рублей;

- инвестиции. Можно внести до 400 тысяч рублей на индивидуальный инвестиционный счет, и проводить с ними любые операции (покупать валюту, акции и облигации). Вне зависимости от успешности операций налоговая вернет 13% от внесенной суммы (то есть, до 52 тысяч рублей) – но только если деньги пролежат на ИИС минимум 3 года.

Для кого-то более важными могут оказаться другие виды вычета – например, на благотворительность

. Недавно еще обещали включить в список занятия фитнесом, до на данный момент этого пока не сделали. Но можно внести благотворительный взнос для некоммерческой организации в сфере спорта и тоже получить назад свои 13%.

Социальные вычеты можно оформить за тот год, когда были фактически понесены расходы

. То есть, если потратить на лечение у стоматолога 50 тысяч рублей в 2021 году, то в 2021-м можно будет получить назад 6 500 рублей, то же касается и обучения, и лекарств, и благотворительности.

Имущественные вычеты можно получить тоже за год, когда было приобретено жилье – но неиспользованный остаток переносится на следующие годы

, причем безо всяких ограничений. Это выгодно – например, если продолжать выплачивать ипотечный кредит, то каждый год можно предъявлять заявление на вычет процентов по нему. Фактически выходит скидка в 13% с суммы процентов.

Минусы в этом тоже есть: например, если расходы на цели по социальным вычетам составляют в среднем больше 10 тысяч рублей в месяц, то за часть из них налог не вернут. А если есть право одновременно на социальный и имущественный вычет, но доходов на все не хватает – лучше оформить социальный

(он не переносится на следующий период).

Естественно, что для того чтобы оформить какой – либо возврат мало соответствовать установленным законам условиям. Каждому налогоплательщику необходимо представить в территориальное налоговое управление необходимый пакет документов, дающий ему право на вычеты. О том, какие бумаги потребуются, пойдет речь ниже.

Налоговые вычеты, предоставляемые государством

Законодательством предусмотрены вычеты из дохода граждан, которые не облагаются налогом. К таким вычетам относятся:

- Стандартные вычеты;

- Социальные вычеты;

- Имущественные;

- Профессиональные.

Стандартные вычеты из дохода, согласно ст. 218 НК РФ, предоставляются:

- людям, имеющим отношение к радиации, и получившим вследствие этого какие-либо болезни или увечья;

- лицам, имеющим детей. Законодательством предусмотрен вычет на первого ребёнка в размере 1 400 рублей, на второго — та же сумма, а вот на третьего и последующих детей — уже 3 00 рублей. Об этом говорится в п. 4 ст. 218 НК РФ;

- военнослужащим, героям.

Размер налогового вычета для каждой категории граждан разный. Например, чернобыльцам предоставляется вычет в размере 3000 рублей (п. п. 1 п. 1 ст. 218 НК РФ), а гражданам, пожертвовавшим свой костный мозг другому человеку — 500 рублей.

Такой налоговый вычет может быть представлен только резидентам нашей страны, и только на виды доходов, которые облагаются по стандартной ставке в 13%.

Человек может рассчитывать на получение социального налогового вычета, если:

- он сделал пожертвование в социальные органы (детские дома, дома престарелых). Вычет предоставляется на всю сумму пожертвований;

- он оплачивает обучение себе или детям (несовершеннолетним) в аккредитованных на то учебных заведениях. В этом случае вычет также предоставляется на всю сумму, но не более 50 000 в год (п. 2 ст. 219 НК РФ) и только в том случае, если учебное заведение имеет лицензию;

- он оплачивал медицинские услуги, оказанные ему, супругу или несовершеннолетним детям. Также можно вычесть расходы на лекарства для проведения медицинского лечения. Вычет предоставляется, если средства были потрачены на закупку лекарств в соответствии с перечнем. Вычет равен всем фактическим расходам;

- он вносил денежные суммы по договору негосударственного пенсионного страхования на свою пенсию, или же дополнительные взносов на накопительную часть своей пенсии.

По истечении налогового периода (года), гражданин вправе подать налоговую декларацию на предоставление вычета. Вместе с декларацией представляются и документы, которые могут подтвердить расходы, которые имело физическое лицо. Только в этом случае, будет представлен социальный вычет.

Имущественный налоговый вычет предоставляется из доходов, которые получены физическим лицом от продажи собственного имущества (ст. 220 НК РФ). Для этих целей, имуществом признаётся недвижимость или её доля, а также доля в уставном капитале юридического лица. Но, вычет может быть представлен только в том случае, если физическое лицо владело имуществом менее 3-х лет, а сумма сделки была менее 1 000 000 рублей.

Также вычет предоставляет из сумм, которые фактически были потрачены на приобретение или строительства жилья, но с суммы не более 2 000 000 рублей.

Согласно ст. 221 НК РФ, профессиональные налоговые вычеты предоставляются:

- лицам, официально зарегистрированным в качестве ИП или нотариуса или адвоката. Расходы должны быть подтверждены документально. Если же документов на расходы нет, то налоговый вычет будет равен 20% от суммы дохода, который ИП получил от своей деятельности;

- лицам, которые работают не по трудовому договору, а по гражданско-правовому (например, подряда);

- лицам, которые получили вознаграждение за авторство или изобретение.

По какому принципу рассчитывается подоходный налог

Подоходный налог является обязательным удержанием в пользу бюджета. Базой для этого начисления служит доход физического лица, полученный в денежной и натуральной форме. Суммы исчисленного налога перечисляются работодателем не позднее срока выдачи заработной платы.

Алгоритм расчёта данного платежа предполагает несколько этапов:

- Работодатель суммирует все доходы работника, полученные за месяц (оклад, премию, доплаты).

- Из полученной суммы вычитаются стандартные вычеты, положенные определённым категориям граждан.

- В зависимости от статуса налогоплательщика определяется процентная ставка налога.

- Взнос удерживается из дохода и перечисляется в бюджет.

При формировании налогооблагаемой базы следует помнить, что не все доходы физических лиц подлежат включению в общий заработок. В частности, от налога освобождаются следующие выплаты:

- суммы государственных пенсионных начислений;

- компенсационные выплаты;

- пособия (кроме тех, что начисляются по больничному листу в связи с временной нетрудоспособностью);

- алиментные выплаты;

- материальная помощь при рождении ребёнка (в пределах 50 тыс. рублей);

- социальные выплаты, носящие единовременный характер.

Некоторые виды доходов попадают под налогообложение частично. Например, в пределах 4 тыс. рублей в год освобождается от налога материальная помощь, подарки и призы, затраты на покупку лекарственных препаратов. Полный перечень льготных доходов содержит ст.217 НК РФ.

В Налоговом Кодексе РФ используется такое понятие, как налоговый резидент. Определяется такой статус в зависимости от количества дней присутствия на территории РФ. Если физическое лицо находилось в России более 183 дней на протяжении 12 месяцев, то ему присваивается статус резидента, а, следовательно, его доходы будут облагаться по ставке 13%. При оценке дохода нерезидента учитываются только те выплаты, которые он получил на территории РФ. Если доход был получен в иностранной валюте, то полученные выплаты пересчитываются в рубли по действующему курсу.

В некоторых случаях доход может быть выплачен в натуральной форме (продуктами, товарами, услугами). Для определения налоговой базы оценка проводится исходя из рыночной стоимости товаров и услуг. Если по решению суда или других контролирующих органов из заработной платы должны быть произведены удержания, то эта часть дохода не освобождается от ПН.

Налог на доходы физических лиц может быть удержан у граждан, имеющих официальное трудоустройство

Причём не важно является сотрудник штатным или осуществляет деятельность по договору подряда. Если компания не имеет возможности выполнить функцию налогового агента по отношению к определённым видам доходов, то физическое лицо обязано самостоятельно перечислить положенную сумму в бюджет

Принцип расчёта НДФЛ предусматривает предоставление различных социальных и имущественных вычетов, которые частично либо полностью освобождают граждан от перечисления налога государству. Основывается такая льгота на том, что в течении года у работника могли возникнуть различные расходы, которые в соответствии с законодательством уменьшают налогооблагаемую базу. Такие траты могут быть связаны с покупкой недвижимости, оплатой образовательных и медицинских услуг. Реализация права на получение такой льготы производится путём декларирования расходов в налоговой инспекции.

Где найти бланк расчета 6-НДФЛ?

Форма 6-НДФЛ появилась в 2016 году. При этом она довольно необычна, т.к. 1-й раздел заполняется нарастающим итогом обобщенно по всем физлицам, которым выплачивался доход. А во 2-м разделе приводится информация о датах начисления, удержания и перечисления налога за отчетный период, то есть за отчетный квартал.

Оформляет ее каждый налоговый агент и предоставляет в ФНС не позднее последнего числа месяца, следующего за отчетным кварталом. Годовой расчет направляется налоговикам до 1 апреля.

Если крайняя дата сдачи формы выпадает на выходной или праздничный день, то она переносится на ближайшую рабочую дату.

Поскольку форма относительно новая, у налоговых агентов возникает немало вопросов о порядке ее заполнения, способах сдачи и т.д. Все обновления законодательства в части расчета 6-НДФЛ, актуальный бланк и образец его заполнения вы найдете в рубрике, посвященной данному отчету «Расчет 6-НДФЛ».

Об особенностях вычетов

Налоговые вычеты – возможность, которой также может воспользоваться любой налоговый резидент. Государство готово поддерживать своих граждан, если это принесёт некоторую пользу в дальнейшем.

Государство готово освобождать от сборов, когда речь идёт о серьёзных трата, связанных с обустройством жилищных условий, обучением, лечением, рождаемостью.

Существует несколько видов вычетов, и у каждого свои особенности на практике.

- Вычеты стандартных разновидностей. Предполагают ежемесячные перечисления, только в фиксированных размерах. Такая помощь доступна людям с орденами Славы, Героям СССР и РФ, инвалидам ВОВ, люди с заболеваниями, чьей причиной стали радиационные катастрофы, родителям детей-инвалидов, семьям с несколькими детьми. Существуют и другие льготные категории граждан.

- Социальные вычеты. Именно они связаны с тратами, причиной которых стали покупка лекарств, пенсионное обеспечение, лечение, обучение. В данном случае сумма не остаётся фиксированной. Она обычно зависит от того, сколько денег было потрачено.

- Вычеты по имуществу. Оформляются при любых сделках, связанных с теми или иными объектами. Также распространяются на оплату ипотечных процентов.

- Компенсация на основе занимаемой должности. Будут наиболее актуальными для индивидуальных предпринимателей, адвокатов, нотариусов, изобретателей, авторов. Работники с оформленным гражданско-правовым договором на подобную помощь также могут рассчитывать.

Ставка НДФЛ для нерезидентов в 2021 году

Что касается налогообложения нерезидентов, подоходный налог с физических лиц с зарплаты, а также с других их трудовых доходов, взимается в размере 13 % с:

- наемных работников, выполняющих свои обязанности на основании патента;

- физлиц, участвующих в госпрограмме переселения соотечественников;

- членов экипажей, плавающих под госфлагом РФ судов;

- иностранных специалистов с высокой квалификацией вне зависимости от их налогового статуса, с которыми трудовые взаимоотношения оформлены соответствующим контрактом или договором (письмо Минфина России от 18.02.2014 № 03-04-06/6773);

Зарплата иностранных сотрудников-нерезидентов, осуществляющих свои обязанности в зарубежных филиалах российского хозяйствующего субъекта, согласно ст. 208 НК, считается доходом, полученным из зарубежных источников. Поэтому, согласно ст. 209, обложению НДФЛ она не подлежит.

- резидентов государств-членов ЕАЭС;

- граждан, бежавших из своего государства и оформивших в РФ временное убежище.

Лица, приобретшие патент для работы в РФ, уплачивают фиксированную сумму налога (13 % независимо от статуса, согласно ст. 224 НК) лично, а по факту их трудоустройства эта обязанность возлагается на нанимателя. НДФЛ, перечисленный иностранцем авансовым способом, засчитывается в качестве его уплаты с зарплаты.

Что касается высококвалифицированных иностранцев, вопрос удержания с них НДФЛ до конца 2015 г. был достаточно противоречивым. Так, некоторыми законодательными актами постановлялось, что все их нетрудовые доходы, вычисленные на основании среднего заработка, облагаются 30 %.

При этом, дефиниции понятия «трудовые доходы» в законодательной базе не приведено. В ФЗ № 115 от 25.07.2002 дано лишь определение трудовой деятельности иностранца.

Кроме того, в письмах Минфина от 08.06.2012 № 03-04-06/6158, 04.07.2014 № 03-04-06/32423 делался акцент на том, что доходами от трудовой деятельности считается оплата выполнения трудовых обязанностей, а отпускные, больничные, средний заработок за время командировок, компенсация неиспользованного отпуска, выплачиваемая при расторжении отношений, таковыми не считаются. Пояснение было следующее: во время отпуска, к примеру, подчиненный не исполняет свои обязанности, следовательно, его вознаграждение не является трудовым на основании ст. 106, 107 ТК и облагается 30 % НДФЛ. В то же время, постановление Президиума ВАС РФ от 07.02.2012 № 11709/11 причисляет средний заработок за время отпуска к зарплате.

Консенсус был достигнут 08.12.2015 г. с опубликованием письма Минфина № 03-04-06/71450, актуального и на 2021 год.

Согласно положениям ст.73 Договора о ЕАЭС, находящимся в приоритете по сравнению с ТК и НК РФ (ст. 15 Конституции), доходы граждан из стран ЕАЭС, выполняющих трудовые обязанности на договорной основе, облагаются 13 % с даты трудоустройства

Срок нахождения в России во внимание не берется. С иностранного субъекта, утратившего резидентский статус в своей стране-участнице ЕАЭС, удерживается 30 % НДФЛ

13 % облагается зарплата беженцев или лиц, находящихся во временном убежище в РФ

Срок их прибытия на российскую территорию во внимание не берется. Утрата этого статуса при сохранении положения налогового резидента обуславливает налогообложения по ставке 30 %

Изменение этой ставки в 2021 году или регрессивная шкала НДФЛ не предвидится, поскольку, исходя из письма Минфина № 03-04-05/62106, имеющаяся ставка и система в целом инвестиционно привлекательны и учитывают интересы всех сторон налогообложения.

15% облагаются доходы физлиц-нерезидентов, полученных в качестве дивидендов от российских компаний.

Поскольку невыполнение хозяйствующим субъектом своих обязанностей в качестве налогового агента по НДФЛ чревато ответственностью (ст. 123 НК РФ), в частности, штрафом в размере одной пятой размера недоперечисленного налога, следует затребовать у иностранного подчиненного информацию об отсутствии двойного гражданства и определить его налоговый статус на каждую зарплатную дату.