Ндс по оплате или по отгрузке в 2020 году

Содержание:

- Как рассчитать налог, если о нем ничего не сказано в договоре

- Кто является плательщиком налога в РФ

- Какие операции облагаются налогом?

- Что такое посредничество

- Какая ставка НДС действует на данный момент?

- Главные оговорки

- Кому положено уплачивать НДС

- Кто выплачивает НДС?

- Налоговый вычет, или Как платят НДС

- Как рассчитать налог в переходный период

- Кто платит НДС: продавец или покупатель

- Рубрикатор

Как рассчитать налог, если о нем ничего не сказано в договоре

Иногда по какой-либо причине стороны сделки упускаю необходимость отразить в договоре условие о налоге. Тогда возникает вопрос о том, входит ли его сумма в цену. Другими словами, кто платит НДС — покупатель или продавец, — если в договоре не указан НДС?

С другой стороны, Гражданский кодекс требует, чтобы указанная в договоре стоимость была окончательной. Если продавец «забыл» включить в нее налог, то это не должно являться проблемой покупателя.

Поэтому, по сложившейся сегодня практике, подтвержденной в том числе и решениями судов, отсутствие в договоре упоминания об НДС становится проблемой продавца. Ведь налогоплательщиком является именно он, а значит, обязан обеспечить все условия для уплаты налога в бюджет.

Итак, в договоре нет никаких упоминаний об НДС. Как в этом случае просчитать налог? Это будет зависеть от того, о чем договорились стороны: кто платит НДС, покупатель или продавец.

Если покупатель согласился дополнительно уплатить налог, то никаких особенностей при расчете нет. НДС будет равен 18% (10%) от суммы сделки. Если же покупатель отказался, то продавцу следует выделить налога из полученной от него суммы.

590 000 * 18 / 118 = 90 000 рублей — сумма НДС;

Соответственно, доход продавца после уплаты налога составит 500 000 рублей.

Обычно в договоре прямо указывается, что в составе цены есть НДС, а также отражается его сумма. Но порой стороны этот момент упускают, из-за чего возникают дополнительные риски — от конфликтов с контрагентами до судебных разбирательств.

Кто является плательщиком налога в РФ

Говоря о том, кто платит НДС покупатель или продавец, напрямую зависит от конкретной ситуации. По этой причине целесообразно рассмотреть каждую из них по отдельности.

При продаже квартиры

Налог подлежит перечислению продавец, иными словами лицо, в праве собственности у которого находился объект недвижимости до момента заключения сделки.

Владельцем квартиры может выступать:

- резидент России;

- либо же нерезидент.

Под резидентом подразумевается лицо, которое проживает в России на постоянной основе и находится в стране минимум 183 дня за календарный год. Указанная категория граждан по-разному перечисляет налог.

Ставка налогообложения для нерезидентов России может достигать 30%, а резидент в некоторых ситуациях и вовсе может быть официально освобожден от перечисления НДФЛ и НДС в частности.

Помимо этого, имеются некоторые категории плательщиков, которые по налоговому законодательству освобождены от уплаты налогов.

К таковым в 2020 году принято относить:

- квартира была получена в дар с последующей продажей;

- граждане вступили в право на наследственную массу, а после этого продали объект недвижимости;

- жилье было приватизировано и после этого было реализовано;

- недвижимость была получена на основании подписанного договора пожизненной ренты, а позднее она была продана. При этом ранее были установлены некоторые ограничению по периодам пользования, которые в дальнейшем аннулированы.

Следует обращать внимание на то, что от обязательного перечисления налога могут быть освобождены те плательщики, которые пользовались недвижимостью по указанным выше причинам в период до 3 лет. Иные категории налогоплательщиков, которые выступают в качестве продажи недвижимости, должны будут в обязательном порядке выдержать установленный срок пребывания жилплощади в собственности меньше 5 лет, в противном случае нужно платить НДС

Иные категории налогоплательщиков, которые выступают в качестве продажи недвижимости, должны будут в обязательном порядке выдержать установленный срок пребывания жилплощади в собственности меньше 5 лет, в противном случае нужно платить НДС.

Следует заметить, что до недавнего времени в таких ситуациях срок также составлял 3 года, но внесенные поправки в законодательство еще в 2013 году его изменили.

Кроме того, согласно с внесенными последними поправками, налог с недавнего времени формируется от полученного от продаж недвижимости дохода, сумма которого не должна составлять ниже 70% от установленной кадастровой себестоимости.

При упрощенке

Изначально необходимо обращать внимание на то, что в стандартном случае поставщики, которые заняты на УСН, не подвержены налогообложению в плане НДС, из-за чего им нет необходимости переживать по данному поводу. Исключением при этом являются только отдельно взятые операции и ситуации, при которых покупатель попросил реализатора на упрощенке выделить размер налогообложения в документации.

Исключением при этом являются только отдельно взятые операции и ситуации, при которых покупатель попросил реализатора на упрощенке выделить размер налогообложения в документации.

В данной ситуации обязанность по уплате налога ложится на плечи продавца, не беря во внимание тот факт, что он использует в процессе своей деятельности УСН. В частности перечислить налог нужно в том размере, который был отображен в счете-фактуре

К иному примеру можно отнести ситуацию, при которых ИП на ОСНО, а потребитель на УСН

В частности перечислить налог нужно в том размере, который был отображен в счете-фактуре. К иному примеру можно отнести ситуацию, при которых ИП на ОСНО, а потребитель на УСН.

Продажа продукции неплательщику налогов не может стать причиной аннулирования у продавца обязанностей по перечислению средств в качестве налога.

По этой причине будет целесообразно отображать суммы сделки и выделять НДС. Для потребителей на УСН в данном случае отсутствуют какие-либо последствия – оплате подлежит общий размер, указанные в ранее подписанном соглашении.

В магазине

Необходимо в данном случае обращать внимание на то, что рассматриваемое налогообложение в действительно оплачивает непосредственно сам покупатель. Во многом это связано с тем, что его размер уже заложен в стоимость продукции

При этом продавец берет на себя обязанность перечислять НДС самостоятельно в бюджет, из-за чего сумма сделки ими увеличивается. Иными словами, НДС уплачивает продавец, но только за счет средств покупателя.

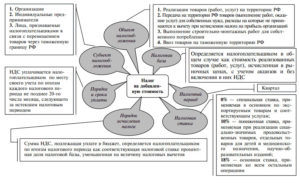

Какие операции облагаются налогом?

НДС выплачивается в следующих ситуациях:

- Реализация товаров и услуг (передача прав на владение имуществом);

- Передача товара для личных нужд;

- Выполнение строительных и монтажных работ для личного использования;

- Импорт товаров;

Какие процедуры налог не облагает?

- Процедуры,не являющиеся реализацией товаров и услуг;

- Безвозмездная передача вещей социально-культурного и жилищно-коммунального значения, помимо этого подстанций, электрических и газовых сетей, дорог, водозаборных сооружений и им подобных органам гос. власти и самоуправления на местах;

- Передача имений, находящихся во владении гос- и муниципальных предприятий;

- Оказание услуг органами гос. власти и местного самоуправления, в случае если обязательность их исполнения установлена на законодательном уровне; использование земельных наделов; Передача правоприемникам права владения организацией;

- Операции, которые проводятся налогоплательщиками- организаторами Олимпийских и Параолимпийских Игр;

- Проведение действ,направленностью которых является понижение напряженности на трудовом рынке Проведение банковских операций банками;

- Аренда помещений иностранными гражданами имеющими аккредитацию в стране;

- Продажа и использование медицинских препаратов и услуг, марок, монет выполненных из драг-металлов;

- Ведение адвокатской деятельности;

- Займы денег, а также ценных бумаг;

- Научно-исследовательские и опытно-конструкторские работы, выполняемые за государственный счет; работы связанные с ликвидацией лесных пожаров;

- Диагностика и ремонт отечественного оборудования и аппаратуры за рубежом;

Данные взяты из Налогового кодекса РФ и являются лишь примером из огромного списка. Уточняйте какие процедуры облагаются налогом в вашей стране!

Что такое посредничество

Посредничество — это работа посредника-исполнителя, который решает задачи клиента: заключает сделку, доход от которой получает заказчик. Для оформления посредничества выбирают один из трех договоров.

Договор поручения

Положения договора регулирует гл. 49 ГК РФ. По его условиям поверенный выполняет задачи доверителя. В результате заказчик приобретает права и обязанности, которые указаны в договоре перед третьими лицами.

Заключив сделку, исполнитель незамедлительно передает все полученное по ней доверителю. Заказчик компенсирует расходы, которые сделал поверенный, а также оплачивает его услуги, если это предусмотрено договором.

Так как исполнитель работает от имени доверителя, ему нужна официальная доверенность.

Комиссионный договор

Положения договора комиссии регулирует гл. 51 ГК РФ. Комиссионер — это лицо, которое по поручению заказчика и за его счет заключает сделки купли-продажи с третьими лицами.

Комиссионер работает от своего имени. Поэтому по заключенным сделкам только он несет все права и обязанности. Но права собственности на товары у комиссионера нет.

Договор комиссии является возмездным. Комиссионер предоставит заказчику результат работы в отчете, его сроки и порядок сдачи прописывают в договоре. При принятии отчета заказчик выплачивает вознаграждение.

Так как ответственность по заключенной сделке несет исполнитель, то доверенность от заказчика ему не нужна.

Агентский договор

Регулируется гл. 52 ГК РФ. По договору агент обязуется выполнить те или иные действия, о которых попросит заказчик. Агентский договор объединяет в себе комиссионный договор и договор поручительства. Поэтому по заключенной сделке права и обязанности могут возникать и у исполнителя, и у заказчика. Все зависит от условий договора.

Как и комиссионер, агент также обязан предоставляет заказчику отчет о проделанной работе с приложением документов по сделке.

Посмотрите отличия посреднических договоров в таблице.

| Характеристика | Поручение | Комиссия | Агентирование |

| Кто финансирует сделку | Заказчик | Заказчик | Заказчик |

| Кто приобретает права и обязанности | Заказчик | Комиссионер | Заказчик / Агент |

| Предполагается ли вознаграждение по договору | Да / Нет | Да | Да |

Выбор вида посреднического договора зависит от ситуации. Договор поручительства стоит заключать для совершения юридически значимых действий: регистрации товарного знака, регистрации имущества и так далее.

Комиссионный договор часто используют в сделках купли-продажи. Покупатель может не знать, что работает с комиссионером, так как исполнитель действует от своего имени.

Ведите учет экспорта и импорта в веб-сервисе Контур.Бухгалтерия. Простой учет, зарплата и отчетность в одном сервисе

Какая ставка НДС действует на данный момент?

На практике, предусмотрено несколько ставок, отчисление по которым производиться в зависимости от типа товара.

Различные ставки созданы для того, чтобы обеспечить население более необходимыми товарами с меньшим объемом налога, а товары, не относящиеся к категории социально значимых, реализовывать с более высоким начислением. Рассмотрим подробней, сколько НДС в России существует на данный момент и какая разница между ними.

НДС 0%

От уплаты налога на добавленную стоимость избавлены предприятия в стратегических сырьевых, энергетических отраслях, специализирующиеся на логистических операциях по импорту различной продукции и сырья. В частности данная ставка распространяется на следующие товары и услуги:

- Экспортные товары, распространяемые по процедуре свободной таможенной зоны;

- Международная доставка всеми видами транспорта с конечным пунктом получения находящимся за пределами РФ;

- Услуги, оказываемые в сфере трубопроводного транспорта нефти, газа;

- Предоставление транспорта, контейнеров для логистических операций проводимых компаниями, зарегистрированными за пределами РФ;

- Космическая сфера деятельности, реализация продукции и услуг для ее обслуживания;

- Различные виды услуг и продукции для обслуживания иностранных дипломатических представительств

- Передача в пользование судоходного транспорта построенного и зарегистрированного в РФ.

Это лишь неполный перечень услуг и продукции, не облагаемой налогом на добавленную стоимость. В основном, он касается вопросов экспорта и необходим для обеспечения более выгодных условиях для отечественных организаций. Также льготы создаются для стратегических важных сфер деятельности.

Для того чтобы получить возможность использовать НДС 0 процентов организации необходимо предоставить соответствующий пакет документов в налоговую службу. В вопросах касающихся импорта и экспорта, также требуются соответствующие разрешения и подтверждения от таможенной структуры. Нулевая ставка вноситься в декларацию, которая сдается вместе с прочей отчетностью компании в установленные сроки.

НДС 10%

Добавленная стоимость 10 процентов, распространяется на различные группы социально значимой продукции потребляемой населением. В частности, ставка охватывает следующие группы товаров:

- Продовольственная группа – мясо и мясопродукты, молоко, яйца, растительные масла и маргарин, сахар, соль, крупы, зерновые, овощи, диабетические продукты питания и т.д.;

- Продукция предназначенная для детей – детское питание, трикотаж и швейные изделия, игрушки, детские кроватки, коляски, школьные принадлежности, гигиенические изделия;

- Книгоиздание – периодика, книги, журналы и газеты помимо тех, что содержат материалы рекламного или эротического характера;

- Медицинские товары – лекарства и сырье для их производства, изделия медицинского назначения для домашнего применения или использования в клиниках. К данной категории относятся изделий Российских и зарубежных производителей.

Запланированное на 2021 год повышение ставки не коснулось продукции, представленной в данной категории. НДС 10% сохраниться в дальнейшем, для обеспечения социальны нужд и потребностей различных слоев населения.

НДС 20%

20 процентов взимается в отношении всех прочих товаров, не приведенных в перечнях указанных выше. Максимальная ставка действует для производителей и компаний, предлагающих услуги на территории России, не осуществляющих экспортные или импортные операции. Это обусловлено тем, что косвенный налог является внутригосударственным и по факту взимается с внутренних продаж.

Главные оговорки

Для того, чтобы правильно рассчитать НДС в 2020 году, необходимо знать некоторые особенности налога. Важным моментом является определение субъекта. Нюансы имеются при уплате налогов компаниями, поддерживающими ЕНВД.

Обязанности продавца и покупателя

Не все предприниматели знают, кто платит НДС, покупатель или продавец. Оплата налога производится обоими субъектами в нескольких случаях.

В некоторых случаях система налогообложения не предусматривает начисление и уплаты налога. Список операций прописан в Налоговом кодексе РФ в статье 149.

Перечисляемый продавцом налог является разницей между НДС и входным налогом за приобретенные товары или оказанные услуги.

Нередко покупатели задаются вопросом, можно и нужно ли платить НДС при приобретении товара. Перечисление в бюджет налога производится покупателем при выкупе товара у иностранных фирм, не числящихся в налоговых органах России.

Агентский договор предусматривает исчисление НДС и удержание его из дохода с дальнейшим перечислением в бюджет государства. Таким образом фирма является посредником между плательщиком и государством.

Основные элементы НДС

Основные элементы НДС

Проверка субъекта

Федеральная налоговая служба может проверять предприятия и юридических лиц на предмет нарушений налогового законодательства. Проверки могут инициироваться на основании 14 главы Налогового кодекса РФ.

Сотрудники инспекции управомочены:

- получить объяснение по той или иной операции от плательщика или налогового агента;

- проверить бухгалтерские и отчетные документы;

- осмотреть помещения;

- изъять некоторые бумаги.

Контроль осуществляется за последние три года. Выезд налоговиков проводится однократно в год. Максимально длиться она может до трех месяцев. По результатам работы налоговая служба составляет акт. В случае желания предприятия вернуть НДС, налоговики выносят решение о возврате или отказе в нем.

Когда на ЕНВД

Некоторые налогоплательщики платят НДС, даже если УСН, ЕНВД или ЕСХН применяются при расчете налогов. Специальные налоговые режимы не освобождают от внесения добавленной стоимости. Это обусловлено тем, что некоторая деятельность не может применять такие системы налогообложения.

Кому положено уплачивать НДС

Согласно действующим законам, оплачивать НДС должен поставщик. Однако на практике, начисленная сумма вкладывается в конечную стоимость сделки. Это означает, что в данной ситуации покупателю приходится оплачивать не только полученные товары, но и сам налог. Многие люди, которые плохо знакомы с действующими законами, часто задаются вопросом о том, почему НДС оплачивается покупателем. Данный факт объясняется тем, что налог на добавленную стоимость имеет косвенный характер. Каждый предприниматель, оказывающий услуги либо продающий товарную продукцию, обязан перечислять в бюджет часть средств из выручки, полученной благодаря установке товарной наценки.

Важно отметить, что налогообложению подлежат все производственные этапы до того момента, пока товар не попадет к конечному клиенту. Это означает, что данные налоги перечисляются в казну до того момента, как покупатель станет обладателем конкретного изделия

После продажи товара, продавец может возместить часть своих расходов за счет «входящего» налога. Ниже мы предлагаем рассмотреть вопрос о том, кто платит НДС, заказчик или исполнитель.

Заказчик

В отдельных ситуациях, обязанность по оплате НДС возлагается на заказчика. Все случаи, когда этот налог должен быть оплачен покупателем, описаны в сто шестьдесят первой статье Налогового законодательства. Среди них следует выделить:

- Приобретение товарной продукции у зарубежных предприятий, которые не имеют представительств, работающих на территории России.

- Аренда недвижимости и других активов у муниципальных и государственных структур.

Вышеперечисленным компаниям присваивается статус налоговых агентов. Данные организации обязаны не только рассчитать налог, но и вычесть его из дохода контрагента. Налоговый агент является своеобразным посредником между государством и налогоплательщиком.

В настоящее время ставка налога равна 18%

Исполнитель

При заключении контракта между двумя организациями сторона, выступающая в качестве поставщика продукции либо услуг, обязана оформить счет-фактуру. В этом документе указывается сумма сделки вместе с дополнительными затратами, в виде НДС. Это означает, что сторона, выступающая в качестве покупателя, обязана оплатить не только стоимость товара, но и взять на себя дополнительные обязательства. Данную ситуацию можно рассматривать как оплату НДС покупателем. Продавец является лишь своеобразным посредником, который перечисляет полученные деньги налоговому органу.

В сто сорок шестой статье Налогового кодекса говорится о том, что продавец должен начислять НДС даже в том случае, когда заключенная сделка имеет безвозмездную основу. Также в действующих налоговых нормах приводится перечень различных операций, которые не подлежат налогообложению. Для того чтобы узнать размер суммы, которую нужно оплатить в налоговой инспекции, предпринимателю нужно вычесть из суммы, предъявленной клиентам, размер входящего НДС. Входящим налогом является та сумма, что была потрачена в результате приобретения товаров либо услуг, которые применялись при выполнении обязательств перед клиентом.

Кто выплачивает НДС?

И так, мы подошли к главному вопросу нашей темы. Когда этот вопрос задают людям, имеющим к нему отношение, то даже некоторые из них затрудняются дать четкий ответ, ведь вопрос этот в некоторой мере даже философский, так пользуясь товарами и услугами покупатель выплачивает продавцу конечную сумму куда входит и НДС, но напрямую с налоговой службой сотрудничает продавец, обязанностью которого является в конце каждого квартала перечислять сумму в бюджет, которая подтверждается сопутствующей отчетностью.

Поэтому дать четкий и корректный ответ на сей вопрос вряд ли возможно, но законом прописаны случаи, когда четко указано, кто является плательщиком, например покупатель платит НДС в тех случаях, когда тот приобретает товар в различных зарубежных организациях, не находящихся на учете в налоговых органах его страны, либо же арендует государственное, либо городское имущество. В случае же, когда НДС выплачивает продавец, то к этому относится передача права собственности на товар, либо услугу, даже если такая передача носит безвозмездный характер.

Постоянная и непрерывная работа за компьютером и бумагами ведет к ухудшению зрения

Налоговый вычет, или Как платят НДС

Выше уже было разобрано в деталях, что основным плательщиком налога на добавленную стоимость является конечный покупатель. Бизнес-структуры – попросту агенты, удерживающие его и отдающие в бюджет положенную часть, то есть разницу между входящим и исходящим. Чтобы получить налоговый вычет, нужно выполнить три обязательных правила:

- провести постановку на бухучет приобретенные товары, услуги, работы;

- иметь правильно оформленные счета-фактуры, которые будут предъявляться к вычету;

- в цене товаров, услуг и работ должен быть учтен НДС.

Однако существует еще и ряд нюансов, которые сильно влияют на перипетии получения налогового вычета. И они имеют не всегда объективную, а зачастую субъективную подоплеку. Многим организациям и предпринимателям налоговые органы отказывали в получении вычета. И этому служили следующие факторы:

- Непрослеживаемая или слабо видимая связь (по мнению инспектора) входящего НДС и будущих операций, в которых запланировано получение прибыли, соответственно, добавленной ценности и налога. То есть работник фискальной службы может отказать в получении вычета исходя из собственной оценки целесообразности предпринимательской деятельности налогоплательщика.

- Работа с «подозрительными» контрагентами. Эта причина – одна из самых распространенных при отказах в получении налогового вычета. Позиция ФСН в этом вопросе проста, она перекладывает все проверки добросовестности поставщиков на плечи их партнеров. То есть, если вашего контрагента сочтут тем, кто не выполняет свои обязанности как налогоплательщик, по сути, признают «фирмой-однодневкой», вас лишат возможности получить налоговую выгоду (вычет или зачет НДС).

- Правильность заполнения счета-фактуры и соблюдение сроков его выставления. Здесь обязательно нужно следить за тем, чтобы НДС был выделен отдельной строкой. И хотя по большому счету это условие необязательно, его соблюдение может оградить от споров с ФНС. То же касается сроков выставления счета-фактуры в адрес покупателя.

- Добросовестность налогоплательщика, желающего получить вычет. Здесь препятствием для получения вычета могут стать такие банальные обстоятельства, как разовый характер операции, использование посредников, создание организации незадолго до проведения сделки и подобное.

Декларация по НДС за квартал сдается до 25-го числа месяца, следующего за отчетным периодом, то есть до 25.04/07/10/01. Оплата может производиться равными частями в течение текущего квартала, того, когда была подана декларация. Все просрочки, занижения налоговой базы, даже сделанные по оплошности, неподача отчетности и подобное – действия наказуемые. За них предпринимателю могут грозить не только штрафы и административная ответственность, но и уголовная.

Сохраните статью в 2 клика:

НДС – сложный, непонятный и представляющий серьезные трудности в исчислении налог. Также он вызывает наибольшее число споров между предпринимателями и фискальной службой. Однако если вы решились создать бизнес не просто для того, чтобы получить небольшой дополнительный доход и заработать деньги в домашних условиях, а с перспективой и надеждами на его развитие, то изучать тонкости этого налога все же придется. Он открывает двери в большой бизнес, позволяет стать звеном цепочки, а единственная строчка в счете-фактуре с выделением НДС может дать предпринимателю конкурентное преимущество.

Как рассчитать налог в переходный период

В переходный период — пока не закроете прошлогодние договоры со ставкой НДС 18% — важно не ошибиться в расчетах. Чтобы правильно рассчитать налог, ориентируйтесь на дату отгрузки товаров, выполнения работ или услуг — неважно, когда вы заключили договор и перечислили деньги

Если вы подписываете договор в 2018 году, но доставляете товар или оказываете услугу в 2019 году, НДС нужно рассчитывать по ставке 20%.

Если вы платите за товар в 2018 году, а получаете в 2019 году, его нужно принять на учет по ставке 18%, а после отгрузки рассчитать НДС по ставке 20%.

Если вы оплачиваете и получаете товар в 2018 году, а продаете в 2019, то заплатите поставщику НДС по ставке 18%, а покупателю нужно выставить счет с НДС по ставке 20%.

Ситуаций и нюансов много. Подробная информация для бухгалтеров про начисление, оплату и доплату НДС в разных условиях — в письме ФНС России от 23.10.2018.

Кто платит НДС: продавец или покупатель

Несмотря на то, что в Налоговом кодексе довольно четко говорится, кто именно – заказчик или исполнитель – платит НДС, а кто формирует отчетность, и в каких случаях можно избежать этой обязанности, условия отдельной сделки могут поменять местами контрагентов и отменить некоторые льготы. Подробности – в нашей публикации.

Налоговый кодекс или договор: что страшней?

В большинстве случаев считается, что НДС при продаже товаров, услуг или работ оплачивает покупатель, а продавец является посредником, который лишь перечисляет необходимую сумму в бюджет, а в налоговые органы – соответствующую отчетность. Исключение составляет случай, когда продавец находится на УСН – тогда он просто не выделяет в счетах НДС.

Однако обязанность заказчика и исполнителя исчислить и уплатить налог на добавленную стоимость в рамках конкретной сделки регламентирует не только Налоговый кодекс, но и договор.

В связи с этим между контрагентами часто возникает много спорных ситуаций.

Усложняет ситуацию тот факт, что, выполняя определенные коммерческие операции, продавец, например, должен исчислить НДС несмотря на льготный режим налогообложения.

Тогда заказчик, решив сэкономить, самостоятельно выделил из указанной суммы налог на добавленную стоимость и заплатил меньше.

Подрядчик обратился в суд с просьбой взыскать с недобросовестного контрагента долг, мотивируя тем, что в контракте была указана основная цена оказанных услуг без НДС.

Рассмотрев спор, суд указал, что стоимость контракта включает НДС и другие обязательные платежи и расходы исполнителя, возникающие при оказании услуг. Выставление счета-фактуры без выделения НДС противоречит условиям заключенного договора. При вынесении решения суд сослался на пункт 5 статьи 173 НК РФ.

Таким образом, исполнитель обратился в суд, не изучив подписанного контракта и не учел предшествующие этому обстоятельства, чем сам себя наказал.

В то же время, как указано в решении, перечисленные обстоятельства не должны были помешать заказчику оплатить полную стоимость контракта, в том числе НДС. Правомерность исчисления и уплаты налога не входит в его компетенции. Также заказчик не может односторонне снижать цену, указанную в договоре.

Так как не допустить ошибку компании, имея дело с самыми разными контрагентами? Ответ на этот вопрос дают специалисты 1С-WiseAdvice в следующей главе.

Почему налоговое планирование выгодней любительских схем оптимизации налогов?

Чтобы свести к минимуму налоговую нагрузку, вступая в сделки на разных условиях, и при этом избежать претензий от ИФНС, необходимо разработать налоговую стратегию, учитывающую специфику и риски вашего бизнеса. В этом помогут наши специалисты.

Грамотное налоговое планирование предусматривает законные варианты снижения налоговой нагрузки, и зачастую является единственным способом избежать многомиллионных доначислений. Если компания планирует заключить крупную сделку и не хочет испортить отношения с контрагентом и налоговой, то лучше заранее заручиться поддержкой специалистов.

Если вы решите обелить свой бизнес, то наша компания может помочь выбрать наиболее оптимальный вариант для новой организации бизнеса, рассчитать налоговую нагрузку и подготовить налоговую стратегию на будущее. Основным принципом нашей работы является эффективное сопровождение вашего бизнеса. Специалисты 1С-WiseAdvice предотвратят все налоговые, финансовые, репутационные риски для компании.

Кто освобождается от НДС

Если не брать в расчет гипотетические опасности, которые включает каждый отдельный контракт, подписанный с контрагентом, все исключения перечислены в законодательстве.

Кроме тех, кто применяет УСН, право не исчислять НДС имеют все, кто назван в статье 145 Налогового кодекса РФ.

В их числе организации, чья выручка за три последних месяца не превысила 2 млн, или предприятия, перешедшие на ЕСХН (если объем выручки за год не больше сумм, указанных в статье).

Рубрикатор

- НДС 2020. Вычет НДС

- Страховые взносы 2020

- Декларация НДС 2020

- УСН доходы 2020. Все об упрощенной системе налогообложения 2020. Упрощенка

- Учет затрат. Учет расходов и доходов

- Бухгалтерский учет. Бухучет

- ФСС. 4 Форма ФСС 2020

- Торговый сбор 2020

- ЕНВД в 2020. Единый налог на вмененный доход

- Товарный знак

- Декретные

- Детские пособия 2020

- Больничный лист 2020

- Командировочные расходы 2020

- Отпускные 2020. Расчет отпускных

- НДФЛ 2020

- ИП налоги 2020. Индивидуальный предприниматель – все о налогах

- Транспортный налог 2020

- Заработная плата, трудовые отношения

- Пенсионный фонд. Новости. Статьи

- Налог на прибыль 2020

- Материнский капитал 2020

- Первичные документы

- Налог на имущество 2020

- Исправляем ошибки учета. Штрафы, пени.

- ККМ, ККТ, наличные и безналичные расчеты

- Налоговые( выездные, камеральные) и другие проверки

- Новое в законодательстве

- Основные средства, НМА, учет материалов,товаров, склад, убыль

- Отчетность: налоговая, бухгалтерская.