Расчет прибыли

Содержание:

- Формула расчета операционной прибыли

- Три вида прибыли и рентабельности

- Способы расчета

- Что такое операционная прибыль? Что значит операционная прибыль? — Карта мира финансов

- ROE — рентабельность собственного капитала

- Как это работает (пример):

- Состав операционных доходов

- Методы анализа чистой прибыли предприятия

- Операционная прибыль — что это такое

- Рентабельность операционной прибыли

Формула расчета операционной прибыли

Как и все показатели бухгалтерского учета и отчетности, операционная прибыль рассчитывается исключительно на основе результатов деятельности предприятия, анализа и сбора данных первичной документации. Говоря простыми словами, EBIT равен балансовой прибыли и процентам, предназначенным к выплате.

Показатель также можно рассчитать в качестве разницы между полученной валовой прибылью и управленческими, коммерческими, другими затратами предприятия.

Общая формула EBIT выглядит так: OP = GR – СE – ME – OE + OR + PC.

Расшифруем показатели формулы:

- OP, то есть operating profit — конечно же, сама операционная прибыль, которую нам и предстоит вычислить;

- GP, то есть gross profit — основа, валовая прибыль, самый крупный показатель в этой формуле обычно;

- CE, то есть commercial expenses — это все коммерческие расходы предприятия;

- ME, то есть management expenses — расходы на управление компанией, менеджмент;

- OE, то есть other expenses — все остальные затраты компании;

- OR, то есть other revenue — все остальные доходы предприятия, дополнительные;

- PC, то есть percent — все проценты, которые будут выплачены фирме.

Есть более простая формула: OP = BP + PC.

О том, что такое OP и PC, вы уже знаете, а BP, или balance profit, представляет собой балансовую прибыль.

Если вы хотите рассчитать показатель EBIT на основании баланса, пользуйтесь следующей формулой: OP = стр. 2100 – стр. 2210 – стр. 2220 – стр. 2350 + стр. 2340 + стр. 2330

Показатели, как видим, все те же:

- в строке 2100 баланса указана валовая прибыль, GP;

- в строке баланса 2210 идут коммерческие, основные затраты, CE;

- строка 2220 укажет нам сумму управленческих затрат, ME;

- строка 2350 поможет найти сумму прочих расходов, OE;

- строка 2340 укажет на сумму прочих доходов фирмы, OR;

- а в строке 2330 будут показаны проценты к выплате, то есть наши PC из предыдущих формул.

Пример расчета показателя EBIT:

Для наглядности приведем простой пример. Представим себе предприятие ООО «Молочный дом», которое занимается переработкой молока и выпуском различной молочной продукции, приобретая сырье у местных фермеров. Показатели деятельности предприятия за последние два года выглядят следующим образом:

| Показатель | Код строки баланса | 2017 год | 2018 год |

| Валовая прибыль, GP | 2100 | 120000 | 130000 |

| Коммерческие расходы, CE | 2210 | 9000 | 9500 |

| Управленческие расходы, ME | 2220 | 12000 | 13000 |

| Прочие доходы, OR | 2340 | 1500 | 2500 |

| Прочие расходы, OE | 2350 | 2000 | 2000 |

| Балансовая прибыль, BP | 2300 | 98500 | 108000 |

| Проценты к выплате, PC | 2330 | 8000 | 10000 |

Итак, считаем:

OP за 2017 год = GR – СE – ME – OE + OR + PC, то есть 120000 – 9000 – 12000 – 2000 + 1500 + 8000 = 106500 рублей.

OP за 2018 год = GR – СE – ME – OE + OR + PC, то есть 130000 – 9500 – 13000 – 2000 + 2500 + 10000 = 118000 рублей.

Намного проще вычислить операционную прибыль, точно зная балансовую. Как вы помните, к данному показателю просто нужно прибавить проценты к выплате:

OP за 2017 год = BP + PC = 98500 + 8000 = 106500 рублей.

OP за 2018 год = BP + PC = 108000 + 10000 = 118000 рублей.

Три вида прибыли и рентабельности

Один из трех основных финансовых отчетов – Отчет о Доходах и Расходах. На приборной панеле вашего бизнеса этот отчет выполняет функцию спидометра, показывая с какой скоростью бизнес движется к намеченной цели.

Напомним, как выглядит Отчет о Доходах и Расходах:

| Статья |

Январь Февраль Март

1. Выручка

1.1. Выручка по товару 1

1.1. Выручка по товару 2

2. Прямая себестоимость

2.1. Прямая себестоимость товара 1

2.2. Прямая себестоимость товара 2

Маржинальная прибыль

Валовая рентабельность

3. Производственные расходы

Прибыль от производства

Рентабельность производства

4. Общехозяйственные расходы

5. Расходы на производство

Операционная прибыль

6. Проценты за пользование заемными средствами

7. Налог на прибыль

Чистая прибыль

Рентабельность продаж

Дивиденды

Нераспределенная прибыль

Главные показатели отчета о прибылях и убытках – Прибыль и Рентабельность. Различают несколько видов Прибыли и Рентабельности.

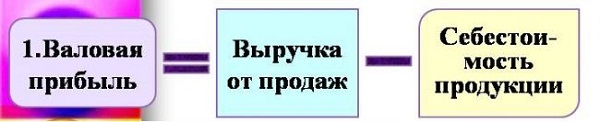

Валовая (маржинальная) прибыль

Это разница между выручкой и прямыми расходами, связанными с получением этой выручки.

https://www.youtube.com/watch?v=yxdaJIjN3uQ

В торговых компаниях используют термин «маржа». Он показывает разницу между стоимостью покупки и продажи товаров. В покупную стоимость товара включаются все расходы, связанные с его приобретением: оплата поставщику, стоимость доставки, таможенные платежи.

Термин «валовая прибыль» используют другие отрасли, например строители. Валовая прибыль показывает разницу между Выручкой и Прямыми расходами, связанными с получением этой выручки.

Если говорить о строительной отрасли, то Доходы – это стоимость работ, выполненных на объекте, а Прямые расходы – затраты на выполнение этих работ: материалы, начисленные заработная плата, услуги субподряда, услуги машин и механизмов и так далее.

Валовая (маржинальная) прибыль – это основа устойчивости бизнеса. Чем больше размер маржи, тем увереннее чувствует себя бизнес.

Относительный показатель этой величины это валовая (маржинальная) рентабельность.

Нормативное значение Валовой Рентабельности – 30%-50% (в зависимости от отрасли)

Необходимо помнить, что снижение маржинальной рентабельности на 1% может вызвать снижение чистой прибыли на 30%!

Операционная прибыль

Следующий раздел Отчета о Доходах и Расходах – это те расходы, которые могут быть напрямую отнесены конкретной выручке. При этом возможны следующие классификации затрат:

- Общепроизводственные

- Общехозяйственные

- Коммерческие

- Управленческие

- Административные

Итого: Операционные расходы

Предприятие вправе самостоятельно определить тип группировки затрат либо по местам возникновения, либо по степени влияния на готовую продукцию (товары, работы, услуги).

В финансовом менеджменте этот показатель называют также EBITDA (прибыль до уплаты налогов, амортизации, процентов по кредитам).

Относительный показатель операционной прибыли это:

Нормативное значение Операционной Рентабельности – 15%-25%

Операционная рентабельность показывает способность бизнеса обслуживать кредиты, и модернизироваться (обновляться).

Чистая прибыль

Третий раздел ОДР включает расходы, не включенные в два предыдущих раздела, а именно:

- Амортизация

- Проценты по кредитам

- Налоги

- Прочие расходы (штрафы, пени, неустойки)

Если из Операционной Прибыли вычесть расходы из третьего раздела ОДР, то получим Чистую прибыль периода.

Минимальное значение Чистой Прибыли, которое позволяет бизнесу жить, а не выживать – 5%. Нормативное значение – от 5% до 15%.

Если из чистой Прибыли вычесть Дивиденды, то получаем Нераспределенную Прибыль и это основное балансовое уравнение, которое мы должны увидеть в Балансе на конец периода:

Легендарный инвестор Уоррен Баффет очень щепетильно относился к показателям рентабельности бизнеса: «Действительно хороший менеджер – это не тот, кто просыпается утром и говорит: «Сегодня я начну сокращать издержки». Это то же самое, что проснуться утром и принять решение дышать».

Другими словами, для хорошего управленца контролировать расходы и рентабельность – абсолютно понятная, привычная и естественная процедура. Отчет о доходах и расходах здесь основной инструмент. А вы знаете рентабельность вашего бизнеса?

Способы расчета

Применяются два способа расчета NCF – прямой и косвенный. Прямой используется при составлении отчета о движении ДС и характеризует состояние оборотных средств на расчетных счетах компании. Иными словами, прямой способ напоминает расчет прибыли кассовым методом. Чтобы было более понятно, поясню: при планировании личных финансов используется именно прямой метод – вы считаете, сколько денег получили и сколько израсходовали. Остаток и будет равен вашему личному NCF. Эти деньги вы можете включить в расходы следующего месяца, отложить «на черный день» или инвестировать. В случае если вы не намерены тратить эти средства, они будут именоваться свободным денежным потоком.

Косвенный метод соотносится с современными стандартами финансовой отчетности и позволяет получить более детальную информацию об объеме свободных денежных средств и структуре статей их движения. При косвенном методе NCF рассчитывается исходя из чистой прибыли, откорректированной на некоторые величины. Мы знаем, что чистая прибыль – это показатель в стоимостном выражении, представляющий собой остаток средств после исполнения всех обязательств. Эта сумма распределяется на усмотрение собственников компании: можно направить ее на увеличение собственного капитала, а можно потратить на что-то полезное или выплатить доходы лицам, имеющим доли в уставном капитале.

Далее разберем каждый способ более подробно.

Прямой метод расчета ЧДП

Чтобы найти чистый денежный поток путем применения прямого метода, достаточно использовать регистры бухгалтерского учета:

- кассовая книга;

- выписки банка;

- оборотно-сальдовые ведомости и анализы счетов учета денежных средств в разрезе статей движения.

Таким образом, формула расчета NCF прямым методом выглядит так:

\

Поп – поступления от покупателей;

\( АвП \) – авансы полученные;

\( ПП \) – прочие поступления (сюда входят кредиты и займы);

\( ОП \) – оплаты поставщикам за материалы, товары, услуги;

\( АвВ \) – выданные авансы;

\( ЗП \) – выплаченная заработная плата;

\( НС \) – налоги и сборы;

\( ПВ \) – прочие выплаты (погашения займов и процентов, комиссии банков, прочие расходы).

Косвенный метод расчета ЧДП

И снова мы возвращаемся к вопросу, почему иногда бывает так, что прибыль есть, а денег нет. Для ответа на этот вопрос и существует косвенный метод расчета ЧДП.

Прежде всего, следует разобраться: в чем разница между свободным денежным потоком и чистой прибылью.

Свободный денежный поток – это остаток денег на счете на конец периода после исполнения всех обязательств. Предположим, на последнее число месяца мы погасили задолженность поставщикам в соответствии с графиком, выплатили заработную плату, внесли платежи по долговым обязательствам и проценты, уплатили налоги. Осталась некая сумма, которую можно потратить на усмотрение собственника. Например, приобрести ценные бумаги.

Чистая прибыль не измеряется живыми деньгами. Эта величина складывается с учетом различных составляющих, некоторые из которых не подлежат оплате.

Пример – те же самые амортизационные отчисления. В расчете чистой прибыли они участвуют, но расходовать денежные средства на них не нужно.

Другой пример: резервы по сомнительным долгам. Задолженность покупателя, признанная сомнительной, переносится в резерв и частично уменьшает сумму налогооблагаемой, а затем и чистой прибыли.

Можно привести еще много примеров хозяйственных операций, в которых живые деньги не требуются, однако эти операции влияют на финансовый результат.

Кроме того, в формировании чистой прибыли не участвуют заемные средства. Только уплаченные по ним проценты можно отнести на издержки.

Чистый денежный поток косвенным методом определяется так:

\

\( Δ \) – изменение (прирост) соответствующего показателя;

\( ДЗ \) – дебиторка;

\( ТМЦ \) – запасы материалов, товаров, сырья, полуфабрикатов;

\( КЗ \) – кредиторка;

\( ФВ \) – финансовые вложения;

\( АВ \) – выданные авансы;

\( АП \) – полученные авансы;

\( ДБП, РБП \) – доходы и расходы будущих периодов;

\( РФ \) – резервный фонд.

Все эти показатели можно взять из финансовой отчетности.

Чуть ниже мы рассчитаем сумму чистого денежного потока прямым и косвенным методом в редакторе Excel.

Что такое операционная прибыль? Что значит операционная прибыль? — Карта мира финансов

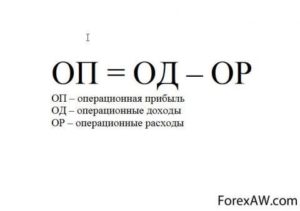

Операционная прибыль — это прибыль от основной деятельности, которая равна разности между нетто-выручкой (выручка, уменьшенная на размер налога) и расходами между валовой прибылью и операционными затратами.

Другими словами, операционная прибыль — это прибыль от продаж (не путать с выручкой!).

Этот вид прибыли всегда вызывает пристальное внимание потенциальных инвесторов, потому, что именно он оценивает эффективность основной деятельности предприятия. Этот показатель является решающим при принятии решения об инвестировании, и в большинстве случаев определяется в крупном бизнесе

Но и для небольшого субъекта хозяйственной деятельности, операционная прибыль может представлять большой интерес.

Этот вид прибыли иногда отождествляют с доходом до налогообложения. Это не совсем правильно. Операционная доходность несколько больше, но иногда эти показатели совпадают. Если сумма выплачиваемых процентов существенна, то полезно посмотреть и этот вид доходности.

Расчет операционной прибыли

Операционная прибыль представляет собой разницу между валовой прибылью, и суммой операционных накладных расходов. Она является доходом до перечислений налогов и процентов по заемным средствам.

ОП = ВП – ОР

, гдеПО – операционная доходность,ПВ – валовая прибыль,РО – операционные расходы.

Валовая прибыль

Валовая прибыль — это основной показатель успешности хозяйственной деятельности любого производства. Этот доход получается, если от выручки за реализованную продукцию отнять ее себестоимость.

Для того, чтобы правильно его определить, необходимо учитывать все расходы на себестоимость.

Зная все затраты, в том числе переменные, на изготовление продукции, можно объективно оценить перспективы развития предприятия.

Операционные накладные расходы

К ним можно отнести:

- амортизационные отчисления за все основные фонды;

- оплата горючих материалов;

- выплаты по кредитам, займам;

- расходы от списания основных средств (кроме денежных);

- плата за пользование различными видами интеллектуальной собственности.

Логично предположить, что увеличение валовой прибыли, и уменьшение операционных накладных выплат, положительно скажется на размере показателя операционная прибыль.

Как увеличить операционную прибыль?

С целью увеличения операционной прибыли необходима серьезная деятельность для снижения переменных затрат. Увеличение интенсивности труда, модернизация оборудования, вплоть до полной замены непроизводительных операций. Кроме того, необходимо добиваться снижения норм расхода основных и второстепенных материалов, издержек на управление и руководства производством.

Все эти действия помогут снизить себестоимость единицы продукции, а значит поспособствуют росту прибыли.

Большое значение для формирования операционной прибыли в количественном выражении, имеют объемы продаж. Если их наращивать, при этом занимаясь вопросами снижения цен на единицу продукции, то это позволит привлечь дополнительно покупателей. Ведь конкурентоспособность изделий повысится, а это, в свою очередь, приведет к увеличению массы прибыли. Также увеличится операционная прибыль.

Операционную прибыль многие предприятия вообще не рассчитывают. Тем не менее, он исключительно полезен для оценки эффективности хозяйственной деятельности. Операционная прибыль четко показывает доходность предприятия с учетом определенных его затрат.

Прибыль, в том числе операционная прибыль, является показателем, характеризующим экономическую эффективность действий субъекта хозяйствования. Ее положительная динамика, говорит о том, что доходы превышают затраты. Кроме того, она имеет стимулирующую функцию, ибо является основным элементом ресурсов предприятия. И главное, она пополняет разные бюджеты.

В процессе развития предприятия прибыль должна расти. Положительная динамика говорит об интенсивном его развитии. В случае необходимости, на стадии «выживания», прибыль должна поддерживаться за счет поиска и внедрения научно – технических новинок. Предпринимательская деятельность, и способность к риску очень важны, но не менее важным фактором является благоприятное стечение обстоятельств.

В зависимости от методов учета различают множество видов прибыли:валовая, операционная прибыль, доходность от реализации продукции, прибыль до налогообложения, прибыль от обычной деятельности, чистый доход. И это еще далеко не все виды прибыли.

ROE — рентабельность собственного капитала

ROE (return on equity) — коэффициент рентабельности собственного капитала или коэффициент финансовой рентабельности. ROE характеризует уровень прибыльности собственного капитала компании и находится в зоне пристального внимания акционеров (учредителей) компании, т.к. отражает эффективность использования ихних инвестиционных вложений. От значения ROE в конечном итоге зависит размер выплачиваемых дивидендов, а также рост курсовой стоимости акций (если происходит капитализация прибыли), или попросту говоря — стоимость чистых активов компании.

ROE рассчитывается по формуле:

Формула расчета коэффициента рентабельности собственного капитала (ROE)

Высокое значение показателя ROE свидетельствует о более высокой инвестиционной привлекательности компании. Поэтому при прочих равных условиях у такой компании будет больше потенциальных инвесторов, желающих приобрести ее акции.

Как это работает (пример):

Формула для расчета операционных доходов:

Операционный доход = доход — стоимость проданных товаров (COGS), труда и других ежедневных расходов

Операционный доход также называется прибылью до вычета процентов и налогов (EBIT).

Важно понять, какие расходы включены и исключены при расчете операционного дохода. Это обычно исключает процентные расходы, нерекурсивные статьи (такие как корректировки бухгалтерского учета, судебные решения или разовые транзакции) и другие элементы отчета о прибылях и убытках, не имеющие прямого отношения к основным бизнес-операциям компании

Чтобы узнать, как работает маржа операционной деятельности, рассмотрите Отчет о прибылях и убытках компании XYZ:

Используя эту информацию и приведенную выше формулу, мы можем подсчитать, что операционная прибыль компании XYZ составляет:

Операционный доход = $ 1,000,000 — $ 500,000 — $ 250,000 — $ 50,000 = $ 200,000

Операционный доход в процентах от продажи называются операционной маркой. В этом примере компания XYZ составляет $ 0.20 в операционном доходе за каждые $ 1 в продажах.

Состав операционных доходов

По ранее действовавшей редакции ПБУ 9/99 доходы от прочих операций в части операционной деятельности включали в себя:

- поступления, связанные с предоставлением за плату во временное пользование (временное владение и пользование) активов организации;

- поступления, связанные с предоставлением за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности;

- поступления, связанные с участием в уставных капиталах других организаций (включая проценты и иные доходы по ценным бумагам).

Указанные выше доходы могли считаться операционными, если они не являлись предметом деятельности организации. Ведь в противном случае такие доходы подлежали учету в составе доходов от обычных видов деятельности на счете 90 «Продажи».

Прочие операционные доходы включали в себя следующие доходы:

- прибыль, полученная организацией в результате совместной деятельности (по договору простого товарищества);

- поступления от продажи основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), продукции, товаров;

- проценты, полученные за предоставление в пользование денежных средств организации, а также проценты за использование банком денежных средств, находящихся на счете организации в этом банке.

Методы анализа чистой прибыли предприятия

Рассмотрим различные методы анализа чистой прибыли предприятия. Цель проведения данного анализа заключается в определении факторов, причинно-следственных связей между показателями, которые влияют на формирование чистой прибыли как итогового показатели эффективности деятельности предприятия.

Можно выделить следующие методы анализа, которые наиболее часто применяются на практике:

- Факторный анализ;

- Статистический анализ.

Данные виды анализ противоположны по своей сути. Так факторный анализ делает акцент на определение значимых факторов, которые влияют на формирование чистой прибыли предприятия. Статистический анализ делает акцент на использование методов прогнозирования временных рядов и основывается на анализе характера изменения чистой прибыли по годам (или другим отчетным периодам).

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Факторный анализ чистой прибыли предприятия

Основные факторы формирования чистой прибыли представлены в формуле, описанной ранее. Для оценки влияния факторов необходимо оценить их относительное изменение за 2013-2014 год и абсолютное. Это позволит сделать следующие выводы о том:

- Как изменились факторы в течение года?;

- Какой фактор оказал максимальное изменение на чистую прибыль?

В финансовом анализе данные подходы носят название «Горизонтальный» и «Вертикальный анализ» соответственно. Ниже показаны факторы формирующие размер чистой прибыли и их относительное и абсолютное изменение в течение года. Анализ сделан для предприятия ОАО “Сургутнефтехим”.

Как мы видим в течение 2013-2014 года максимально изменились прочие расходы и прочие доходы. На рисунке ниже показано изменение факторов, формирующих чистую прибыль за 2013-2014 год у ОАО «Сургутнефтехим».

Рассмотрим второй метод оценки и анализа чистой прибыли предприятия.

Статистический метод анализа чистой прибыли предприятия

Для оценки будущего размера чистой прибыли могут быть использованы различные методы прогнозирования: линейной, экспоненциальной, логарифмической регрессии, нейронные сети и др. На рисунке ниже представлен прогноз чистой прибыли на основе анализ изменения показателя за 10 лет. Прогнозирование проводилось с помощью линейной регрессии, которая показала понижающий тренд в 2011 год. Точность прогнозирования экономических процессов с помощью линейных моделей имеет крайне низкую степень достоверности, поэтому использование линейной регрессии может служить больше как ориентиром направления изменения прибыли.

Сравнение чистой прибыли с другими показателями эффективности предприятия

Помимо оценки и расчета чистой прибыли предприятия, полезно проводить сопоставительный анализ с другими интегральными показателями, характеризующими эффективность и результативность деятельности предприятия. К таким показателям можно отнести: выручка от продаж (за минусом НДС) и чистые активы. Чистые активы показывают финансовую устойчивость предприятия и его платежеспособность, выручка отражает его производственно-реализационную результативность. На рисунке ниже представлен график крупного российского предприятия ОАО «АЛРОСА» и соотношение его важнейших трех показателей. Как видно, наблюдается тесная взаимосвязь между ними, к тому же можно отметить, положительную динамику роста чистых активов предприятия, это говорит о том, что денежные средства направляются на расширение производственных мощностей, что в будущем должно увеличить размер получаемой чистой прибыли.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Операционная прибыль — что это такое

Показатель не характерен для российского учета и не отражается в бухгалтерской отчетности наших предприятий.

Но как и любой вид прибыли, она отражает финансовый результат функционирования компании. Операционная прибыль характеризует доход с учетом определенных статей затрат.

Величина показателя находится между валовой и балансовой прибылью, о которых детально написано в соответствующих статьях — этой и этой.

Операционная прибыль характеризует эффект от производства как в основной, так и в дополнительной деятельности. Ее также называют EBIT — Earnings Before Interest and Taxes – прибыль до выплаты налогов и процентов.

Рентабельность операционной прибыли

Один из трех основных финансовых отчетов – Отчет о Доходах и Расходах. На приборной панеле вашего бизнеса этот отчет выполняет функцию спидометра, показывая с какой скоростью бизнес движется к намеченной цели.

Январь Февраль Март

план факт план факт план факт

| Статья |

| 1. Выручка |

| 1.1. Выручка по товару 1 |

| 1.1. Выручка по товару 2 |

| 2. Прямая себестоимость |

| 2.1. Прямая себестоимость товара 1 |

| 2.2. Прямая себестоимость товара 2 |

| Маржинальная прибыль |

| Валовая рентабельность |

| 3. Производственные расходы |

| Прибыль от производства |

| Рентабельность производства |

| 4. Общехозяйственные расходы |

| 5. Расходы на производство |

| Операционная прибыль |

| 6. Проценты за пользование заемными средствами |

| 7. Налог на прибыль |

| Чистая прибыль |

| Рентабельность продаж |

| Дивиденды |

| Нераспределенная прибыль |

Это разница между выручкой и прямыми расходами, связанными с получением этой выручки.

Определение степени рентабельности бизнеса позволяет разработать эффективную стратегию и тактику поведения на рынке. Для этой цели можно использовать значение коэффициента операционного типа прибыли. Он отражает соотношение долей прибыли и объема продаж. Производя регулярные расчеты, можно создать аналитическую таблицу динамики развития предприятия.

Рентабельность операционной прибыли – формула по балансу и отчету о финансовых результатах:

(Строка 2300 ОФР строка 2330 ОФР) / строка 2110 ОФР х 100%.

Метки: операционный, прибыль

« Предыдущая запись