Увеличение прибыли

Содержание:

- Для чего нужен расчёт прибыли

- Анализ путей увеличения прибыли предприятия

- Конверсия продаж – как увеличить?

- Похожие термины:

- Операционная прибыль компании и ее виды

- Как рассчитать рентабельность (формулы)

- Как увеличить средний чек СЧ?

- Пример расчета рентабельности производства

- ТОП-7 рекомендаций для повышения ROS

- Больше продаж — больше замороженных денег

- Увеличение нераспределенной прибыли (снижение непокрытого убытка)

- Как пример: увеличение прибыли ресторана

- Методы и пути увеличения чистой прибыли

- Суть понятия, простые примеры и формулы расчёта

- Мероприятия по увеличению прибыли

Для чего нужен расчёт прибыли

Расчёт прибыли предприятия необходим для:

Оценки выполнения плана по прибыли. В начале своей деятельности или при запуске нового проекта составляют бизнес-план, который содержит прогноз развития, подсчёты расходов и доходов, а также предполагаемый срок выполнения работы. Бизнес-план составляется с учётом всех возможных факторов влияния на развитие компании. После подсчёта реальной, чистой прибыли, за вычетом всех необходимых отчислений и платежей, её сравнивают с запланированной, и уже далее делают выводы. Если размер прибыли меньше, чем предполагалось изначально, то владелец бизнеса сможет определить, какие действия и решения ошибочные, и что нужно предпринять, чтобы их исправить.

Определения резервов дальнейшего роста прибыли. Если при расчётах очевидно, что себестоимость продукции слишком высока, значит нужно сконцентрироваться на поиске новых поставщиков сырья. Снижение затрат при неизменной цене повлечёт за собой увеличение прибыли

Привлечь внимание покупателей к компании и продукции можно с помощью разработки рекламных кампаний, промо-акций и презентаций. В некоторых случаях для повышения интереса к товару используют новую упаковку.

Корректировки стратегии развития предприятия

Расчёт показателей чистой прибыли помогает решить, в каком направлении нужно двигаться, чтобы увеличить доходность компании. К примеру, если выявится, что один вид товаров приносит маленькую прибыль или же вовсе её не приносит, руководство должно задуматься о том, насколько необходим выпуск этого товара и не будет ли лучше прекратить его выпускать. Все же освободившиеся ресурсы можно направить на выпуск наиболее выгодных и востребованных у покупателей товаров.

Анализ путей увеличения прибыли предприятия

Если доходы компании уменьшаются, прежде всего, нужно понять, что стало причиной этому. Только после этого стоит принимать решения и прорабатывать возможные сценарии увеличения дохода.

Анализ подразумевает:

- Оценку эффективности финансовой деятельности компании.

- Подготовку структуры доходов предприятия.

- Определение перечня формирования доходности.

- Анализ пропорциональности распределения прибыли внутри компании.

- Определение размера резервов.

По итогу анализа нужно составить отчет, который будет включать новую стратегию развития компании и пути повышения доходности ее деятельности.

Конверсия продаж – как увеличить?

Как сделать так, чтобы клиенты, зайдя в магазин или на сайт, не уходили от вас без покупки?

Очень важен первый контакт с клиентом – улыбка продавца, первые вопросы продавца, чётко прописанный скрипт разговора с клиентом. Нужно, чтобы продавец сумел выяснить глубинные потребности, что клиенту реально нужно. Продавец должен хорошо знать ассортимент, чтобы предложить именно то, что действительно нужно клиенту. Важна скорость ответа со стороны продавца, скорость его реакции на запрос клиента.

Качество работы продавцы легко проверить при помощи техники “Тайный покупатель”. При этом кто-то, кого продавцы не знают, под видом клиента идёт в магазин. Ходит, расспрашивает, рассматривает, и записывает. Если продавцы не говорят по утверждённому скрипту, например, не предлагают что-то дополнительно купить – есть повод провести повторное обучение продавцов (или уволить особо непонятливых). Целью обучения может быть то, чтобы из 100 зашедших в магазин клиентов совершало покупки, например, не 5 человек, а 6.

Хороший приём – спросить у клиента, почему он не сделал покупку? И выяснить причины. Не подходит ассортимент, не понравился продавец, плохо обслужили, другие недостатки. Можно провести анкетирование. Тогда у вас будет информация для того, чтобы устранить недостатки из своего бизнеса.

Похожие термины:

-

Валовая прибыль банка — полная прибыль банка от всех видов банковских операций, включая: — доходы от учетно-ссудных операций; — дивиденды от вложения в ценные бумаги; — комиссии по расчетным, перевод

-

(gross margin, gross profit) — стандартный показатель (МСФО), приводимый в отчете о прибылях и убытках, численно равен разности между выручкой нетто и затратами производства реализованной продукции. В РФ этот т

-

(gross trading profit) Прибыль компаний до вычета из нее амортизационных отчислений, налогов и процентов по задолженностям. Таким образом, это прибыль, полученная от коммерческих операций компании. После в

-

разница между продажной ценой продукта и его средними производственными и торговыми затратами.

-

1) часть добавленной стоимости, остающейся у производителей после вычета расходов, связанных с оплатой труда наемных работников и налогов на производство и импорт; — показатель счета «Образование

-

определяется величиной балансовой прибыли предприятия, исчисленная в установленном порядке; увеличивается для предприятий, осуществляющих прямой обмен или реализацию продукции по ценам не ниже

-

разность между валовой добавленной стоимостью, оплатой труда наемных работников и чистыми косвенными налогами.

-

общая сумма прибыли предприятия от всех видов хозяйственной деятельности до вычета из нее налогов и других обязательных платежей. В составе балансовой прибыли различают: валовую прибы

-

Прибыль (profit), полученная от операций до учета амортизации (depreciation), процента на заемное финансирование и изменения стоимости (appreciation) запасов.

-

Величина, на которую выручка от реализации продукции превышает величину переменных издержек. Если валовая прибыль достаточна лишь для покрытия постоянных издержек, производство является безубы

-

Разница между доходами компании от продаж и себестоимостью реализованной продукции. Чистая прибыль равняется валовой прибыли минус операционные расходы (operating expenses) — затраты на повседневные ком

-

валовая прибыль с учетом вычетов.

-

(gross income) 1. Доход физического лица или организации до вычета их него понесенных при его получении затрат. 2. Доход, подлежащий налогообложению, налоги из которого, однако, удержаны не были. Для многих

-

Определяет средний процент превышения выручки от реализации товаров и услуг над себестоимостью этих товаров и услуг. Для высокотехнологичных компаний этот показатель может быть весьма велик (до8

Операционная прибыль компании и ее виды

Операционная прибыль предприятия – это прибыль, полученная организацией от основного (операционного) вида деятельности, не считая финансового результата от других видов бизнеса.

На сумму ОП компании оказывает влияние множество факторов – объем реализованных изделий, себестоимость, затраты на рекламу, доставку, хранение, упаковку продукции и т.п. В зависимости от состава затрат, учитываемых при расчете ОП, ее часто делят на валовую и чистую.

В альтернативой классификации ОП состоит из внереализационных расходов (не связанные с производством продукции и ее сбытом траты) и прибыли до налогообложения, которая в свою очередь состоит из чистой прибыли и налога на нее:

ОП может иметь как положительное, так и отрицательное значение. Если операционная прибыль предприятия меньше нуля, то ее называют операционным убытком: он характеризует коммерческую фирму как неэффективную в своей основной деятельности. При регулярных операционных убытках компания становится неконкурентоспособной и уходит с рынка.

Но операционный убыток не всегда характеризует предприятие с плохой стороны. Он может сложиться у компаний с длительным производственным циклом и являться нормальным показателем деятельности. Например, строительная фирма начала застройку, т.е. несет операционные расходы, но квартиры еще не реализованы. В этом случае на протяжении всего цикла строительства компания будет фиксировать операционный убыток.

Тем не менее отрицательная ОП часто показательна, особенно если фиксируется более 1-2 лет. Так, ПАО «Северная Верфь» последние 5 лет своей деятельности работает в минус. Но поскольку данное предприятие является стратегически значимым для государства, оно не ликвидируется: убытки судостроительного завода покрываются за счет государственных субсидий, а сама компания относится к зомби.

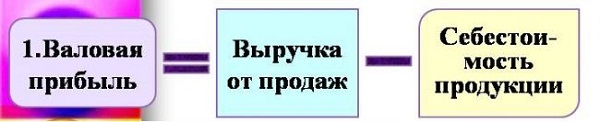

Валовая операционная прибыль

Валовой ОП принято считать разницу между выручкой и себестоимостью изделий. В себестоимость включают все издержки предприятия, понесенные при изготовлении продукции. Валовая ОП характеризует производственную деятельность компании, не затрагивая управленческо-сбытовые издержки.

Обычно валовую операционную прибыль рассчитывают ежеквартально. Хотя при необходимости она может быть рассчитана с любой периодичностью.

Если валовая операционная прибыль отрицательна, это показывает, что предприятие реализует продукцию ниже себестоимости. В этом случае его деятельность расценивают как неэффективную.

Чистая операционная прибыль

Вторая разновидность ОП, указанная выше – чистая операционная прибыль. Она представляет собой разницу между валовой ОП и управленческими / коммерческими издержками. Чистая ОП отображает конечный результат операционного процесса, с момента запуска производства до момента отгрузки готовой продукции покупателю.

Также чистую ОП можно получить путем вычитания из выручки себестоимости, управленческих/коммерческих расходов. Поэтапный процесс ее формирования представлен на схеме ниже.

Для анализа компании используется именно чистая ОП, т.к. этот показатель наиболее полно характеризует работу предприятия и учитывает большее количество затрат.

В отчетности, составленной в соответствии с РСБУ, операционная прибыль компании является синонимом прибыли (убытка) от продаж. Пример будет приведен чуть позднее. ОП служит одним из источников средств для обеспечения жизнедеятельности, а также расширения и развития предприятия.

Чистая ОП является неким переходным показателем между валовой операционной прибылью и чистым финансовым результатом работы предприятия. Поэтому данный показатель нередко путают с EBIT.

EBIT и чистая ОП

Earnings Before Interest and Taxes (EBIT) в дословном переводе с английского прибыль до уплаты процентов и налогов. Этот показатель отражает объем прибыли, полученной компанией, без учета причитающихся к уплате процентов за погашение займов и изменения налоговых ставок. Т.е. он показывает прибыль без влияния внешних факторов. На основании EBIT проводится сравнительный анализ аналогичных предприятий одной отрасли.

Также, как и ОП, EBIT – переходное звено между валовой и чистой прибылью. Но в отличие от операционной прибыли компании, при расчете EBIT учитываются доходы и расходы от инвестиционной и финансовой деятельности, о которых я писал тут. Если у предприятия отсутствует иная деятельность, то EBIT будет равна ОП.

Как рассчитать рентабельность (формулы)

Рентабельность активов =

Форма 2 Строка 2400

(Форма 1 Строка 1600 за базовый год+ Форма 1 Строка 1600 годом ранее)*0,5

*100%

Рентабельность активов =

Чистая прибыль (убыток)

Среднегодовая стоимость активов

*100%

Пример расчета. Чистая прибыль в 2014 году составила 100 тис.руб., сумма активов в 2013 году составляла 800 тис.руб., а в 2014 году — 900 тис.руб. То есть рентабельность активов в 2014 году составит= 100 /(800+900)*0,5 *100%= 11,76 %.

Рентабельность собственного капитала =

Форма 2 Строка 2400

(Форма 1 Строка 1300 за базовый год+ Форма 1 Строка 1300 годом ранее)*0,5

*100%

Рентабельность собственного капитала =

Чистая прибыль (убыток)

Среднегодовая стоимость собственного капитала

*100%

Рентабельность производственных фондов =

Ф.2 С.2400

(Ф.1 С.1150 за базовый год+ Ф.1 С.1210 за базовый год +Ф.1 С.1150 годом ранее + Ф.1 С. 1210 годом ранее)*0,5

*100%

Рентабельность производственных фондов =

Чистая прибыль (убыток)

Среднегодовая стоимость производственных фондов

*100%

Рентабельность продаж по прибыли от реализации =

Ф.2 С.2200

Ф.2 С. 2110

*100%

Рентабельность продаж по прибыли от реализации =

Прибыль (убыток) от продаж

Выручка

*100%

Рентабельность продаж по чистой прибыли =

Ф.2 С.2400

Ф.2 С. 2110

*100%

Рентабельность продаж по чистой прибыли =

Чистая прибыль (убыток)

Выручка

*100%

Коэффициент реинвестирования =

(Ф.1 С.1360 за базовый год + Ф.1 С.1370 за базовый год — Ф.1 С. 1360 годом ранее — Ф.1 С. 1370 годом ранее)

Ф.2 С.2400

*100%

Коэффициент реинвестирования =

(Прирост резервного капитала и нераспределенной прибыли (убытка) за год

Чистая прибыль (убыток)

*100%

Коэффициент устойчивости экономического роста =

(Ф.1 С.1360 за базовый год + Ф.1 С.1370 за базовый год — Ф.1 С. 1360 годом ранее — Ф.1 С. 1370 годом ранее)

Ф.1 С. 1300 за базовый год

*100%

Коэффициент устойчивости экономического роста =

Прирост резервного капитала и нераспределенной прибыли (убытка) за год

Сумма собственного капитала

*100%

Период окупаемости активов, год =

((Форма 1 Строка 1600 за базовый год+ Форма 1 Строка 1600 годом ранее)*0,5)

Форма 2 Строка 2400

Период окупаемости активов, год =

Среднегодовая стоимость активов

Чистая прибыль (убыток)

Период окупаемости собственного капитала =

((Форма 1 Строка 1300 за базовый год+ Форма 1 Строка 1300 годом ранее)*0,5)

Чистая прибыль (убыток)

Период окупаемости собственного капитала =

Среднегодовая стоимость собственного капитала

Чистая прибыль (убыток)

Как увеличить средний чек СЧ?

Помогите клиенту купить больше! Для этого есть, например, 3 простых пути – продать более дорогой товар, продать за один раз несколько единиц товара, продать какой-нибудь сопутствующий товар.

Например, вы заходите в кафе, и вас официант спрашивает: “Вам большой кофе”? Это – продажа более дорогого товара. Или, идёте за розами: “Вам 5 роз или 7?” (вам предлагают купить больше единиц товара). Или “Мужчина, к этим брюкам замечательно подойдёт данный ремень” (продажа сопутствующего товара). И все – средний чек покупки – вырос!

Дальше, если мы видим, что много покупок у нас производится на сумму 700-800 руб., можно попробовать поднять среднюю покупку до 1000 руб., предложив клиенту, например, бесплатную доставку или бонус при достижении 1000 руб. Т.е. зародив у клиента мысль, что если он сейчас добавит что-то ещё и сумма покупки будет более 1000 руб. – ему будет бонус, льгота. Это тоже позволяет повысить средний чек.

Можно сделать пакет из двух товаров, в котором второй товар (дешёвый для магазина, но ценный в глазах клиента) объявляется бонусом к первому, и поставить цену выше, чем их сумма по отдельности. Благодаря ценности в глазах клиента (в рознице плеер стоит 500 руб., а оптовая цена 50-100 руб.) стоимость пакета выше и средний чек, соответственно – выше.

Популярны акции – купи 3, получишь 4-й товар в подарок. Это тоже увеличивает средний чек покупки. Клиент, возможно, хотел купить одну единицу товара, или две, а мы продаём ему сразу – четыре. Главное, конечно, посчитать, чтобы маржа при такой акции была положительной. И средний чек вырастает.

Пример расчета рентабельности производства

Чтобы рассчитать рентабельность производства, потребуются значения полной себестоимости (TC) и прибыли от реализации (ПР). Рассмотрим на примере данных, приведенных в таблице:

Чтобы рассчитать прибыль от реализации, потребуется вычислить разницу между выручкой и полной себестоимостью:

Глядя на данные показатели, кажется очевидным, что второе предприятие имеет большую выручку и прибыль от реализации продукции. То есть абсолютные показатели свидетельствуют о более высокой эффективности второй компании. Однако действительно ли это так?

Ответ на данный вопрос можно получить, рассчитав рентабельность производства:

Топ-3 статей, которые будут полезны каждому руководителю:

- Финансовый контроль на предприятии

- Чистая рентабельность предприятия

- Как выстроить финансовую структуру компании

Рентабельность производства первого предприятия в 2 раза выше рентабельности производства второго. Можно уверенно говорить, что деятельность первой компании в 2 раза эффективней, чем второй.

Таким образом, мы видим, что выводы, сделанные на основании абсолютных показателей, не полностью отражают положение дел на предприятии. В то же время именно благодаря рентабельности как показателю, демонстрирующему эффективность деятельности компании, можно получить представление о реальном состоянии производства, сферы продаж или инвестиций организации, что в свою очередь позволит правильно среагировать и повлиять на текущую ситуацию.

Формула порога рентабельности

Порог рентабельности иначе называется критическим объемом производства или реализации, критической точкой, точкой безубыточности. Под ней понимается тот уровень активности компании, при котором ее суммарные затраты равны суммарным доходам. С помощью этого показателя определяется, каким запасом финансовой прочности обладает организация.

Для вычисления порога рентабельности используется формула:

Расчет коэффициента валовой маржи производится на основании другой формулы:

Если объем продаж предприятия ниже порога рентабельности, это означает его убыточность; о прибыльности свидетельствует превышение названным показателем порога. Отметим также, что с повышением объема продаж снижаются постоянные затраты на единицу продукции при неизменной величине переменных затрат. Расчет порога рентабельности возможен не только в отношении компании в целом, но и в отношении отдельных видов услуг или продукции.

Формула рентабельности затрат

Благодаря рентабельности окупаемости средств, затрачиваемых на производство, можно оценить прибыль, которая получается с каждого вложенного в производство и реализацию продукции рубля. С помощью этого показателя оценивается эффективность трат организации.

Этот коэффициент вычисляется как отношение величины прибыли к сумме расходов, благодаря которым доход возник. Эти расходы называют декапитализированными, они списываются с актива баланса, представляются в отчете.

Для расчета показателя рентабельности затрат используется следующая формула:

Отметим, что на основе показателя рентабельности затрат можно сделать вывод исключительно относительно степени окупаемости расходов, которые были вложены в конкретные направления, но не относительно отдачи от вложенных ресурсов в целом. Для решения второй задачи используются показатели рентабельности активов.

ТОП-7 рекомендаций для повышения ROS

Перед разработкой плана по повышению рентабельности предприятия нужно определить причины его падения: кризис на экономическом рынке, уменьшение покупательского спроса, рост конкуренции, плохая работа менеджеров, недостаток технологии производства или большие издержки.

Первый шаг — определение наиболее затратных направлений с их последующим сокращением.

Повышение цен

Часто руководство принимает решение об увеличении цен на товары и услуги, что подразумевает пропорциональный скачок выручки. Однако стоит учитывать состояние рынка и экономики, предложение конкурентов и лояльность покупателей. Такой вариант событий приведет к увеличению доходности только при условии сохранения покупательского спроса и отсутствии кризиса.

Уменьшение издержек компании.

Низкий фактор окупаемости указывает на высокие затраты при производстве и реализации продукции. Нужно найти варианты снижения издержек через уменьшение штата, улучшение производственных и логистических процессов. Это обеспечит лучшие результаты без риска потери покупателя.

Снижение стоимости закупки.

Если ваши поставщики пошли путем повышения цен, имеет смысл найти другие фирмы с приемлемыми оптовыми ценами и удовлетворительным качеством сырья.

Увеличение доли перспективных продуктов.

Проведите анализ продаваемых продуктов и сделайте сравнительную оценку, определяя наиболее перспективные и убыточные направления

Изучите пожелания клиентов и продаваемый ассортимент, предложите востребованные товары, приносящие хорошую прибыль.

Рекламная кампания.

Если падение рентабельности вызвано уменьшением спроса, нужно уделить внимание маркетинговой стратегии. Стоит рассмотреть варианты бюджетных способов рекламы товаров и услуг, введение скидок и программ лояльности для постоянных покупателей

Продуманная стратегия продвижения поднимет ваши позиции и доход.

Разработка мотивационной программы сотрудников.

Объем продаж напрямую зависит от эффективности отдела сбыта, следовательно, высокая мотивированность работников приведет к росту коэффициента.Сдельная заработная плата, премии за выполнение плана и прочие бонусы стимулируют работу менеджеров на результат.

Улучшение сервиса.

Качество услуг определяет заинтересованность покупателей в приобретении продукции определенной компании. Улучшите обслуживание клиентов, используйте дополнительное предложения при покупке товаров, бесплатную доставку и прочие бонусы. Клиентоориентированный подход к потребителю существенно увеличивает продажи и не требует больших вложений.

АвторЛайк Центр

Последние статьи автора

Больше продаж — больше замороженных денег

Даже если рост продаж не снизит прибыль, он все равно может выйти компании боком.

Пример. Опять возьмем кирпичный завод. Он продает кирпичи крупным строительным компаниям с отсрочкой платежа 30 дней. В месяц делали кирпичей на 700 тысяч рублей, продавали их за 1 миллион. Новые партии для следующих продаж делали на свои деньги.

Менеджеры продаж перевыполнили план и продали кирпичей на 5 миллионов. На производство такого количества кирпичей завод потратил все деньги, а оплата за них придет только через месяц. В течение этого времени нечем платить зарплаты, аренду, не на что покупать сырье. А еще не на что произвести кирпичи, поэтому месяц завод просто стоит, а потом еще неделю делает новую поставку.

Такая ситуация сплошь и рядом случается в производстве и строительстве, но и в других сферах тоже бывает. Например, дизайн-бюро понабрало заказов с отсрочками, а платить фрилансерам за выполненные проекты нечем.

Увеличение нераспределенной прибыли (снижение непокрытого убытка)

Увеличить нераспределенную прибыль или снизить убытки можно путем предоставления безвозмездной помощи участников (акционеров). Однако такой вариант может повлечь значительные налоговые издержки в виде 20% налога на прибыль со всей суммы безвозмездных вливаний (п. 8 ст. 250 НК РФ).

Избежать значительных налоговых потерь возможно только в случаях, предусмотренных пп. 11 п. 1 ст. 251 НК РФ. В частности, к доходам, не учитываемым при определении налоговой базы, относят имущество, полученное российской организацией безвозмездно:

— от организации, если уставный капитал получающей стороны более чем на 50% состоит из вклада (доли) передающей организации;

— от организации, если уставный капитал передающей стороны более чем на 50% состоит из вклада (доли) получающей организации;

— от физического лица, если уставный капитал получающей стороны более чем на 50% состоит из вклада (доли) этого физического лица.

Единственное ограничение — полученное имущество (за исключением денежных средств) в течение одного года со дня его получения не передается третьим лицам. Кроме того, необходимо учитывать и пп. 4 п. 1 ст. 575 ГК РФ, согласно которому не допускается дарение, за исключением обычных подарков, стоимость которых не превышает 500 руб., в отношениях между коммерческими организациями.

Следует обратить внимание на способы улучшения такого показателя, как нераспределенная прибыль (непокрытый убыток), отражаемого по строке 470 бухгалтерского баланса. Этот показатель характеризует успешность деятельности компании за ряд лет

Возникшие убытки можно покрыть не только вливаниями извне, но и путем перераспределения структуры собственного капитала и резервов. Причем на итоговую величину чистых активов это не повлияет.

Основные способы покрытия убытков следующие:

1. Уставный капитал. Если величина чистых активов становится меньше уставного капитала общества, разница направляется на покрытие его убытков (п. 4 ст. 90, п. 4 ст. 99 ГК РФ, п. п. 4, 5 ст. 35 Закона об ОАО, п. 3 ст. 20 Закона об ООО). В бухгалтерском учете делается запись: Д-т 80 «Уставный капитал», К-т 84 «Нераспределенная прибыль (непокрытый убыток)».

2. Резервный фонд. Согласно п. 1 ст. 35 Закона об ОАО резервный фонд создается в размере не менее 5% от его уставного капитала путем ежегодных отчислений не менее 5% от чистой прибыли до достижения размера, установленного уставом общества. Одно из предназначений резервного фонда — покрытие убытков общества. В Законе об ООО подробный порядок создания и использования резервного фонда ООО не прописан, однако на практике такие общества, как правило, закрепляют в уставе и применяют порядок, установленный Законом об ОАО.

3. Добавочный капитал. Организация путем реорганизации может переквалифицировать добавочный капитал и резервы в нераспределенную прибыль. При слиянии, присоединении, разделении, выделении и преобразовании организации, если стоимость чистых активов правопреемника окажется больше величины уставного капитала, то разница подлежит урегулированию во вступительном бухгалтерском балансе в разделе «Капитал и резервы» числовым показателем «Нераспределенная прибыль (непокрытый убыток)». В случае конвертации акции возникшая разница относится на добавочный капитал (Приказ Минфина России от 20.05.2003 N 44н).

Как пример: увеличение прибыли ресторана

Основные способы увеличения прибыли ресторана:

- Хвастайтесь. Если в ресторане работает самый лучший шеф-повар или выступает самая талантливая в городе певица, обязательно расскажите об этом.

- Повышение стоимости заказа. При заказе официант может посоветовать сопутствующее блюдо, например, если гость заказывает мясо, то к нему можно порекомендовать гарнир (который именно сегодня получился необыкновенно вкусным).

- Повышение квалификации сотрудников. Главное в ресторане – это его официанты. По сути, официанты – это лицо любого ресторана. Если официанты вежливые и умеют создавать уютную атмосферу, то гость обязательно вернется снова.

- Положительные отзывы. Чем больше положительных отзывов о ресторане будет на слуху в городе, тем больше людей захотят прийти именно туда.

Методы и пути увеличения чистой прибыли

Технология повышения доходности фирмы формируется на основании анализа существующей модели бизнеса, особенностей рынка и предпочтений владельца компании. В производственной практике существуют пять базовых приемов, способствующих увеличению эффективности работы компании:

- Увеличение числа потенциальных потребителей.С этой целью проводят модернизацию рекламной кампании, усиливают маркетинговый отдел, повышают популярность товаров и услуг на рынке. С увеличением числа потенциальных потребителей возрастет и количество реальных сделок.

- Повышение числа реальных клиентов.Рекламная кампания должна не только знакомить клиентов с товаром, но и заинтересовать их, мотивировать на приобретение. Это можно сделать с помощью уникальных предложений, низкой ценовой политики или выгодных акций.

- Внесение изменений в качество обслуживания.Ценность клиента для компании значительно повышается в тот момент, когда из разового покупателя он переходит в разряд постоянных. Чтобы потребители вновь пользовались услугами предприятия, рекомендуют улучшить качество обслуживания, разработать специальные предложения и политику лояльности для постоянных покупателей.

- Повышение доходности за счет увеличения цен и внедрения технологии дополнительный продаж.Повысить валовую прибыль можно не только за счет объемов продаж, но и за счет цены на товар или услугу. Повышению объема продаж способствует методика реализации дополнительных товаров совместно с совершением крупной покупки. Примером такого пути увеличения чистой прибыли является реализация аксессуаров при покупке ноутбука или мобильного телефона.

- Снижение производственных расходов.Переход на сотрудничество с поставщиком по более выгодным ценам, переезд в здание с меньшей арендной платой или заключение договора на оптовые поставки по низкой цене способствует снижению расходов, но не отражается на качестве товара.

Перечисленные методики внедряют как по отдельности, так и комплексно, формируя собственный план повышения доходности. Эти методы не оказывают глобального влияния на технологию управления предприятием, его структуру и производственные процессы.

Суть понятия, простые примеры и формулы расчёта

Чистая прибыль представляет собой итоговую часть дохода, оставшуюся после уплаты налогов, заработной платы, аренды и прочих обязательных ежемесячных расходов. Размер чистой прибыли – один из важных показателей для любого предприятия, ведущего хозяйственную деятельность. По результатам расчёта этого показателя можно судить о финансовом состоянии предприятия, его конкурентоспособности и платёжеспособности. Если наблюдается рост размера прибыли, то это свидетельствует об эффективности производства. Обратная же динамика указывает на убыточность и скорое банкротство предприятия.

Формула расчёта чистой прибыли выглядит так:

Выручка – Себестоимость продаж – Управленческие и коммерческие расходы + Прочие доходы – Прочие расходы – Налог

Или

Прибыль до налогообложения + Чрезвычайные доходы – Чрезвычайные расходы – Налог

Приведём простой пример. ИП решил заняться продажей бытовой техники через интернет. Через три месяца работы можно наблюдать такой финансовый результат:

- Доход от продажи товаров составил 680 000.

- Общие расходы составили 600 000. На закупку бытовой техники ушло 350 000, на создание и обслуживание сайта – 50 000, на рекламу товаров – 100 000, прочие расходы (возврат бракованных товаров, ремонт техники, скидки и пр.) – 100 000.

- 680 000 (доход) – 600 000 (расход) – налоговый % = Чистая прибыль

Существуют и другие формулы расчёта данного показателя. На первый взгляд они кажутся разными, но по смыслу и результату они одинаковые: отдельно складываются все доходы и расходы, затем из суммы дохода вычитается сумма расходов и от полученной суммы вычитается налог.

Чистую прибыль можно вычислить по основной (развёрнутой) формуле:

Сумма финансовой, операционной и валовой прибыли – Налоговый процент

Каждый вид прибыли рассчитывают отдельно:

- Финансовая = Финансовые доходы – Финансовые расходы;

- Операционная = Операционные доходы – Операционные расходы;

- Валовая = Доход с продаж – Себестоимость продукции.

В качестве примера возьмём крупную фирму и вычислим её чистую прибыль за 2019 г.

| Доходы и расходы | Сумма |

| Реализация товаров | 2,5 млн. р. |

| Себестоимость продукции | 1,5 млн. р. |

| Сдача в аренду склада | 200 тыс. р. |

| Финансовые вложения | 15 тыс. р. |

| Доходы с финансовых вложений | 300 тыс. р. |

| Прочие расходы | 150 тыс. р. |

Исходя из данных таблицы, рассчитаем валовую, финансовую и операционную прибыль, а также налоги.

Валовая = 2 500 000 – 1 500 000 = 1 000 000

Финансовая = 300 000 – 15 000 = 285 000

Операционная = 200 000 – 150 000 = 50 000

Налоги = (285 000 + 1 000 000)*20% = 257 000

Теперь рассчитаем чистую прибыль:

285 000 + 1 000 000 – 257 000 = 1 028 000

Мероприятия по увеличению прибыли

К основному мероприятию по увеличению прибыль можно отнести планирование прибыли.

Планирование прибыли можно осуществить тремя различными методами:

- прямого счета;

- взаимосвязи выручки;

- аналитического подхода.

Первый метод является самым распространенным в организациях. Суть метода в том, что прибыль исчисляется как разница между выручкой от продажи товаров и ее полной себестоимостью.

Суть второго метода заключается в группировке расходов на постоянные и переменные.

Аналитический метод применяется как дополнение к методу прямого счета и применяется в основном при большом ассортименте реализуемой продукции.