Как перейти с енвд на осно

Содержание:

- Снижаем потери в переходный период: практические советы

- Нюансы перехода для ИП

- Основания для перехода с УСН на ОСНО

- В чем отличие между УСНО И ОСНО

- Заблуждение N 3. Сдал декларацию ─ отчетную обязанность плательщик НДС выполнил

- Переход с УСН на ОСН и обратно

- Заблуждение N 1. Изменения в законодательстве не должны ухудшать положение бизнесмена

- Как перейти на новый НДС налоговым агентам

- Возврат товаров

- Процедура учета расходов

- Различия между УСН и ОСНО

- Как учитывать доходы в переходном периоде

- Налог на прибыль при переходе с ЕНВД на ОСНО

- Начисление НДС

- Что лучше: уплата НДС или упрощенка

Снижаем потери в переходный период: практические советы

Переход на увеличенную ставку НДС связан не только со сложными моментами в налоговом учете, но и со спорными ситуациями, возможными потерями. Вот несколько рекомендаций, которые помогут вашей компании пережить этот непростой период:

- Проведите ревизию своих поставщиков. В первую очередь, тех, кто работает на ОСНО. Просчитайте цены по новым ставкам, спланируйте будущие платежи. Проанализируйте, хватит ли компании оборотных средств, в том числе на выплату налога по новой ставке. В случае нехватки средств решением проблемы может быть:

- привлечение заемных средств;

- договоренность с поставщиками об отсрочке оплаты;

- привлечение поставщиков-упрощенцев.

- Усильте контроль за документооборотом:

- Закрепите сотрудников, ответственных за получение и проверку документов.

- Установите четкие сроки получения документов для всех работников организации.

- Депремируйте сотрудников, не выполняющих свои обязанности. Мера не из приятных, но ситуация с переходом сложная, а налоговые риски могут быть большими.

- Пропишите в допсоглашениях к договорам с поставщиками обязанность предоставления счетов-фактур строго в течение 5 дней.

- Проверьте, как прописано условие об НДС в договорах с поставщиками и покупателями.

- Обезопасьте себя, оформив допсоглашения с поставщиками-упрощенцами: ведь они могут потерять право на спецрежим, а значит, изменить цены. Фраза, закрепленная в договоре «Цена товара включает все налоги и сборы», защитит вас от рисков, связанных с повышением цены в будущем.

- По возможности ускорьте январские отгрузки, по которым уже получен аванс: так вы заплатите НДС в меньшем размере. Или другой вариант — заранее продумайте размер аванса, который перекроет рост ставки НДС в 2019 году.

- Попробуйте договориться с поставщиками о переносе предоплат на январь: так вы сможете взять к вычету большую сумму налога.

Переход на новую ставку НДС потребует внимания, сил и ответственности не только от бухгалтеров, но практически от всех работников организации. Мы будем держать вас в курсе новых событий, связанных с переходом на ставку НДС 20%, объяснять то, что непонятно, отвечать на ваши вопросы.

Нюансы перехода для ИП

Но если юридические лица обязаны вести бухгалтерский учет и они справятся с инвентаризацией остатков на складах, то что делать остальным? Как ИП перейти с ЕНВД на ОСНО? Ведь зачастую предприниматели бухгалтерский учет не ведут. Закон № 402-ФЗ освободил их от такой обязанности, а весь налоговый учет сводится лишь к учету физических показателей, необходимых для расчета ЕНВД — количеству работников, транспортных средств, квадратных метров торговой площади.

К сожалению, если предприниматели не выполнят требования НК РФ, то заявить НДС по остаткам товаров они не смогут, поскольку правила едины для всех. Кроме того, при применении общего режима они должны будут вести книгу учета доходов и расходов по форме изприказа Минфина России № 86н, МНС России № БГ-3-04/430 от 13.08.2002, что тоже является не самой легкой задачей для новичков.

Предпринимателям сложнее адаптироваться к ОСНО после ЕНВД, и если они удовлетворяют необходимым критериям, то лучше предусмотреть варианты более щадящих режимов — УСН или ПСН.

Основания для перехода с УСН на ОСНО

Упрощенный режим отчисления налогов наиболее комфортен для субъектов малого и среднего бизнеса. УСН освобождает предприятия и ИП от необходимости организации многоуровневого бухучета и подачи множественных налоговых деклараций. Помимо этого, УСН подразумевает также невысокие налоговые тарифы и дает возможность выплачивать один налог вместо нескольких. Это и обуславливает популярность системы среди компаний и ИП. Впрочем, нередко УСН приходится менять на ОСНО. Отмеченный переход могут обуславливать следующие причины:

- собственное желание управленца или предпринимателя. Если собственник бизнеса видит, что для дальнейшего выгодного ведения деятельности потребуется перевод на ОСНО, он может самостоятельно инициировать процедуру перехода. Для этого следует предоставить в фискальную структуру заявление с прошением о переводе до завершения текущего налогового периода. Переход с УСН на ОСНО в середине года по рассматриваемой причине не допускается;

- принудительная смена системы налогообложения. В указанной ситуации появляются обстоятельства непреодолимой силы, вследствие которых УСН утрачивает свою актуальность из-за, например, превышения лимитов. Переход с УСН на ОСНО не ограничивается сроками и может быть осуществлен в любой момент, в том числе, посреди года.

В частности, к вынужденным причинам перевода с УСН на ОСНО относятся:

- превышение лимита относительно количества финансов, получаемых в качестве дохода от ведения бизнес-деятельности. УСН не предполагает доход свыше 60 млн. руб. в год;

- остаточная стоимость ОС насчитывает свыше 100 млн. руб.;

- число сотрудников, официально трудоустроенных в компании, превышает 100 субъектов;

- часть сторонних компаний в уставном капитале превышает 25%;

- субъект начинает реализовывать работу, относительно которой неуместно использование УСН, что определяется законодательством.

При необходимости, повторный перевод с ОСНО на УСН правомерно осуществлять только спустя один год с момента утраты права на использование упрощенки. Перевод в данной ситуации производится в стандартном режиме – путем предоставления соответствующего заявления в фискальные органы.

В обстоятельствах, когда компания или ИП вынужденно собираются перевестись на ОСНО, им потребуется оповестить об этом налогового инспектора не более чем через 15 дней с момента завершения того месяца, когда было зафиксировано какое-либо нарушение правил по использованию упрощенки. При этом предоставление отчета по УСН актуально не позже 25-го числа месяца, который идет за отчетным периодом использования упрощенного режима.

В чем отличие между УСНО И ОСНО

Режимы УСН и ОСНО имеют множество отличий друг от друга. В первом случае, предприниматель оплачивает единый налог, где в качестве налоговой базы используется определенный процент от выручки либо чистого дохода. В случае с основным режимом предпринимателю нужно оплачивать налоги на полученный доход, имущественные ценности и добавочную стоимость. Отличаются и ставки по налогам. Как показывает статистика, размеры выплат по ОСНО значительно выше в сравнении со взносами по упрощенке. Но здесь нужно отметить, что в некоторых случаях предприниматели могут снизить размеры налогов практически до нуля. Также предпринимателям, работающим по общей системе, предоставляется льгота в виде возможности отказа от оплаты НДС. Данное право предоставляется тем компаниям, где размер дохода за прошлый квартал составляет менее двух миллионов рублей.

Согласно действующим правилам, предприниматели, работающие на «упрощенке», обязаны подавать лишь единый отчет, содержащий в себе информацию о годовых итогах. Ведение учета по общей системе значительно труднее. Предприниматели должны ежеквартально отчитываться о размере полученной прибыли, имущественным налогам и НДС. Также необходимо отметить необходимость ежемесячного внесения взносов по налогам, что не свойственно специальным режимам.

Основываясь на вышесказанном можно сделать вывод, что при применении УСН, предприниматель может самостоятельно составлять все необходимые расчеты. Расходы и прибыль, полученная в течение отчетного периода, подтверждаются кассовыми чеками и другими финансовыми документами. В случае с ОСНО, использовать кассовые чеки с целью признания полученной выручки допускается только в тех ситуациях, когда размер годовой выручки составляет менее одного миллиона.

Беря в учет все вышеперечисленные отличия можно сказать о том, что в случае с ОСНО потребуется опытный специалист, который будет вести бухгалтерию. Многие предприниматели допускают большую ошибку, выбирая данную систему из-за требований партнеров по бизнесу

При выборе системы оплаты налогов очень важно учитывать как интересы контрагентов, так и финансовое состояние своей компании. Для проведения глубокого анализа необходимо привлечение специалистов

Перед тем как переходить с одного режима на другой, следует тщательно проанализировать возможные негативные последствия.

Следует помнить, что в случае перехода, изменить выбранный режим снова можно только в следующем году.

Если желание перейти на упрощенку носит исключительно добровольный характер, то переход с упрощенки на основную систему может быть и принудительным

Заблуждение N 3. Сдал декларацию ─ отчетную обязанность плательщик НДС выполнил

Не тут-то было. Оформленную по всем правилам и вовремя отправленную по ТКС декларацию налоговики могут просто не принять.

В результате компании удалось доказать неправомерность действий налоговиков только в суде. Подозрения контролеров обернулись компании потерянным временем, нервными издержками и затратами на судебные разбирательства.

Налоговики не всегда считают, что с передачей декларации в инспекцию вы свою отчетную обязанность выполнили. Держите под контролем переписку с инспекторами и вовремя реагируйте на приходящие от них квитанции, уведомления и сообщения. Кроме того, следует запастись аргументами, подтверждающими, что ни вы, ни ваши контрагенты не обладают признаками однодневок. Это поможет урегулировать спорную ситуацию с декларацией во внесудебном режиме.

Переход с УСН на ОСН и обратно

Пошаговая инструкция, как перейти с УСН на ОСНО в 2021 году, состоит всего из семи пунктов:

- Уведомление налоговой службы.

- Определение базы для подсчета налога с прибыли в рамках переходного периода.

- Распределение расходов.

- Расчет остаточной стоимости внеоборотных активов.

- Подготовка налоговых отчетов.

- Уплата налогов на имущество, прибыль.

- Выплата НДС.

Важно! Все эти пункты актуальны при изменении режима с самого начала года.

Для уведомления налоговиков о переходе с УСН на ОСН нужно в срок до 15 января подать в инспекцию по месту регистрации соответствующее заявление (в формате 26.2-3). При подсчете базы налогообложения используется методика начисления. В «переходные» доходы заносятся дебиторская задолженность клиентов, вне зависимости от времени ее погашения. Незакрытые авансы при этом не учитываются, а вот авансы, полученные до перехода, вносят в базу по единому сбору, когда отгрузка товаров осуществляется после смены режима.

Доходы распределяют с учетом формата УСН. Кассовый способ не предполагает учета затрат, методика начисления предусматривает включение в «переходные» расходы непогашенные кредиторские долги. В налоговом учете отображается остаточная стоимость активов, приобретенных до смены режима. С началом применения общей схемы выданные и незакрытые авансы следует включать проводкой в затраты по мере оприходования услуг, работ, продукции, оплаченных ранее.

При переходе на ОСНО упрощенцы сдают налоговую отчетность в стандартном порядке. Это касается отчетности по страховым взносам и имущественным сборам. Нужно составить отчетность и по налогам, которые ИП будет уплачивать после смены схемы. Уплата НДС осуществляется 1-го числа квартала, в котором произошел переход.

В пределах поэтапного перехода с УСН на ОСНО всегда выполняется восстановление НДС в суммах, ранее принятых к вычету. Это касается материалов и товаров, имеющихся на складе, а также основных средств в пропорциональном соотношении их остаточной стоимости, а также заплаченных авансов. Восстанавливать НДС надо в том периоде, который предшествует смене схемы налогообложения.

Важно! Переходить обратно на УСН бизнесмену разрешается не ранее, чем через год.

В середине года

Поменять спецрежим УСН на ОСНО в середине года по своей инициативе нельзя. Но при нарушении действующих для упрощенцев ограничений налоговая переводит их на общий режим автоматически. До 25 числа месяца, наступающего за кварталом потери права на УСН, надо подать декларацию по предыдущему режиму. Годовой налог по упрощенке следует рассчитать по последнему отчетному периоду деятельности на данной схеме. Если право на УСН потеряно в третьем квартале или позднее, показатель рассчитывается за полгода.

Заблуждение N 1. Изменения в законодательстве не должны ухудшать положение бизнесмена

Эх, как было бы замечательно, если бы это было действительно так! Пока же законодательные нововведения интересы бизнеса учитывают редко. Так, в ловушке после повышения НДС окажется большинство коммерсантов, заключивших ранее контракты в рамках «О контрактной системе в сфере закупок…»: ведь в стоимости контракта заложен НДС 18%, а отдать в бюджет нужно будет 20%. При этом по закону цену контракта в большинстве случаев менять нельзя ─ она является твердой и определяется на весь срок исполнения контракта ().

Чиновники очень «грамотно» разделили финансовый результат в такой ситуации ():

Как перейти на новый НДС налоговым агентам

Это зависит от того, по какому основанию считается таковым.

Обратимся к : при реализации на территории РФ товаров (работ, услуг) инофирмами, не стоящими на налоговом учете в России, НДС исчисляют и платят в бюджет покупатели-налоговые агенты (). Уплачивается налог одновременно с оплатой денежных средств иностранному продавцу (окончательной или аванса). При последующей отгрузке НДС не начисляется.

Это означает следующее:

- если аванс в счет поставки, осуществляемой в 2019 году, перечислен инофирме в 2018 году, то НДС налоговым агентом исчисляется исходя из ставки 18/118;

- если за товары (работы, услуги), приобретенные в 2018 году, покупатель-агент рассчитывается с иностранцем в 2019 году, НДС нужно также рассчитать по старой ставке 18/118: ведь ставка 20% применяется только к отгрузкам 2019 года;

- если в 2019 году инофирме налоговым агентом перечислен аванс (или оплата) за товары (работы, услуги), приобретенные в 2019 году, то НДС исчисляется исходя из новой ставки 20/120.

Аналогичный порядок предусмотрен для налоговых агентов, указанных в .

Нюансы применения ставок НДС в переходный период для налоговых агентов, перечисленных в , приведены в таблице:

| Ситуации | НДС в 2018 году | НДС в 2019 году |

|

Оплата (аванс) — в 2018, поступление — в 2019 |

Исчислите НДС на дату оплаты по ставке 18/118, выставьте счет-фактуру, зарегистрируйте его в книге продаж (код 06) |

При отгрузке возьмите к вычету входящий НДС по ставке 18/118, зарегистрируйте счет-фактуру в книге покупок (код 06) |

|

Поступление — в 2018, оплата — в 2019 |

До момента оплаты НДС не начисляйте |

При оплате исчислите НДС по ставке 18/118, составьте счет-фактуру, зарегистрируйте его в книге продаж (код 06) и книге покупок (код 06) |

|

Поступление — в 2019, оплата — в 2019 |

— |

Исчислите НДС на дату оплаты по ставке 20/120, выставьте счет-фактуру, зарегистрируйте его в книге продаж (код 06) и книге покупок (код 06) |

| Поступление и оплата — в 2018, изменена стоимость отгрузки в 2019 в сторону увеличения | Исчислите НДС на дату оплаты по ставке 18/118, выставьте счет-фактуру, зарегистрируйте его в книге продаж (код 06) и книге покупок (код 06) |

Исчислите НДС на дату дополнительной оплаты по ставке 18/118, выставьте счет-фактуру на сумму увеличения стоимости, зарегистрируйте его в книге продаж (код 06) и книге покупок (код 06) |

| Поступление и оплата — в 2018, изменена стоимость отгрузки в 2019 в сторону уменьшения | Исчислите НДС на дату оплаты по ставке 18/118, выставьте счет-фактуру, зарегистрируйте его в книге продаж (код 06) и книге покупок (код 06) | Счет-фактура на уменьшение стоимости не составляется (Письмо Минфина РФ от 08.08.2018 N 03-07-08/56034). Излишне уплаченный НДС подлежит возврату () по ставке 18%. |

Возврат товаров

НДС у продавца

Суммы налога, предъявленные продавцом покупателю и уплаченные продавцом в бюджет при реализации товаров, в случае возврата этих товаров (в том числе в течение действия гарантийного срока) продавцу или отказа от них подлежат вычетам ( НК РФ).

Вычеты данных сумм НДС (в силу НК РФ) производятся в полном объеме после отражения в учете соответствующих операций по корректировке в связи с возвратом товаров или отказом от товаров, но не позднее одного года с момента возврата или отказа.

ФНС рекомендует продавцам всегда оформлять возврат товаров корректировочными счетами-фактурами, вне зависимости от того, приняты ли покупателем товары на учет, когда (до 01.01.2019 или после) была отгрузка, возвращается вся партия товара или ее часть. При этом подчеркивается, что если в графе 7 счета-фактуры, к которому составлен корректировочный счет-фактура, указана налоговая ставка 18%, то в графе 7 корректировочного счета-фактуры также указывается налоговая ставка 18%.

Кстати, один экземпляр корректировочного счета-фактуры нужно передать покупателю – плательщику НДС для восстановления им принятого к вычету налога.

Если покупатель – лицо, не являющееся налогоплательщиком (являющееся налогоплательщиком, освобожденным от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога), то при возврате им с 01.01.2019 товаров, отгруженных (переданных) ему до 01.01.2019, в книге покупок продавец регистрирует корректировочный документ, содержащий суммарные (сводные) данные по операциям возврата, совершенным в течение календарного месяца (квартала), независимо от показаний ККТ.

НДС у покупателя

Вычеты сумм «входного» НДС производятся на основании счетов-фактур, выставленных продавцами при отгрузке товаров, после принятия этих товаров на учет и при наличии соответствующих первичных документов (п. 1 ст. 172 НК РФ).

Суммы налога, принятые к вычету в порядке, предусмотренном гл. 21 НК РФ, подлежат восстановлению в случае уменьшения стоимости отгрузки, в том числе при уменьшении цены (тарифа) и (или) уменьшении количества (объема) отгруженных товаров (работ, услуг), переданных имущественных прав (пп. 4 п. 3 ст. 170 НК РФ).

Процедура учета расходов

Этот момент мы представим в виде таблицы.

| Затраты | Будут признаны расходами при добровольном переходе | Будут признаны расходами, когда нарушены условия |

| Ценности и оборудование до 100 000 рублей:

— если не оплачены и не отданы в производство; — если не оплачены, но в производство отданы |

В день передачи в производство

01.01 года использования ОСНО |

В день передачи в производство

1-го числа 1-го месяца квартала, когда нарушение установлено |

| Зарплата, которую начислили, но не выдали | 01.01 года использования ОСНО | 1-го числа 1-го месяца квартала, когда нарушение установлено |

| Страховые взносы, которые начислили, но не перечислили | 01.01 года использования ОСНО | 1-го числа 1-го месяца квартала, когда нарушение установлено |

| Работы и услуги, которые к учету приняли, но не оплатили | 01.01 года использования ОСНО | 1-го числа 1-го месяца квартала, когда нарушение установлено |

Различия между УСН и ОСНО

Основное различие между “упрощенкой” и ОСНО – в количестве уплачиваемых налогоплательщиком налогов.

Так, при использовании ОСНО придется платить все предусмотренные налоговым законодательством (ст. 13 – ст. 15 НалКода) виды налогов и сборов, при наличии оснований для взимания таковых, а именно:

- НДС;

- акцизы;

- НДФЛ;

- на прибыль организаций;

- на имущество организаций;

- транспортный;

- земельный;

- торговый сбор и др.

Применение же УСН дает организации или ИП право не уплачивать многие виды налогов.

К примеру, на основании ч. 2 ст. 346.11. НалКода, организации-“упрощенцы” могут не платить:

| на прибыль | кроме налогового сбора, который платится с прибыли, облагаемой по ставкам, регламентированным в ч. 1.6, ч. 3 и ч. 4 ст. 284 НалКода |

| на имущество | кроме налогового сбора, уплачиваемого в отношении недвижимости, база по которой определяется из ее кадастровой стоимости |

| НДС | кроме НДС, уплачиваемого в связи с ввозом в РФ товаров, а также НДС, взимаемого в соответствии со ст. 161 и ст. 174.1. НалКода |

Второе важное отличие – количество сдаваемой отчетности. В случае использования “упрощенки”, по сути, налогоплательщик обязан сдавать лишь декларацию по результатам года (до 31 марта – для юрлиц, до 30 апреля – для бизнесменов)

Если ИП или юрлицо имеют наемный персонал, сдаются также сведения по работникам в ПФР и ФСС.

Кроме этого, на ОСНО нужно будет вести бухучет в стандартном (не упрощенном) порядке и сдавать бухбаланс и отчет о прибылях и убытках каждый год (ст. 14 ФЗ № 402 от 6 декабря 2011 года “О бухгалтерском…”).

Как учитывать доходы в переходном периоде

Когда предприниматель меняет режим налогообложения, он может так организовать сделки, чтобы заплатить меньше налогов. Это законно и относится только к добровольному переходу.

Разбираем на примерах, с каких доходов платят налог при УСН, а с каких — при ОСНО. Расчеты для ООО и ИП различаются.

Для ООО. Предположим, компания «Ива» продает оптом кофе розничным магазинам. С 1 января переходит на общую систему налогообложения. Четыре сделки попали в переходный период.

Нужно определить, в каком месяце учитывать доходы и по какой ставке платить с них налог.

Учет доходов ООО «Ива» в переходном периоде

| Ситуация | Пришли деньги в «Иву» | «Ива» отгрузила кофе магазину | «Ива» учла выручку и заплатила налог |

|---|---|---|---|

| Магазин оплатил партию кофе в декабре авансом, а «Ива» поставила ему кофе в январе | В декабре | В январе | Учла выручку в декабре, заплатила с нее налог при УСН |

| Магазин оплатил 50% в декабре, «Ива» поставила ему кофе в январе, магазин оплатил оставшиеся 50% в марте | 50% в декабре, 50% в марте | В январе | Учла 50% выручки в декабре, заплатила с нее налог при УСН. Оставшиеся 50% выручки учла в январе, заплатила с нее налог на прибыль |

| «Ива» в декабре отгрузила партию кофе, магазин заплатил за него в январе | В январе | В декабре | Учла выручку в январе, заплатила с нее налог на прибыль |

| «Ива» в декабре отгрузила партию кофе, магазин за него вообще не заплатил | Не пришли | В декабре | Учла выручку в январе, заплатила налог на прибыль с полной суммы выручки |

Магазин оплатил партию кофе в декабре авансом, а «Ива» поставила ему кофе в январе.

Пришли деньги в «Иву»

В декабре

«Ива» отгрузила кофе магазину

В январе

«Ива» учла выручку и заплатила налог

Учла выручку в декабре, заплатила с нее налог при УСН

Магазин оплатил 50% в декабре, «Ива» поставила ему кофе в январе, магазин оплатил оставшиеся 50% в марте.

Пришли деньги в «Иву»

50% в декабре, 50% в марте

«Ива» отгрузила кофе магазину

В январе

«Ива» учла выручку и заплатила налог

Учла 50% выручки в декабре, заплатила с нее налог при УСН. Оставшиеся 50% выручки учла в январе, заплатила с нее налог на прибыль

«Ива» в декабре отгрузила партию кофе, магазин заплатил за него в январе.

Пришли деньги в «Иву»

В январе

«Ива» отгрузила кофе магазину

В декабре

«Ива» учла выручку и заплатила налог

Учла выручку в январе, заплатила с нее налог на прибыль

«Ива» в декабре отгрузила партию кофе, магазин за него вообще не заплатил.

Пришли деньги в «Иву»

Не пришли

«Ива» отгрузила кофе магазину

В декабре

«Ива» учла выручку и заплатила налог

Учла выручку в январе, заплатила налог на прибыль с полной суммы выручки

Получаем такое правило для компаний, которые переходят на общую систему:

- деньги на счет пришли при УСН — нужно заплатить с них налог при УСН;

- деньги должны прийти на ОСНО — нужно учесть все доходы в январе, как будто деньги уже на счету, и уплатить с них налог на прибыль. В каком месяце деньги поступили на счет и пришли ли вообще — значения не имеет.

Обычно самая выгодная ситуация для компании — получить все оплаты по сделкам до перехода. Тогда она со всего дохода заплатит налог при УСН.

Для ИП. На ОСНО предприниматель платит НДФЛ вместо налога на прибыль. НДФЛ считают только при поступлении денег на счет: если денег не было, ничего платить не нужно.

Поэтому предпринимателям проще, чем ООО:

- деньги на счет ИП пришли при УСН — нужно заплатить с них налог при УСН;

- деньги на счет ИП пришли при ОСНО — нужно заплатить с них НДФЛ;

- ИП отгрузил товар, но деньги не пришли — налоги платить не нужно, пока не придут.

Общий алгоритм для ИП и ООО, которые собираются сменить систему налогообложения:

- В декабре прикинуть сделки, которые попадают в переходный период.

- Посчитать, сколько налогов придется заплатить, если выручка придет на УСН, и сколько — если придет уже в следующем году при ОСНО.

- Постараться так организовать сделки, чтобы получить деньги на той системе, на которой выгоднее уплачивать налоги. Например, если УСН более выгодна, попросить поставщика хотя бы частично заплатить в декабре.

Основания для учета доходов:подп. 1 п. 1 ст. 251, п. 1 ст. 346.17, подп. 1 п. 2 ст. 346.25 НК РФ, подп. 1.3 письма ФНС от 09.01.2018 № СД-4-3/6.

Налог на прибыль при переходе с ЕНВД на ОСНО

Налоговая база

Порядок формирования налоговой базы переходного периода при смене режима с ЕНВД на ОСНО налоговым законодательством не определен. Поэтому при расчете налога на прибыль доходы и расходы следует признавать по общим правилам, прописанным в главе 25 НК.

В части дохода, так же, как и в случае с НДС, при использовании метода начисления важен момент отгрузки (выполнения работ, оказания услуг). Так, если услуги оказаны до 1 января 2021 года, а оплата придет в следующем году, то эта оплата не должна попадать в налоговую базу по налогу на прибыль. Однако если оказание услуги произойдет в период с 1 января 2021 года, то доход (за минусом предъявленной суммы НДС) потребуется включить в налоговую базу, даже если аванс в счет нее был получен в период применения ЕНВД.

«Расходная» часть

Ввиду отсутствия порядка формирования базы переходного периода, следует руководствоваться общими правилами учета расходов при ОСНО, согласно которым затраты учитываются в «уменьшаемых» расходах в том периоде, к которому они относятся (при методе начисления). Период оплаты значения не имеет, за исключением расходов, поименованных в п. 6 и подп. 4 п. 7 ст. 272 НК (п. 1 ст. 272 НК).

Поэтому если вмененщик приобрел материалы, к примеру, в ноябре 2020 г., использовал их в декабре 2020 г., а оплатил поставщику только в январе 2021 г., то учесть их при ОСНО в январе 2021 г. он не сможет.

Поэтому если вмененщик приобрел материалы, к примеру, в ноябре 2020 г., использовал их в декабре 2020 г., а оплатил поставщику только в январе 2021 г., то учесть их при ОСНО в январе 2021 г. он не сможет.

В то же время в отношении покупных товаров действует иной порядок. Их стоимость можно учесть только после того, как товары будут реализованы покупателю и оплачены поставщику (п. 3 ст. 273, подп. 3 п. 1 ст. 268 НК). Поэтому если момент их реализации придется на 2021 год – в период применения ОСНО, то стоимость этих товаров можно учесть в расходах на обычной системе налогообложения.

А как быть с объектами основных средств и нематериальными активами, которые, как известно, имеют длительный срок использования? Амортизацию по ним вмененщик рассчитывает только в целях бухгалтерского учета. Налогового учета у него нет (до момента применения ОСНО), но очевидно, что такие объекты частично будут использоваться и в деятельности, облагаемой в рамках ОСНО. Поэтому понятно желание бывшего вмененщика учесть в расходах, уменьшающих налоговую базу по налогу на прибыль, хотя бы часть стоимости таких активов. Но дают ли такую возможность положения НК РФ?

Конкретного порядка по таким объектам для бывших вмененщиков, перешедших на ОСНО, положения НК РФ не содержат. Такой порядок предусмотрен лишь для тех вмененщиков, которые переходят на УСН с объектом «доходы минус расходы»: им разрешено относить на «уменьшаемые» расходы остаточную стоимость объектов (п. 2.1. ст. 346.25 НК РФ). При этом берется остаточная стоимость по данным бухгалтерского учета. По мнению чиновников, высказанному в письме от 19.02.2009 № 03-11-06/3/35, такой же порядок вправе применять и те, кто с переходит с системы ЕНВД на общий режим налогообложения.

Поэтому организации, перешедшие с ЕНВД на ОСНО, смогут амортизировать основные средства и НМА в налоговом учете

Но здесь важно вспомнить о том, что стоимостной лимит отнесения актива к амортизируемому имуществу различен в целях бухгалтерского и налогового учета. Это значит, что не по всем объектам ОС и НМА, отражаемым в бухгалтерском учете на момент перехода на общую систему, получится амортизировать их стоимость в налоговом учете с будущего года

И тогда встает такой вопрос: какую стоимость сравнивать с налоговым лимитом в 100 тыс. руб. (остаточную или первоначальную)?

К сожалению, этот момент не разъяснен ни в НК РФ, ни в письмах чиновников. Возможно, самым безопасным вариантом будет отражение в «уменьшаемых» расходах амортизации только по тем объектам, остаточная стоимость которых свыше 100 тыс. руб. Но мы считаем, что амортизировать можно и те объекты, чья первоначальная стоимость превышает лимит.

Начисление НДС

Порядок учета НДС по реализации зависит от даты оплаты и отгрузки товара (оказания услуги): до перехода на ОСНО или после.

|

Отгрузка |

Оплата |

Начисление НДС |

|

До перехода |

После перехода |

Нет |

|

После перехода |

До перехода |

Только с отгрузки |

|

После перехода |

После перехода, но до отгрузки (аванс) |

С аванса, затем с отгрузки; одновременно с отгрузкой НДС с аванса нужно взять к вычету |

Бизнес может «слететь» с УСН в любом месяце, но плательщиком НДС он всегда становится с начала квартала. Получается, что налогоплательщик должен начислить НДС на отгрузки за весь квартал.

Однако налоговики считают, что бизнесмен имеет право перевыставить покупателям счета-фактуры с НДС только за тот месяц, когда он утратил право на УСН, а также за 5 последних дней предыдущего месяца. Это связано с тем, что в НК РФ предусмотрен пятидневный срок для выставления счетов-фактур

Поэтому, если бизнесмен утратил право на упрощёнку во втором или третьем месяце квартала, то часть начисленного НДС ему придется заплатить за счёт собственных средств. Если налогоплательщик всё-таки перевыставит счета-фактуры с начала квартала, то вероятны споры с налоговиками.

Что лучше: уплата НДС или упрощенка

Выбирая между УСН и НДС, следует учитывать специфику своего бизнеса. Один из важных критериев — статус клиентов. Если большинство из них работают на ОСН, и предпринимателю будет выгоднее такой режим. Когда ИН применяет УСН, его клиенты на общем режиме теряют право снижать налоговую базу по НДС при оплате услуг и товаров. Это нередко служит причиной отказа от взаимодействия с «упрощенцами».

Соответственно, если большинство клиентов пользуются УСН, то и бизнесмену лучше выбрать такой же режим, ведь ни одна из сторон не будет платить НДС.

Второй критерий — предмет продажи и стоимость:

- Для реализации продукции высокой стоимости лучше выбрать ОСН.

- Для продажи недорогих товаров больше подходит «упрощенка».

- Для оказания дорогостоящих услуг оптимален режим ОСН.

- Для предоставления услуг по невысоким ценам лучшим выбором будет УСН.

Свою роль играет и сфера деятельности. УСН подходит для оказания мелких и средних услуг, для строительства, производства, оптовой торговли, крупной транспортной деятельности лучше общий режим.

Не стоит забывать, что при работе на ОСН ИП платит не только НДС, но еще и 13%-ный НДФЛ, а также налог на имущество. К тому же, здесь предусмотрен достаточно сложный бухучет. Зато этот режим не предусматривает ограничений по суммам доходов и количеству нанятых сотрудников.

На УСН — свои преимущества в сравнении с общим режимом. Помимо скромных размеров налога, есть шанс попасть под налоговые каникулы. Это период, в течение которого бизнесмен освобождается от налоговых выплат. Такое правило действует до 2020 года для ИП, впервые регистрирующихся в качестве плательщиков УСН, только для некоторых видов бизнеса и не во всех регионах.

К слову, в некоторых субъектах РФ местные власти добавляют преференции для «упрощенцев» в виде снижения налога. Желательно уточнить такую информацию заранее, до выбора налогового режима.

Для выбора оптимальной схемы налогообложения проще всего отобрать режимы, которые подходят по действующим требованиям, а затем подсчитать примерный размер налоговых выплат на каждом из них.

Предприниматели определяют налоговый режим, по которому будут работать, при регистрации. Но со временем можно перейти на «упрощенку». Для перехода на УСН нужно уведомить налоговиков о смене используемого режима. Бумага подается по месту налогового учета, а вернуться на ОСН разрешается лишь со следующего налогового периода.

Важно! Если ИП нарушает условия работы на «упрощенке» (нанимает больше допустимого количества сотрудников или его доход превышает установленный предел), это является основанием для его автоматического перевода на ОСН и насчитывают налоги в соответствии с этой схемой.

Бизнесмены, совмещающие ОСНО с ЕНВД, могут перевести на УСН те направления деятельности, по которым не применяется «вмененка». Но такие изменения допускаются лишь с последующего налогового периода, а налоги рассчитываются по отдельности в соответствии с действующими правилами.

В целом отсутствие обязанности по уплате НДС считается одним из преимуществ упрощенной схемы налогообложения. Но в определенных обстоятельствах ИП приходится уплачивать такой налог

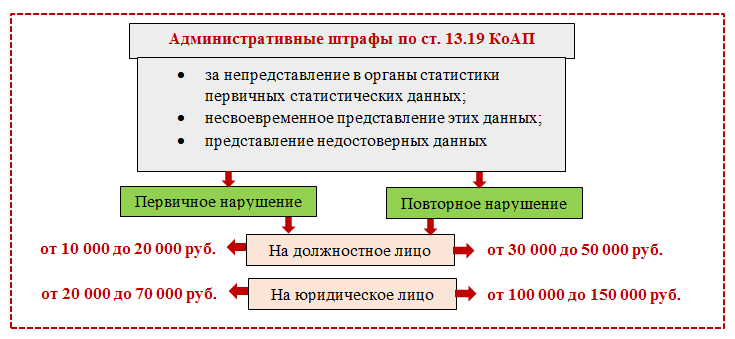

Ошибочный его расчет и несвоевременная выплата приводят к внушительным штрафам, поэтому важно отслеживать свежие изменения в законодательстве. Например, не так давно была скорректирована ставка НДС

Для большинства предпринимателей «упрощенка» является наиболее выгодным вариантом по всем параметрам, но каждую ситуацию следует рассматривать индивидуально. Выбрать оптимальную налоговую схему можно только с учетом специфики бизнеса.