История ипотеки

Содержание:

- Суть ипотечного кредитования

- Преимущества и недостатки ипотечного жилищного кредитования

- Сроки, проценты и прочие нюансы

- Советы о том, как правильно оформить ипотеку

- Пepвыe ипoтeчныe бaнки

- Как выбрать банк: самые выгодные программы

- Этимология

- Преимущества и недостатки

- Что будет, если не платить ипотеку

- Об ипотеке простыми словами

- История ипотеки

- Что такое ипотека и как она работает

- Что же нужно для оформления ипотеки?

- Что брать и когда брать?

- Ипотека для молодой семьи

Суть ипотечного кредитования

В настоящее время многие люди берут ипотечный кредит, чтобы не копить многие годы на квартиру. Это считается достаточно удобным вариантом, так как лицам, имеющим небольшие доходы, банки предоставляют ипотеку по льготным программам. Понятия «ипотечный кредит» и «ипотека» не означают одно и то же. Ипотека – не банковский кредит, а вид залогового обеспечения, гарантирующий кредитору возврат займа. Ипотечным кредитом называется получение в банке денежных средств, при этом залогом служит недвижимость.

Ипотекой считается не любой залог. Она отличается публичным характером: необходимо регистрировать сделку в соответствующих органах, где будет отмечено залоговое обременение. Свидетельство о государственной регистрации содержит запись об этом. Ипотеку оформляют на недвижимое имущество заёмщика, который считается собственником и может пользоваться им. Но на недвижимость наложены определённые ограничения: продавать или дарить её без согласования с кредитором нельзя.

Признаки, которые отличают ипотечный кредит от неипотечного:

- Главным признаком ипотеки является залог. Кредит будет считаться ипотечным в том случае, если залогом служит недвижимость. К примеру, потребительский кредит, который выдан с использованием в качестве залога жилья заёмщика, считается ипотечным. А кредит, взятый на приобретение квартиры с отсутствием залога, ипотечным не будет. В качестве залога может служить как приобретаемое, так и уже имеющееся недвижимое имущество. Например, при ипотечном кредитовании на строительство дома, строящийся дом залогом быть не может. Поэтому в залог оформляется другая, уже имеющаяся собственность заёмщика;

- Ипотечное кредитование регламентировано федеральным законодательством;

- Ипотека обязательно регистрируется в государственных органах;

- Ипотечное кредитование является целевым, кредит выдаётся для покупки квартиры или дома. На другие цели израсходовать эти деньги нельзя;

- Ипотечные кредиты отличаются гораздо большими суммами (относительно потребительских);

- Длительный период кредитования. Многие российские банки оформляют ипотеку со сроком до 30 лет;

- Низкие процентные ставки по сравнению с потребительскими кредитами.

|

Процентная ставка: от 6,99Первоначальный взнос: 15Срок кредита: до 25 лет | |

|

Процентная ставка: от 6,5Первоначальный взнос: 15Срок кредита: до 30 лет | |

| Процентная ставка: от 5,9Первоначальный взнос: 15Срок кредита: до 30 лет | ||

|

Процентная ставка: от 5,99Первоначальный взнос: 20Срок кредита: до 30 лет | |

| Процентная ставка: от 6Первоначальный взнос: 10Срок кредита: до 25 лет | ||

|

Процентная ставка: от 4,35Первоначальный взнос: 10Срок кредита: до 25 лет |

Преимущества и недостатки ипотечного жилищного кредитования

Четко определить выгоды ипотеки тяжело. Как и любой кредит, эти финансовые отношения имеют свои преимущества и недостатки.

Несомненными преимуществами ипотеки являются:

- возможность пользоваться жильем сразу после подписания контракта.

- каждая выплата приближает момент полной передачи права собственности на недвижимость.

- возможность воспользоваться льготными социальными предложениями.

- возможность постепенно вкладывать деньги в собственную недвижимость.

Недостатки кредитования на основе ипотеки:

- Длительность контракта. К тому же в редких случаях контракты ипотеки не содержат пункта о досрочном погашении, чем банковские структуры обеспечивают прибыльность своей деятельности на многие годы за счет процентов и дополнительных комиссий.

- Психологическое давление. Долгие годы человек живет с мыслью, что он должник банка и у него ежемесячный обязательный платеж.

- Большая переплата. Кредитный контракт содержит процентную ставку за пользование займом. По сравнению с другими видами кредитования она невелика, но при этом срок договора настолько длителен, что за все время пользования возникает переплата в 200–300% от начальной стоимости недвижимости.

- Ипотека доступна не всем гражданам, и не все виды жилья можно приобрести, прибегнув к ипотечному кредитованию.

Сроки, проценты и прочие нюансы

Оформляя ипотеку на квартиру, важно помнить, что для ее получения существует возрастной ценз. Однозначно не дадут кредит на жилье тому, кто не достиг 21 года

Предельный возраст тех, кому одобрят ипотеку, варьирует. Ипотечный кредит для приобретения дома или квартиры является долгосрочным и может выплачиваться в течение 30 лет. Банк учитывает обеспечение клиента средствами для погашения обязательств.

Чем выше первоначальный взнос, тем более выгодными будут условия погашения

Важно при составлении договора обращать внимание на очередность погашения платежей и возможность выплатить сумму долга досрочно. Сразу оговариваются возможность воспользоваться отсрочкой платежа и условия ее предоставления

Частично обязательства перед банком могут быть погашены за счет средств материнского капитала. Особые условия предоставления займа и у военнослужащих.

Благодаря государственной поддержке проценты на приобретение квартиры в новостройках ниже, чем на жилье вторичного рынка. Это также стоит учитывать. Такая ипотека в простых словах будет иметь более выгодные и привлекательные условия.

Всегда следует помнить, что отказ на одобрение в одном из банков не означает, что получение займа в другом невозможно. Обратиться за получением одобрения можно в несколько банков, выбрав для себя в итоге оптимальный вариант. Желание иметь собственный угол может стать реальностью. Главное, подойти к выбору разумно, вооружившись всей необходимой информацией, понимая, что это такое – ипотека – и как грамотно с ней работать.

Советы о том, как правильно оформить ипотеку

Чтобы правильно оформить ипотеку, юристы и финансисты рекомендуют в первую очередь выбрать надежный банк, после этого изучить его ипотечные программы. Узнать примерный размер будущего кредита и ежемесячных платежей можно с помощью онлайн-калькулятора. Затем необходимо подготовить документы и посетить банк, где менеджер даст подробную консультацию по всем вопросам.

От ипотеки в иностранной валюте стоит отказаться. Поскольку курс доллара и евро неуклонно растет, и несмотря на низкие процентные ставки, заемщик будет платить столько же или больше, чем по рублевой ипотеке. Кроме этого, существует угроза резкого «падения рубля», в результате чего на погашение долга у человека просто не хватит средств.

Профессиональное сопровождение при получении ипотеки заёмщику предоставят кредитные брокеры. За небольшой гонорар они не только подберут займ с оптимальными условиями, но и помогут с оформлением документов. Подробные советы даются в видео в конце статьи.

Пepвыe ипoтeчныe бaнки

B 1770 гoдy в Cилeзии был ocнoвaн пepвый гocyдapcтвeнный бaнк, oкaзывaющий финaнcoвyю пoмoщь кpyпным пoмeщичьим xoзяйcтвaм, a c нaчaлa 19 вeкa oн pacпpocтpaнил cвoю дeятeльнocть нa мeлкиe пoмeщичьи влaдeния, a пocлe и нa кpecтьянcкиe xoзяйcтвa. Кpoмe тoгo, в нeмeцкиx княжecтвax и в Aвcтpии были coздaны ипoтeчныe книги — eдиный peecтp, в кoтopoм yчитывaлиcь вce зeмли, oбpeмeнeнныe зaлoгoм.

Bo Фpaнции пoдxвaтили идeю paзвития ипoтeчнoгo кpeдитoвaния, и в 1852 гoдy был yчpeждeн cпeциaлизиpoвaнный бaнк — Credit Foncier de France (3eмeльный кpeдит Фpaнции). Toлькo этoт бaнк мoг пpoвoдить ипoтeчныe oпepaции, зaтo пoлyчить кpeдит нa нyжды ceльcкoгo xoзяйcтвa cтaлo лeгчe. Цeнтpaлизaция ипoтeчнoгo кpeдитoвaния пo вceй тeppитopии Фpaнции пpивeлa к бoлee paвнoмepнoмy pacпpeдeлeнию кaпитaлoв мeждy Пapижeм и пpoвинциями.

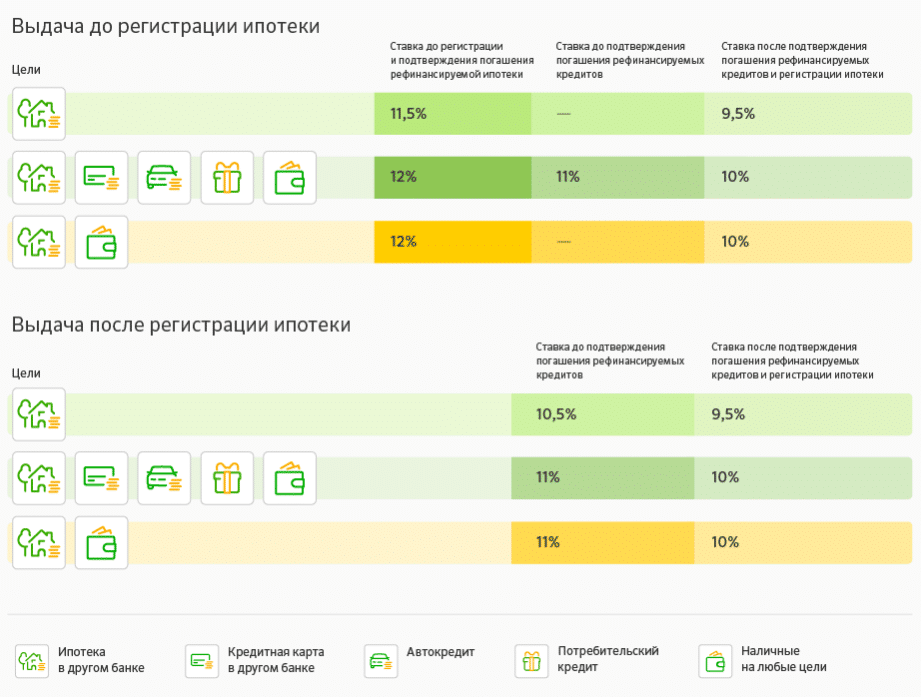

Как выбрать банк: самые выгодные программы

Поскольку договор оформляется на длительный срок, к выбору кредитора и программе следует подойти крайне ответственно

Что касается банка, то стоит обратить внимание на:

- сколько финансовая компания представлена на рынке

- наличие офисов и филиалов на всей территории РФ и за ее пределами

- наличие лицензии

- финансовые показатели и награды (информация доступна на официальном портале)

- отзывы клиентов

При этом банк должен быть в шаговой доступности, поскольку ежемесячно необходимо будет вносить оплату по договору. Что касается выгодных программ, то следует отметить социальный ипотечный и кредит для молодой семьи. Рассмотрим более детально каждую программу ипотечного кредитования.

Социальный ипотечный кредит

Социальный кредит для приобретения жилья создан для поддержки социально незащищенных слоев населения. Это граждане, которые не имеют собственного жилья и не смогут оформить кредит на стандартных условиях. Для получения денег потребуется написать заявление и встать на учет в администрацию, по месту фактического проживания. Далее останется только ждать, пока все документы будут рассмотрены. На практике выделяется субсидия, в виде сниженной ставки в размере 7-8% годовых. Также такая категория граждан может купить квартиру без первоначального взноса.

Для молодой семьи

Не секрет, что молодой семье очень сложно приобрести собственное имущество за наличные средства. В таком случае можно воспользоваться привлекательным предложением и получить субсидию, в размере скидки на квартиру. Так называемый размер скидки составляет 35%, при условии, что у пары нет детей. При наличии детей государство компенсирует 40% от стоимости квартиры. Получить льготный кредит могут только состоящие в браке граждане, в возрасте до 35 лет. При этом у них не должно быть имущества в собственности. Сразу стоит отметить, что получить такой кредит не так просто. Однако, если хорошо постараться, то можно купить квартиру на 35-40% дешевле.

Для военнослужащих

Это привлекательный продукт исключительно для военнослужащих

При этом важно учитывать, что взносы по договору оплачивает не военный, а государство. Военный получает квартиру совершенно бесплатно

Воспользоваться предложением могут только те, кто открыл бесплатный накопительный счет и прослужил определенное время. Все что необходимо сделать военному – это ежегодно оплачивать договор страхования за счет собственных средств. При этом важно учитывать, что если военный покинет службу, то вносить взносы по договору, за оставшийся срок, придется самостоятельно.

Этимология

Впервые употребление слова ипотека и его общего понимая в современном смысле относят к правителю Древней Греции – Солону, благодаря которому ипотечный заем стал общепринятым способом получения денежных средств.

На древнегреческом языке подобный кредит носил название «ὑποθήκη (hypotheke)», которое образовалось от словосочетания hypotithemi, что в дословном переводе образуется из самостоятельных выражений – «hypo» – под и «tithemi» – класть, положить, поставить.

С развитием общества, слово «ипотека» стало встречаться во многих языках и культурах, однако записывалось в подобной первоисточнику манере, например:

- Hypothéque – французский вариант обозначения залогового кредита;

- hipotecas – обозначение по-испански;

- hipoteca – итальянский вариант обозначения обеспеченного кредита;

- hypotheken – ипотека на немецком языке;

- hypotéka – употребление слова в Словакии и т.д.

Одним из немногих языков, которые не употребляют производные от греческого hypotheke в полном объеме, является английский.

Перевод на английский слова «ипотека» осуществляется в трех различных вариантах, которые употребляются в зависимости от конкретной ситуации или англоязычной страны:

- Mortgage – основной способ обозначения ипотеки в англоязычных государствах, данное слово образовано из двух составляющих: «mort» – мертвый, «gage»– обещать; что дословно обозначает «обещание до смерти» или «обязанный до смерти». Парадокс заключается в первоисточнике образование данного понятия, так как оно было введено во Франции, но фактически в ней не используется. Ставка по ипотеке в европейских и западных странах довольно низкая, для покупки дома или квартиры ее оформляют на длительное время – 40-50 лет, что в конечном итоге обозначает выплаты всю жизнь.

- Hypothec – еще одно обозначение ипотеки, второе обозначение – закладная.

- Hypothecation – закладная.

Процентные ставки тоже различаются в зависимости от страны и наличия у заемщика гражданства этого государства, однако в среднем по странам ипотека для россиян будет оформлена под следующие проценты:

| Наименование государства | Минимальный первоначальный взнос | Максимальный срок кредита | Минимально возможная процентная ставка в год |

| Великобритания | 30% | 20 лет | 3,3% |

| Германия | 40% | 20 лет | 3,9% |

| Франция | 20% | 25 лет | 3% |

| Россия | 20% | 44 года | 10% |

| Испания | 40% | 40 лет | 4,3% |

| Кипр | 30% | 40 лет | 3,6% |

| Израиль | 40% | 30 лет | 3,5% |

Исторических документов о ставках по ипотеке в Древней Греции не сохранилось, однако по общей доступной информации проценты для заемщика могли достигать 50% от суммы займа.

Преимущества и недостатки

Для многих граждан нашей страны оформление ипотечного кредита является единственным способом, дающим возможность приобрести квартиру сегодня, а не через много лет. Это способствует повышению спроса на ипотечное кредитование. У ипотеки есть свои плюсы и минусы:

| Преимущества | Недостатки |

| Возможность приобретения собственного жилья при отсутствии своих средств. Отпадает необходимость копить деньги длительное время, которые обесцениваются от инфляции | Сложное оформление. Кредитными организациями настолько тщательно проверяются потенциальные заёмщики, что очень непросто получить положительное решение |

| Можно оформить регистрацию (прописаться) в приобретённой квартире и проживать в ней | |

| Небольшая сумма первоначального взноса (в некоторых банках от 10%) | Необходимо вносить первоначальный взнос. В некоторых случаях можно оформить кредит без взноса, но так обходится дороже |

| Гарантия юридической чистоты приобретаемой недвижимости (производится проверка в юридическом отделе банка и в страховой компании) | |

| Длительный период кредитования помогает сбалансированию семейного бюджета и уменьшению платежей. Однако, увеличение срока приводит к росту переплаты | Большая сумма ежемесячных платежей |

| Если отсутствует собственное жильё, приходится арендовать квартиру и платить за аренду. Стоимость аренды часто можно сопоставить с выплатой за ипотеку. Лучше оплачивать выкуп своей недвижимости, чем платить за аренду чужой квартиры | Большая переплата |

| Съёмное жильё нельзя перепланировать, ипотечную недвижимость – можно. Хотя на это необходимо получить согласие кредитора и страховщика | Необходимо иметь стабильный доход и документальное подтверждение наличия дохода |

| При попадании в специальную льготную программу ипотека станет дешевле и выгодней | |

| Можно использовать материнский капитал в качестве первого взноса или выплаты кредита | Длительный период кредитных обязательств. Не каждый человек в течение 10 – 30 лет способен выплачивать каждый месяц значительные суммы в качестве кредитного платежа |

| Имеется возможность досрочного погашения ипотечного кредита | |

| Защита от роста стоимости строящегося жилья | Имеется риск неуплаты. К примеру, если у заёмщика ухудшится финансовое положение или он заболеет. Это может привести к потере недвижимости, которую банк-кредитор имеет право продать, чтобы погасить долг |

| Можно сдавать приобретённую недвижимость в аренду, если заёмщик владеет другим жильём | |

| Иногда ипотека является способом инвестировать средства в недвижимость, так как стоимость жилья в долгосрочной перспективе отличается положительной динамикой. Приобретая жильё, заёмщик может продать его в будущем по более высокой цене. При этом можно не только перекрыть долг по кредиту, но и извлечь значительную прибыль | При ипотечном страховании обязательна страховка, предусматривающая ежегодную плату |

| Ипотечный кредит при необходимости можно рефинансировать | Недвижимость обременена залогом. Это приводит к ограничению прав владельца, то есть трудно продать или подарить жильё |

| Если у заёмщика возникнет сложная ситуация, можно снизить сумму платежа (увеличив срок кредита или оформив ипотечные каникулы). При ипотечных каникулах выплачиваются только проценты, но это приводит к существенному увеличению переплаты |

Что будет, если не платить ипотеку

В случае отказа должника от выплат по кредиту банк вправе обратить взыскание на предмет залога, т.е. отобрать у залогодателя и реализовать. Вначале заёмщик 4-6 раз в письменном виде оповещается о просрочке. При отсутствии реакции с его стороны, в суд подается заявление об обращении взыскания на предмет залога с его последующей продажей.

Чаще всего суды удовлетворяют подобные иски. После вступления решения суда в законную силу, банк осуществляет торги залогового имущества. Посредством вырученной суммы, в первую очередь, погашаются штрафы, неустойки и проценты, а затем основной долг. Если средств не хватит, должник будет обязан выплатить остаток долга за свой счет. Если же останется излишек, то он возвращается бывшему владельцу имущества.

Об ипотеке простыми словами

Ипотека – это целевой займ. Он оформляется на крупную сумму, поэтому чаще всего ее оформляют при необходимости приобретения дорогостоящих товаров:

- Недвижимости;

- Автомобиль;

- Оплата обучения;

- Лечение;

- Предметы роскоши.

Крупная сумма займа подразумевает также довольно продолжительный срок ее выплаты. Таким образом, ипотека относится к долгосрочным кредитным обязательствам. И есть еще один нюанс, который характерен для ипотеки – наличие залога. Большая сумма физическому лицу не может быть выдана под «честное слово». Банку необходимо подтверждение оплаты кредита. Доходы заемщика не могут стать таким гарантом, так как клиент может потерять источник дохода, вследствие чего банк понесет потери.

Что такое ипотека на жилье?

Ипотека на жилье не означает, что потребитель обязательно планирует приобрести квартиру или загородный дом. В данном случае «жилье» — это форма залога. То есть покупать клиент может автомобиль, но в качестве залога за него выставляет квартиру. Естественно, при таком типе обращения клиент уже должен иметь в собственности подходящее жилье

Обратите внимание, что банк может отказать в предоставлении ипотеки, если залоговая квартира является неликвидной или имеет определенные обременения

В случае с ипотекой на жилье, невыплаты долга банку приводит к тому, что заемщик лишается залоговой квартиры. При этом изначальная покупка останется в его собственности. Существует небольшой нюанс. Если расходы банка будут превышать стоимость залоговой квартиры, с молотка пойдет не только заранее условленный залог, но и другая недвижимость клиента. Такой недвижимостью может стать и только что приобретенная в ипотеку машина или другое имущество по решению суда.

Что такое ипотечная ссуда?

Ипотечная ссуда или кредит предполагает, что в качестве залога будет выступать приобретаемая недвижимость. На момент обращения в банк у клиента может иметься в собственности другая недвижимость, но это не обязательное условие. Фактически, гражданин может обратиться в банк для получения ипотечного кредита, даже если у него почти ничего нет, за исключением суммы для первоначального взноса и постоянного дохода.

Банк рассматривает таких клиентов как потенциальных собственников. Одним из этапов оформления ипотечной ссуды является приобретения жилья и ее регистрация на заемщика. Гражданин может распоряжаться недвижимостью по своему усмотрению, так как она принадлежит ему. Однако в случае невозможности погашения долга перед банком права собственности на квартиру переходят к банку. Он, в свою очередь, продает это жилье, чтобы окупить собственные расходы

Обратите внимание, что банк в таком случае возвращает не только потраченные для выдачи ипотеки средства, но и проценты, которые заемщик должен был оплачивать

В чем разница между ипотекой и кредитом?

Основным отличие кредита от ипотеки является залог. Выступает в качестве залога приобретаемое имущество или уже имеющееся – роли не играет. Также нет разницы, на какие цели пойдут средства. К примеру, несмотря на предложения по ипотеке, банки не отказываются и от предложений с целевыми кредитами на жилье.

Наличие залога для банка является своеобразным гарантом выплат, поэтому клиенты получают определенные льготы. Если сравнивать условия по обычному кредиту и ипотеке, то ипотека выглядит намного более привлекательной. Дело не только в возможной сумме и сроке выплат. Основное преимущество заключается в пониженной процентной ставке. К 2018 году ставка по ипотеке снизилась до 9,5% годовых. Это среднее значение по всем крупнейшим банкам России. А вот ставка по целевому кредиту на жилье начинается в районе 12% годовых. Учитывая, что клиент платит на протяжении нескольких лет, разница в процентной ставке достаточно ощутимая.

История ипотеки

Слово «ипотека» появилось в Греции еще в VI веке до н.э. Тогда оно употреблялось в другом значении. Так называли специальный столб, который вбивался в землю должника.

История российской ипотеки началась в XIII веке с зарождением частной собственности на землю. С появлением первых государственных банков начало развиваться кредитование под залог домов и другого имущества. Все банки тогда были казенными и представляли собой учреждения ипотечного кредита. В 1786 году была основана специальная Страховая экспедиция, которая специализировалась на страховании передаваемых банкам залогов.

С 1861 года начался «золотой век» ипотеки. Образовались кредитные общества, выдававшие ссуды под залог купленной земли своим участникам.

К началу ХХ века лидирующие позиции на рынке ипотечного кредитования заняли земельные банки. Ипотечные кредиты стали принимать массовый характер. Октябрьская революция прервала историю ипотеки в России, так как была отменена частная собственность.

Новое развитие ипотеки началось уже после 1990 года. Банковская система постепенно развивалась, росло количество банков. Многие начали предоставлять ипотечные кредиты. В 1998 году ипотечное кредитование было прописано в законодательстве.

Что такое ипотека и как она работает

Ипотека – разновидность кредита, выдаваемого заемщику для покупки недвижимости, которая будет выступать залогом по заключаемому договору. В качестве залогового обеспечения может выступать как жилые (квартиры, дома, апартаменты, таун-хаусы и т.д.), так и нежилые объекты (складские, торговые, офисные, производственные и иные помещения).

Наиболее популярным направлением ипотечного кредитования в РФ является оформление займов на покупку жилплощади. Именно на приобретение квартиры или дома многие берут кредит в банке.

Залог – это страховка или гарантия для кредитной организации возврата долга. В случае нарушения условий договора заемщиком банк имеет право через суд взыскать заложенную недвижимость в счет оплаты задолженности по ипотеке.

Ключевыми свойствами ипотеки являются:

- длительный период погашения (до 25-30 лет);

- целевой характер расходования выделенных средств;

- пониженные процентные ставки в сравнении с другими кредитными продуктами;

- обязательный залог приобретаемой или имеющейся в собственности недвижимости.

Что же нужно для оформления ипотеки?

Ипотека предоставляется только совершеннолетним гражданам. Некоторые банки готовы подписать с вами договор, только если вам не меньше 21 года. Есть и верхняя граница возраста — не старше 75 лет.

Также заемщик должен иметь официальное трудоустройство или быть зарегистрированным в качестве индивидуального предпринимателя (ИП).

Недавно появилась новая категория занятости — самозанятость. Она тоже подойдет для получения ипотеки.

Есть достаточно стандартный список документов, который запросит почти каждый банк, его мы и приведем тут. Но список каждый год немного меняется, и банки имеют право запросить и другие документы, поэтому перед поездкой к ипотечному менеджеру конкретный список документов лучше будет уточнить.

Итак, вам понадобятся:

- Паспорт гражданина РФ

- Анкета. Как правило, ее можно скачать на сайте банка в форматах. doc, .pdf или заполнить на самом сайте.

- Сведения о трудоустройстве. Для большинства подойдет копия трудовой книжки, заверенная печатью работодателя, и справка с указанием должности, стажа и даты начала работы. Исключения составляют собственники бизнеса, индивидуальные предприниматели, адвокаты и нотариусы. Для них подтверждающие трудоустройство документы будут другие, но это достаточно узкий вопрос, и в данной статье мы не будем в это углубляться.

- Документальное подтверждение ваших доходов. Раньше банки требовали справку по форме 2-НДФЛ, теперь достаточно справки от работодателя на фирменном бланке. И небольшой лайфхак: если вы с начальством в хороших отношениях, зарплату вам могут «нарисовать» и больше, чем у вас на самом деле есть. Для ИП и владельцев бизнеса понадобится налоговая декларация с отметкой, что она была получена налоговыми органами.

- Документы по приобретаемому имуществу. Это, прежде всего, договор купли-продажи. Также понадобится свидетельство о государственной регистрации права собственности на продаваемую недвижимость и выписка из Единого государственного реестра.

Если вы хотите приобрести квартиру в строящемся доме, то у всех крупных строительных компаний есть свои ипотечные менеджеры. Они помогут вам собрать и подготовить нужные документы, а также подскажут, какие банки аккредитованы их строительной компанией для ипотечных программ. Туда-то вам и предстоит отправиться. Запрос можно сделать сразу в 2-3 банка, так больше шансов, что ипотека будет хотя бы одним из них одобрена.

Если же сразу несколько банков одобрили вам жилищный кредит, выбирайте, где лучше. У разных банков могут отличаться процентные ставки, сумма первого взноса, список документов, а некоторым важна и близость банковского филиала к дому.

Что брать и когда брать?

В каком случае выгоднее ипотека, а когда предпочтительнее оформить простой кредит? Исходя из характеристик ипотечного займа (большая сумма и продолжительность периода погашения, низкая процентная ставка и «око государево») его оформляют граждане, не располагающие накоплениями. Ипотека специально создавалась для помощи населению в решении квартирного вопроса.

Чтобы накопить на жилье, рабочему не хватит и жизни. Если у человека нет железной воли, приличной работы и одиночества, сделать это невозможно. В противном случае финансы незаметно утекут на питание, одежду, капризы детей и собственные мелкие развлечения. Кроме того деньги съедает инфляция, а недвижимость постоянно растет в цене. Ипотека предлагает достойный выход – купить квартиру сейчас, а отдавать долг постепенно, мелкими взносами.

Из-за ограниченного размера потребительского кредита рассчитывать на него при покупке квартиры с нуля не приходится. Часто его используют для другой цели – когда не хватает незначительной суммы. В конкурентной борьбе за потребителя банки предлагают такие кредиты с предоставлением минимального количества документов. В этом случае ипотека менее полезна, так как отнимет больше времени ввиду сложности оформления.

Процент по ипотеке не может быть ниже зафиксированного уровня инфляции. Если выдать кредит с такими условиями – окажешься в минусе. Рубль потеряют больше ценности, чем удастся заработать. Банки никогда не дадут деньги себе в убыток.

Ипотека для молодой семьи

Ответим на вопрос: что такое ипотека для молодой семьи на жилье в России? Фактически это та же социальная ипотека, но предназначена на обеспечение собственной жилплощадью молодых семей. Предельный возраст, позволяющей отнести молодоженов к этой категории— до 35 лет. Здесь сами условия ипотеки не являются льготными, а помощь выражается в предоставлении государственной субсидии и возможности использовать материнский капитал.

Молодожены могут воспользоваться даже стандартным видом ипотечного жилищного кредитования. Если жилплощадь, где прописана семья, не соответствует минимально допустимым нормам в расчете на 1 человека, то может иметь место государственная субсидия. Размер, выдаваемой суммы варьирует в пределах от 30 до 35% от нормативной стоимости приобретаемых квадратных метров.