Фиксированные взносы ип в 2020 году с учётом пониженных ставок

Содержание:

- Штраф за неуплату страховых взносов ИП

- Платежи в ФОМС

- Порядок уплаты страховых взносов

- Как ИП правильно рассчитать 1% страховых взносов

- ФСС

- Уплата 1% при доходе выше 300000 для ИП — как и когда платить

- Фиксированные взносы ИП-2019: расчет, КБК, сроки

- Когда можно не платить страховые взносы

- Страховые взносы ИП за себя. Правила исчисления и уплаты

- Что будет, если указать неправильные КБК

- Как платится 1 процент с 300 тысяч если усн за 2021 году

- Видео: 1% при доходе ИП более, чем 300 000 руб в 2021 году

- ИП и 1% при доходе ИП более, чем 300 000 руб в 2020 году (Видео)

- Расчет страховых взносов ИП за себя

- Взносы ИП в ПФР с доходов более 300 000 рублей

Штраф за неуплату страховых взносов ИП

Штраф за неуплату 1% свыше 300 000 руб. не начисляется, так же как и за неуплату остальных фиксированных взносов на ОПС и ОМС. Связано это с тем, что штраф по ст. 122 НК РФ предусмотрен за занижение базы по налогам и взносам, осуществление неправильных вычислений и т. д. А в случае уплаты фиксированных взносов сумма известна заранее, занижения базы не происходит, следовательно, отсутствует состав правонарушения, предусмотренный указанной статьей кодекса. Об этом высказался Минфин в своем письме от 15.03.2019 № 03-02-08/16888.

В случае несвоевременного перечисления взносов предпринимателю начислят только пени в размере 1/300 ставки рефинансирования за каждый день просрочки. Просрочка считается со дня, следующего за днем, когда должна была произойти уплата. Этот тезис подтверждается в письме Минфина от 24.05.2017 № 03-02-07/1/31912.

***

Кто должен производить уплату 1% свыше 300 000 руб. в 2020-2021 годах? Все индивидуальные предприниматели, получившие доход от предпринимательской деятельности свыше 300 000 руб., независимо от системы налогообложения.

Какой доход учитывается для этих целей? Учитываются не реально полученные денежные средства, а доход, рассчитанный по правилам той системы налогообложения, которую применяет предприниматель.

Каков срок уплаты? Крайний срок уплаты — 1 июля года, следующего за отчетным. Однако в некоторых случаях есть смысл уплатить взнос сразу при превышении доходов.

Еще больше материалов по теме — в рубрике «Страховые взносы».

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Платежи в ФОМС

Вне зависимости от того, была ли получена прибыль за отчётный период и велась ли фактическая деятельность, ИП обязаны уплачивать и страховые взносы. Обычно размер платежа основывается на сумме доходов за прошлый период. Только здесь существует один нюанс, в котором можно допустить ошибку. Под доходами подразумеваются действительно доходы, а не чистая прибыль. Поэтому что именно принимать за них, вы можете определить, исходя из выбранного вами режима налогообложения.

На сегодняшний день фиксированная сумма оплаты в ФОМС составляет около 3800 рублей. Однако если ИП попадает под льготную категорию, то взнос в ФОМС можно не платить. Для этого должно соблюдаться одно из условий:

- индивидуальный предприниматель не проводит деятельность по причине службы в армии;

- он ухаживает за инвалидом старше 80 лет или ребёнком младше 1,5 года;

- он не в состоянии вести деятельность и при этом находится в законном браке с дипломатом или военным.

Таким образом, исчисления в ПФ и ФОМС являются обязательными, но для каждого ИП в зависимости от многих факторов могут изменяться в размере.

Порядок уплаты страховых взносов

Взносы ИП в 2021 году за себя надо самостоятельно рассчитать и перечислить в бюджет. В квитанции или платежном поручении об уплате взносов укажите реквизиты той налоговой инспекции, где предприниматель стоит на учете, независимо от места реальной деятельности. Например, если ИП зарегистрирован во Владимире, а работает в Москве по патенту, то взносы он должен перечислять на реквизиты владимирской ИФНС.

Запросить образец платежного документа для уплаты взносов можно в своей налоговой инспекции. Но удобнее подготовить квитанцию или поручение онлайн, через сервис ФНС.

Укажите в полях свои данные (номер ИФНС, код ОКТМО, ИНН) и КБК на перечисление взносов:

- на пенсионное страхование — 182 1 02 02140 06 1110 160;

- на медицинское страхование — 182 1 02 02103 08 1013 160.

Документы об уплате вносов надо хранить не менее 4-х лет даже после закрытия ИП. В течение этого периода ИФНС может проверить деятельность предпринимателя, если у нее возникнут сомнения в корректности учета.

Как ИП правильно рассчитать 1% страховых взносов

Дополнительный взнос считают с доходов, превышающих 300 000 рублей. Какую сумму брать за доход — зависит от системы налогообложения.

ОСНО

На общей системе налогообложения для расчёта берут доходы за минусом профессиональных вычетов, то есть расходов. Эту сумму нужно взять из строки 060 раздела 2 декларации 3-НДФЛ. Из неё вычитают 300 000 рублей и умножают на 1%.

Пример. Доходы предпринимателя ИП на ОСНО за 2020 год составили 2 250 000 рублей, а расходы — 1 180 000 рублей.

Дополнительный взнос составит:

(2 250 000 — 1 180 000 — 300 000) * 1% = 7 700 рублей.

Предприниматели на патенте тоже не платят налог с фактических доходов. Стоимость патента рассчитывают по формуле от потенциально возможного дохода. И 1% взносов тоже нужно считать с потенциального дохода, независимо от реального заработка.

Сумму потенциального дохода нужно брать из приложения к патенту, который выдаёт налоговая инспекция. В нём есть таблица с расчётом налога. Первый пункт этой таблицы с кодом строки 010 под названием «Налоговая база» — это и есть потенциальный доход.

Если в течение года предприниматель покупал несколько патентов, нужно сложить все суммы потенциального дохода. Если общая сумма по всем патентам окажется меньше 300 тысяч рублей, дополнительного взноса не будет.

Пример. Предприниматель в течение года покупал два патента. В одном потенциальный доход 250 300 рублей, а в другом 115 150 рублей.

Дополнительный взнос составит:

(250 300 + 115 150 — 300 000) * 1% = 654,5 рублей.

- Все предприниматели помимо фиксированных взносов платят дополнительные в размере 1% с доходов свыше 300 000 рублей.

- Дополнительный взнос нужно внести до 1 июля следующего после отчётного года.

- ИП на ОСНО считают этот взнос с разницы между доходами и расходами, на ЕНВД — с вменённого дохода, на ПСН — с потенциального дохода, а на УСН «Доходы» — со всех полученных доходов.

- Предприниматели на УСН «Доходы минус расходы» по мнению налоговиков должны считать со всех доходов без вычета расходов. Но судебная практика говорит об обратном — расходы вычитать можно. У тех, кто готов спорить с налоговой, большие шансы выиграть и сэкономить.

- При совмещении режимов нужно сложить доходы от деятельности на каждом режиме.

Индивидуальные предприниматели, и иные лица, занимающиеся частной практикой, уплачивают страховые взносы на пенсионное страхование (п. 1 ст. 430 НК РФ, п. 2 ст. 432 НК РФ):

в фиксированном размере, установленном для доходов ИП до 300 тыс. руб., — до 31 декабря текущего календарного года;

Подробнее об уплате фиксированных страховых взносов на обязательное пенсионное страхование ИП

в размере 1% с суммы превышения предельной суммы в 300 тыс. руб. — до 01 июля года, следующего за истекшим расчетным периодом.

Величина взносов на обязательное пенсионное страхование не может превышать сумму лимита для уплаты взносов на ОПС (пп. 1 п. 1 ст. 430 НК РФ), рассчитываемого по формуле:

Лимит для уплаты взносов на ОПС = Величина фиксированного платежа за текущий год * 8.

Платежное поручение на уплату страховых взносов в фиксированном размере, зачисляемых в бюджет ПФР, формируется с помощью документа Платежное поручение в разделе Банк и касса — Банк — Платежные поручения — кнопка Списание. При этом необходимо правильно указать вид операции Уплата налога, тогда форма документа принимает вид для уплаты платежей в бюджетную систему РФ.

Быстрое формирование платежного поручения можно осуществить также с помощью Помощника уплаты налогов:

- через раздел Главное — Задачи — Список задач;

- через раздел Банк и касса — Платежные поручения по кнопке Оплатить — Начисленные налоги и взносы.

ФСС

Один из важнейших социальных фондов, куда отчисляются страховые взносы – ФСС. Он работает в двух направлениях: контролирует и оплачивает пособия по временной нетрудоспособности и возмещает ущерб, вызванный полученными производственными травмами.

В связи с этим взносы в ФСС исчисляются по следующим тарифам:

1-й – по временной потере трудоспособности и материнству – 2,9 % от зарплаты работников. На 2015 год установлен предельный уровень оплаты труда, с которого насчитываются взносы, в сумме 670 тыс. руб. На полученный свыше этого уровня доход тариф не начисляется.

2-й – страхование от производственных несчастных случаев. Величина взноса варьируется от 0,2% до 8,5 % и соответствует одному из 32 классов риска на производстве, законодательно установленных для компаний различной степени производственного травматизма. Для этого вида страхования не существует размера предельной базы, отчисления с заработной платы производятся независимо от суммы дохода по установленному для каждого предприятия классу риска. Только для бюджетных предприятий профессиональный риск ограничен первым классом.

Уплата 1% при доходе выше 300000 для ИП — как и когда платить

› Все индивидуальные предприниматели уплачивают предусмотренные законодательством налоги и сборы.

Налоговые поступления направляются в бюджет, взносы идут в фонды: пенсионный и медицинского страхования.

Такие взносы получили название страховых, их уплата позволяет получать пенсионные выплаты в пожилом возрасте, а также бесплатно пользоваться медуслугами по полису. Кроме того, если доход ИП свыше 300 000 1% платится дополнительно.

Для ИП устанавливаются фиксированные размеры взносов, указанные в НК РФ.

Для бизнесменов с доходом ниже 300 000 взнос на пенсионное страхование составляет 29 354 рубля, на медстрахование – 6 884 рубля.1 процент с дохода свыше 300 000 рублей у ИП взимается дополнительно к указанной сумме. Расчет зависит от применяемой системы налогообложения.УСН – это упрощенная система налогообложения, весьма популярная в предпринимательской среде. Воспользоваться таким вариантом могут ИП, у которых:

- остаточная стоимость основных средств за год не превышает 150 млн руб.

- меньше 100 наемных работников;

- доход за год ниже 150 млн.руб.;

Такая система предлагается в двух вариантах.

Первый предусматривает обложение всего дохода налогом в размере 6%.

Во втором варианте 15-процентным налогом облагается разница между доходами и расходами. Имеются ввиду только подтвержденные расходы.Каждый бизнесмен сам выбирает подходящую схему с учетом специфики деятельности.

Вторая форма выгодна тем ИП, у которых в общей сумме доходов на долю расходов приходится от 60%.

Указанные ставки являются максимальными, местные власти вправе вводить льготы для определенных видов деятельности.Важно! Для предпринимателей, занимающихся производственной, социальной, научной деятельностью и зарегистрировавшихся впервые в некоторых регионах действуют двухлетние налоговые каникулы.На УСН 1 процент от дохода свыше 300 000 рублей уплачивается по обеим схемам. При этом учитываются доходы, которые облагают Единым налогом, указанные в графе 4 в книге расходов и доходов

Фиксированные взносы ИП-2019: расчет, КБК, сроки

Все про правила расчета взносов ИП. Как рассчитать взносы в разных ситуациях?

На какие КБК и когда придется платить?

Фиксированными взносами назывались страховые взносы на обязательное пенсионное страхование и на обязательное медицинское страхование, уплачиваемые индивидуальными предпринимателями, адвокатами, нотариусами и иными лицами, занимающимися частной практикой. До 2014 года фиксированные взносы были действительно фиксированными (устанавливаемые на год) и одинаковыми для всех уплачивающих их лиц.

Затем вступили в силу поправки в законодательство, изменяющие порядок исчисления взносов и по сути взносы перестали быть фиксированными.

А с 2021 года такое название убрано из нормативных документов. Мы же продолжим называть эти взносы фиксированными для удобства и потому, что название привычно для предпринимателей.

С 2017 года порядок уплаты фиксированных страховых взносов регулируется главой 34 Налогового кодекса и уплачиваются взносы не во внебюджетные фонды, а в территориальные налоговые инспекции по месту регистрации ИП. Взносы в фиксированном размере обязательны к уплате всеми индивидуальными предпринимателями, независимо от системы налогообложения ИП, ведения хозяйственной деятельности и наличия доходов. В частности, если ИП работает где-то по трудовому договору, и за него уплачиваются страховые взносы работодателем, это не является основанием для освобождения от уплаты взносов, исчисленных в фиксированном размере.

Обратите внимание, что с 2010 года взносы уплачиваются также теми ИП, которые в прошлые годы пользовались льготами: военные пенсионеры платят взносы наравне со всеми остальными предпринимателями. С 2013 года можно не уплачивать фиксированные взносы за следующие периоды: служба по призыву в армии; период ухода одного из родителей за каждым ребенком до достижения им возраста полутора лет, но не более трех лет в общей сложности; период ухода, осуществляемого трудоспособным лицом за инвалидом I группы, ребенком-инвалидом

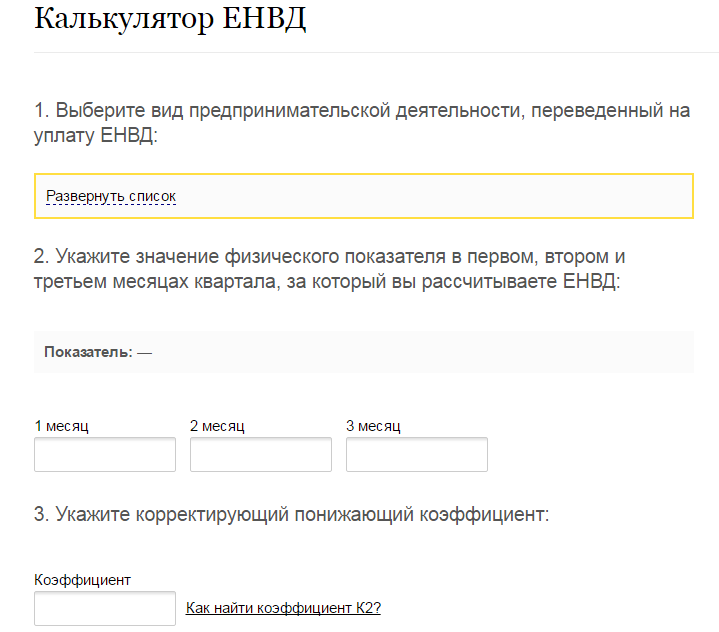

Как ИП должен платить 1% в ПФР при доходе свыше 300 тысяч рублей в год при применении ЕНВД

С дохода свыше 300 тыс. рублей 1% от суммы превышения лимита не позднее 1 июля 2021 года, не позднее 1 июля 2021 года.Для расчета 1% от суммы превышения лимита в 300 000 рублей, предприниматели, которые работают на Едином налоге на вмененный доход (ЕНВД) берут в учет вмененный доход, а не реальный размер полученной прибыли.Напомним, что вмененный доход для ИП на ЕНВД определяется на основании статьи 346.29 НК РФ и рассчитывается по следующей формуле:ВД = БД * сумму ФП * К1 * К2 где:ВД — вмененный доход;БД — базовая доходность;ФП — физический показатель;К1 и К2 — корректирующие коэффициенты.Для определения годового дохода ИП на ЕНВД необходимо сложить вмененные доходы по декларациям (1–4 квартал). Данная информация наиболее актуальна для индивидуальных предпринимателей, осуществляющих виды деятельности с наибольшей базовой доходностью, а именно:- Оказание услуг по ремонту, техническому обслуживанию и мойке автомототранспортных средств;- Розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющей торговые залы;- Оказание услуг общественного питания через объект организации общественного питания, имеющий зал обслуживания посетителей.Индивидуальные предприниматели – налогоплательщики ЕНВД для отдельных видов деятельности, не производящие выплат и иных вознаграждений физическим лицам, уплатившие страховые взносы, исчисленные как 1% от суммы дохода, превысившей по итогам расчетного периода (календарного года) 300 000 руб., вправе учесть указанные суммы при исчислении единого налога в том налоговом периоде (квартале), в котором произведена их уплата. Например: на сумму уплаченного в январе 2021г.

в фиксированном размере платежа за 2017 год можно уменьшить ЕНВД за 1 квартал 2021г.; уплаченного в декабре 2021 г. за 2021 год – за 4 квартал 2021г.

и по аналогии.Кроме

Когда можно не платить страховые взносы

То, что ИП временно прекратил работу, не освобождает его от обязанности платить фиксированные страховые взносы. Пока он стоит на учете в налоговой инспекции как предприниматель, взносы платить необходимо, поэтому мы рекомендуем сниматься с учета при длительных паузах в работе. Однако есть ряд ситуаций, в которых зарегистрированный ИП может не платить страховые взносы. Все случаи перечислены в пункте 7 статьи 430 Налогового кодекса:

- служба в армии;

- уход за ребёнком до 1,5 лет;

- уход за инвалидом 1 группы, ребёнком-инвалидом или человеком старше 80 лет;

- необходимость уехать вместе с супругом-военнослужащим в местность, где невозможно вести бизнес;

- необходимость уехать вместе с супругом-дипломатом или консулом за границу.

Обязательное условие для освобождения от взносов — отсутствие предпринимательской деятельности. Если в отпуске по уходу за ребёнком вы продолжаете работать, то освобождения от уплаты страховых взносов не получаете.

Чтобы освободиться от уплаты взносов по одному из перечисленных оснований, подайте в налоговую заявление об освобождении от уплаты взносов и приложите подтверждающие документы. Подтвердить отсутствие деятельности можно налоговой декларацией с нулевыми доходами.

Подтверждающие документы для каждого конкретного случая перечислены в письме ФНС «Об освобождении от уплаты страховых взносов».

Страховые взносы ИП за себя. Правила исчисления и уплаты

- Индивидуальные предприниматели уплачивают страховые взносы в Пенсионный фонд РФ и Федеральный фонд обязательного медицинского страхования РФ. ИП не исчисляют и не уплачивают страховые взносы по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством (п. 6 ст. 430 НК РФ), но могут делать это добровольно (пп. 2 п. 1 ст. 419, п. 6 ст. 430 НК РФ, ч. 3 ст. 2 Федерального закона от 29.12.2006 № 255-ФЗ).

- ИП уплачивают страховые взносы в виде фиксированных платежей, которые состоят из двух частей:

- постоянная часть — обязаны уплачивать все ИП (за некоторым исключением);

- дополнительная (или переменная) часть — ее платят предприниматели, доход которых превысил 300 000 руб. за календарный год.

Предпринимателя освободят от уплаты страховых взносов за себя, если он представил в налоговую по месту учета заявление об освобождении от уплаты страховых взносов и подтверждающие документы (п. 7 ст. 430 НК РФ, Федеральный закон от 28.12.2013 № 400-ФЗ). Освобождение распространяется на период:

- военной службы;

- ухода за инвалидом I группы, ребенком-инвалидом или за лицом, достигшим возраста 80 лет;

- проживания с супругом-военнослужащим, проходящим военную службу по контракту, в местности, где отсутствует возможность трудоустройства, но не более пяти лет в общей сложности;

- проживания за границей с супругом, работающим в организациях, перечень которых утвержден Правительством РФ, но не более пяти лет в общей сложности;

- приостановления статуса адвоката при условии представления в налоговый орган по месту учета заявления об освобождении от уплаты страховых взносов.

Обязанность уплачивать страховые взносы действует с момента приобретения статуса ИП, т.е. с момента госрегистрации (п. 1 ст. 23 ГК РФ), и до момента прекращения деятельности и исключения из ЕГРИП.

Сроки уплаты страховых взносов ИП за себя:

|

Срок уплаты |

Общий порядок |

За 2020 год |

За 2021 год |

|---|---|---|---|

|

Страховые взносы на обязательное пенсионное страхование (ОПС) |

|||

|

Фиксированный платеж взносов на ОПС за год с доходов, не превышающих 300 000 руб. |

Не позднее 31 декабря текущего календарного года (в течение года можно уплачивать частями или единовременно) |

Не позднее 31.12.2020 |

Не позднее 31.12.2021 |

|

Дополнительные взносы на ОПС с доходов, превышающих 300 000 руб. |

Не позднее 1 июля года, следующего за истекшим расчетным периодом |

Не позднее 01.07.2021 |

Не позднее 01.07.2022 |

|

Страховые взносы на обязательное медицинское страхование (ОМС): |

|||

|

Взносы на ОМС за год с доходов, не превышающих 300 000 руб. |

Не позднее 31 декабря текущего календарного года (в течение года можно уплачивать частями или единовременно) |

Не позднее 31.12.2020 |

Не позднее 31.12.2021 |

|

Взносы на ОМС с доходов, превышающих 300 000 руб. |

Не уплачиваются |

— |

— |

Обратите внимание:

- срок уплаты дополнительного взноса за 2019 г. — не позднее 01.07.2020;

- для ИП, включенных в реестр субъектов МСП по состоянию на 01.03.2020 и занимающихся видом деятельности из наиболее пострадавших отраслей экономики из-за пандемии коронавируса, — не позднее 02.11.2020.

ИП из пострадавших отраслей вправе уплачивать дополнительные взносы не единовременно, а в рассрочку: ежемесячно в размере 1/12 не позднее последнего числа месяца начиная с декабря 2020 г.

Если последний день срока уплаты взносов выпадает на выходной и (или) нерабочий праздничный день, окончание срока переносится на ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ). Полагаем, что это общее правило будет действовать и на дополнительные платежи в ПФР, уплачиваемые в рассрочку. Но будем ждать разъяснений.

Предприниматель решает сам, в каком порядке будет уплачивать страховые взносы в виде фиксированных платежей в течение года. Он не обязан составлять график платежей и неукоснительно ему следовать. Главное — за текущий год заплатить до конца года. Иначе на сумму недоимки начислят пени по ст. 75 НК РФ.

ИП нельзя применять пониженные тарифы страховых взносов

Размер фиксированных платежей ИП за себя за 2020 год (п. 1 ст. 430 НК РФ)

|

Фиксированный платеж |

ИП из непострадавших отраслей (руб.) |

ИП из пострадавших отраслей (руб.) |

|---|---|---|

|

ОПС |

32 448 |

20 318 |

|

ОМС |

8 426 |

8 426 |

|

Всего: |

40 874 |

28 744 |

Что будет, если указать неправильные КБК

Даже если в КБК есть ошибка, обязанность по уплате взносов всё равно считается исполненной. То есть штрафов и пеней за такую ошибку быть не должно, и даже если налоговая их начислит, ИП легко сможет это оспорить.

С неверным КБК платёж всё равно дойдёт до налоговой, но может потеряться уже там, и тогда инспекция не увидит вашего платежа. Чтобы этого не случилось, отправляйте в налоговую заявление об уточнении платежа сразу после обнаружения ошибки.

Общепринятой формы для заявления об уточнении КБК нет. Составьте его в свободной форме — напишите, что допустили ошибку в КБК и укажите правильные реквизиты.

Как платится 1 процент с 300 тысяч если усн за 2021 году

= 19 356,48 + 2 000 = 21 356,48 рублей.

-

- Причем, 19356, 48 рублей нужно было оплатить до 31 декабря 2016 года А 2000 рублей, которые получились в нашем примере, необходимо оплатить до 1-го апреля 2021 года.

Возникает понятное опасение, что если у ИП был очень большой доход за 2016 год, то взнос в ПФР может достичь астрономических значений.

Дело в том, что максимальная сумма страховых взносов на пенсионное страхование в 2016 году ограничена предельной величиной. Она рассчитывается по следующей формуле: 8МРОТ * Тариф * 12 месяцев или 6204 * 8 * 26% * 12 = 154 851 рублей 85 копеек Да, можно. Например, если за первый квартал Ваш доход превысил 300 тысяч рублей, то можно смело платить 1% поверх обязательных квартальных взносов.

Таким образом нагрузка равномерно распределяется в течение года. Я предпочел оплатить 1% в новом году, до 1 апреля 2021 года (мне так удобнее).

в текущем году идентичен коду для фиксированных взносов с доходов, не превышающих 300 тыс. Теперь обязательные взносы, которые ранее платили в ПФР и ФФОМС необходимо платить в ФНС. 2 ч. 2 ст. 432 Налогового кодекса РФ):

- до 9 января 2021 г. основной взнос, до 1 июля 2021 г. – 1% от прибыли свыше лимита за 2021 г.

- до 31 декабря 2021 г. оплачивается сам фиксированный взнос, до 2 июля 2021 г. – 1% от дохода выше установленного лимита за прошедший 2021 г.;

Если предприниматель осуществил платеж с доходов свыше 300 тыс.

рублей: 18210202140061110160 Перечисление фиксированных взносов в ПФР осуществляется в следующие сроки (абз. руб. в 1% по КБК для ИП в 2021 году, утвержденном приказом № 255н 18210202140061210160, рекомендуется написать заявление-уточнение в местный филиал ПФР.

Видео: 1% при доходе ИП более, чем 300 000 руб в 2021 году

> > > > 22.12.2018 , , Добрый день, уважаемые ИП!

Записал небольшое видео на 15 минут, в котором рассказываю о том, как считать 1% при доходе более, чем 300 000 рублей в год в 2021 году. Надеюсь, что я заранее ответил на большинство вопросов в этом ролике.

- Куда платить этот 1%?

- Как считается доход ИП в зависимости от системы налогов?

- А если есть совмещение систем налогов?

- Каков максимальный размер взносов ИП на пенсионное страхование в 2021 году?

- Несколько примеров расчета в онлайн-калькуляторе.

- Какие произошли изменения для ИП на ОСН и ИП на УСН «доходы минус расходы»?

- Как считать 1% при превышении годового дохода в 2021 году?

Напоминаю, что на мой видеоканал на Youtube можно подписаться по этой ссылке: P.S.

Кстати, не забудьте оплатить взносы «за себя» за 2021 год до 31 декабря.

Лучше это сделать заранее =) Подробная статья про взносы 2021 здесь: Уважаемые предприниматели!

Готова новая электронная книга по налогам и страховым взносам для ИП на УСН 6% без сотрудников на 2021 год:

В книге рассмотрены:

- Вопросы о том, как, сколько и когда платить налогов и страховых взносов в 2021 году?

- Примеры по расчетам налогов и страховых взносов «за себя»

- Приведен календарь платежей по налогам и страховым взносам

- Частые ошибки и ответы на множество других вопросов!

Получайте самые важные новости для ИП на Почту!

Я создал этот сайт для всех, кто хочет открыть свое дело в качестве ИП, но не знает с чего начать.

Будьте в курсе изменений! Нажимая на кнопку «Подписаться!», Вы даете , обработку своих персональных данных и соглашаетесь с .

Как платить взносы с выручки более 300 000 руб.

И постараюсь рассказать о сложных вещах максимально простым и понятным языком.

за 2021 год: какие взносы и когда

Добрый день, уважаемые ИП! Скоро ИП массово начнут платить 1% от суммы, превышающей 300 000 рублей годового дохода, по итогам 2021 года. Особенно ИП на УСН для того, чтобы сразу сделать налоговый вычет из аванса по УСН за 1 квартал 2021 года.

Собственно, многие уже заплатили.

А значит, у ИП опять появится много вопросов о том, как правильно посчитать этот 1%, куда платить, на какие КБК, и так далее и так далее… И чтобы не объяснять каждому комментатору к прошлым статьям, написал отдельную заметку в виде “Вопрос/Ответ”. Напомню, что оплатить этот 1 процент необходимо до 1-го июля 2021-го. Причем, лучше не откладывать платеж до самого последнего дня.

Например, доход ИП на УСН 6% без сотрудников за полный 2021 год составил 500 000 рублей. Ему следует заплатить на пенсионное страхование “за себя”:

- А 2000 рублей, которые получились в нашем примере, необходимо оплатить до 1-го июля 2021 года.

- Причем, 26545 рублей нужно было оплатить до 31 декабря 2021 года

Напоминаю, что на мой видеоканал на Youtube можно подписаться по этой ссылке: https://www.youtube.com/c/DmitryRobionek Есть ограничение сверху по обязательному взносу на пенсионное страхование.

Дело в том, что максимальная сумма страховых взносов на пенсионное страхование за 2021 году ограничена предельной величиной

Она рассчитывается по следующей формуле: 26545*8= 212 360 рублей Кстати, обратите внимание, что начиная с 2021 года, МРОТ больше НЕ влияет на размер обязательных взносов ИП “за себя”

Дело в том, что срок оплаты 1% от суммы, превышающей 300 000 рублей годового дохода ИП, перенесен.

Я писал об этом важном изменении отдельную новость: Разумеется, особенно для ИП на УСН, чтобы сразу сделать налоговый вычет из аванса по УСН за первый квартал 2021 года. Да, можно

ИП и 1% при доходе ИП более, чем 300 000 руб в 2020 году (Видео)

Итак, одна из мер поддержки предпринимателей в 2020 году – снижение базовой части пенсионных взносов. Это закреплено в пункте 1.1 статьи 430 НК РФ, который появился в соответствии с законом от 08.06.2020 № 172-ФЗ. Фиксированный платёж ИП в 2020 году снизили для пострадавших отраслей на сумму МРОТ – 12 130 рублей. То есть такие предприниматели заплатят 20 318 рублей, а не 32 448 рублей, как все остальные.

Обратите внимание! Новая норма введена в июне 2020 года, однако её действие распространяется на всех ИП. В том числе и тех, кто успел закрыться до её принятия

В пункте 2 статьи 4 закона № 172-ФЗ сказано, что утверждённые им нормы Налогового кодекса распространяются на правоотношения, возникшие с 01.01.2020.

Таким образом, пострадавшие предприниматели за 2020 год перечисляют за себя:

- базовую часть взносов на формирование пенсии – 20 318 рублей;

- переменную часть пенсионных взносов – 1% с суммы облагаемого дохода за вычетом 300 тыс. рублей;

- медицинские отчисления – 8 426 рублей.

Всего фиксированные взносы ИП на пенсионное и медицинское страхование в 2020 году за себя для пострадавших отраслей составят 20 318 + 8 426 = 28 744 рубля.

В постановлении Суд указал, что ИП на УСН с объектом налогообложения «доходы минус расходы» может считать взносы на личное страхование по тарифу 1 процент с учетом расходов. Ранее предпринимателю, даже имеющие в текущем году убытки, приходилось выплачивать 1% с суммы, превышающей 300 тыс. руб.

Принимая во внимание решение судов, Правительство решило законодательно утвердить расчет взносов ИП за минусом расходов. Минфину поручено рассмотреть возможность изменения порядка исчисления страховых взносов для ИП находящихся на УСН по формуле 1% от суммы «доходы – расходы»

Данная формула сэкономит предпринимателям личные средства.

Взносы всех предпринимателей в ПФ РФ за себя вносятся двумя платежами:

- Фиксированной суммой (29 354 руб. за 2019 год).

- Суммой с доходов, превышающих 300 000 рублей в размере 1%.

Если предложение Правительства примут, то в формулу расчета второго платежа предпринимателей будет внесена поправка. Раньше взносы считали исходя только только из доходов, а по новой формуле – с учетом расходов. Выгоду новой формулы рассмотрим на конкретном примере.

Итак, возьмем к примеру ИП, который за 2019 год получил доходов 10 млн. руб. и 4 млн. руб. расходов. Произведем расчеты страховых взносов…

Фиксированный платеж в Пенсионный фонд РФ за 2019 год составляет 29 354 руб. Данная сумма неизменна для всех предпринимателей.

Подсчитываем платеж на основании вышеуказанных данных:

(10 000 000 — 300 000) * 1% = 97 000 руб.

Суммируем эти два платежа:

29 354 руб. + 97 000 руб. = 126 354 руб.

Из расчетов следует, что предпринимателю необходимо заплатить пенсионных взносов за 2019 год 126 354 руб.

Расчет страховых взносов ИП за себя

Индивидуальный предприниматель обязан вносить страховые взносы за себя всё то время, пока он имеет статус субъекта предпринимательской деятельности, за исключением льготных периодов по их неуплате.

Статья 430 НК РФ дает возможность индивидуальным предпринимателям не платить страховые взносы на обязательное пенсионное и медицинское страхование, если они временно не ведут деятельность в случаях:

- прохождения военной службы по призыву, ухода за ребенком до полутора лет, ребенком-инвалидом, инвалидом 1-ой группы, пожилыми людьми старше 80 лет;

- проживания с супругом — военнослужащим по контракту при неимении возможности трудоустройства в общей сложности до пяти лет;

- проживания за границей с супругом, направленным в диппредставительства и консульства РФ, (тоже не более пяти лет).

Отсутствие деятельности в такие периоды надо подтверждать документально, а о приостановлении уплаты взносов надо заявить в свою ИФНС. Если же ИП имеет право на льготу, но продолжает получать доход от предпринимательской деятельности, то должен платить страховые взносы на общих основаниях.

А теперь самое главное — о каких же суммах обязательных взносов ИП идет речь? За себя в 2021 году индивидуальный предприниматель должен перечислять платежи только на обязательное пенсионное и медицинское страхование. Перечисление взносов за социальное страхование для получения больничного и декретных выплат ИП производит в добровольном порядке.

Страховые взносы ИП в 2021 году больше не зависят от размера МРОТ (минимального размера оплаты труда), а представляют собой фиксированные суммы, утвержденные Правительством:

- Взносы на обязательное медицинское страхование (ОМС) — 8 426 рублей в год.

- Взносы на обязательное пенсионное страхование (ОПС) частично дифференцированы и состоят из фиксированной суммы в 32 448 рублей и дополнительного взноса.

- Дополнительный взнос платят, если доходы ИП больше 300 тыс. рублей в год. Рассчитывается он как 1% от суммы доходов, превышающих этот лимит.

Калькулятор страховых взносов за 2021 год:

Выплата складывается из:

|

Назначение платежа |

Сумма |

Дата уплаты |

|---|---|---|

| Фиксированные взносы на обязательное пенсионное страхование | — р. | Уплатить до 31 декабря 2020 года |

| Дополнительные взносы на обязательное пенсионное страхование | — р. | Уплатить до 1 июля 2021 года |

| Фиксированные взносы на обязательное медицинское страхование | — р. | Уплатить до 31 декабря 2020 года |

✐ Пример ▼

Предположим, что предприниматель получил в 2021 году доходов на сумму 1 200 000 рублей. Рассчитаем сумму страховых взносов ИП к уплате:

- взносы на пенсионное страхование будут рассчитываться таким образом: 32 448 + ((1 200 000 – 300 000) * 1%) = 41 448 руб.

- взносы на медицинское страхование останутся на одном уровне и составят 8 426 рублей при любом уровне доходов.

Итого: общая сумма страховых взносов за себя в этом примере равна 49 874 рубля.

Введено также и верхнее ограничение размера взносов на ОПС – в 2021 году эта сумма не может превышать цифру в 259 584 рубля.

В приведенных выше формулах показан расчет стоимости полного страхового года, если же предприниматель был зарегистрирован не сначала года или прекратил деятельность до его окончания, то все рассчитанные суммы пропорционально уменьшаются. В этих случаях надо учитывать только полные месяцы и календарные дни (при неполном месяце), в которых человек имел статус предпринимателя.

Подведем итоги:

- В 2021 году взносы ИП за себя при годовом доходе, не превышающем 300 тыс. рублей, в том числе при отсутствии деятельности или прибыли от нее, составят 40 874 рублей, из расчета: 32 448 рублей взносов на ОПС плюс 8 426 рублей взносов на ОМС.

- Если величина доходов превышает 300 тыс. руб., то сумма к уплате составит 40 874 рублей плюс 1% от доходов, превышающих 300 тыс. рублей.

Взносы ИП в ПФР с доходов более 300 000 рублей

В случае если доходы индивидуального предпринимателя за расчетный период более 300 000 рублей, то кроме фиксированных платежей на пенсионное и медицинское страхование в размере 36 238 рублей в 2019 году и 40 874 рубля в 2021 году. ИП должен уплатить на пенсионное страхование расчетную часть страховых взносов, которая составляет 1% (от суммы превышения). Основанием до 2017 года основанием являлся п. 1.1. ст. 14. Федерального закона от 24 июля 2009 г. № 212-ФЗ в редакции Федерального закона от 23.07.2013 N 237-ФЗ. С 2017 года ФЗ 212 утратил силу, но данное положение законодатель закрепил в п.1 ст. 430 НК РФ.

Действующее законодательство РФ предусматривает ограничение суммы страховых взносов на пенсионное страхование. Их размер не может быть больше, чем произведение восьмикратного размера фиксированного взноса на пенсионное страхование, установленного НК РФ. В 2019 году размер предельной суммы пенсионных взносов составляет 234 832 рублей; а в 2020 году он увеличился до 259 584 рублей и останется таким же на 2021 год, так как и размер фиксированных взносов не изменится по сравнению с 2020 годом.

Если общий доход предпринимателя за квартал превышает 300 000 рублей, то можно сразу оплатить 1% в ИФНС. Это позволит равномерно распределить нагрузку в течение года. Но можно оплатить 1% и до 1 июля в следующем году.